江苏国富氢能技术装备股份有限公司是一家在氢能领域具有重要影响力的企业,致力于为氢能产业提供全产业链的核心装备解决方案。国富氢能于 2024 年 11 月 7 日至 11 月 12 日招股,预计于 11 月 15 日在港交所上市。公司拟全球发售 600 万股 H 股,其中香港发售占 10%,国际配售占 90%。发售价将为每股发售股份 65 港元至 73 港元,每手买卖单位为 100 股,入场费 7,373.62 港元。按照发售价格计算,公司的发行市值区间为68.06亿到76.44亿港元。

公司概况

公司创立于 2016 年,原名为张家港富瑞氢能装备有限公司,2020 年整体变更设立股份公司并更名。其主要业务是研发及制造全产业价值链的氢能核心装备,用于氢能的制、储、运、加、用各个环节。

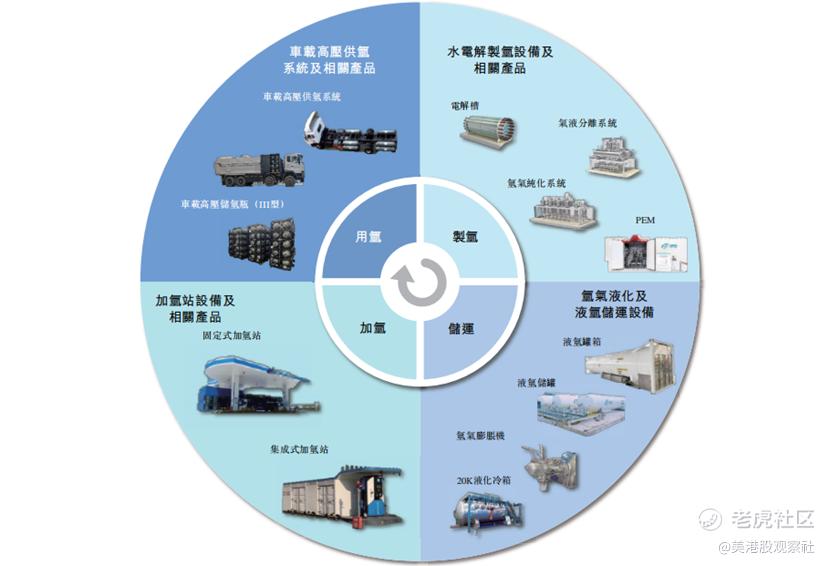

公司的产品组合丰富多样,包括车载高压供氢系统及相关产品、加氢站设备及相关产品、氢气液化及液氢储运设备、水电解制氢设备及相关产品。通过推出液氢的生产、储存及运输和水电解制氢等新设产品,逐步扩大业务范围,涵盖了氢能的全产业链。

在成绩方面,国富氢能表现出色。它是氢能核心设备的领先一体化解决方案提供商,根据弗若斯特沙利文的资料,按 2023 年国内车载高压供氢系统的销量计,公司排名第一,市占率为 30.4%;按 2023 年国内车载高压储氢瓶的销量计,排名第一,市占率为 29.4%。自 2019 年至 2023 年,车载高压供氢系统及相关产品销量连续五年保持全国第一,每年市占率为 30.0% 以上。在加氢站设备方面,按在中国已建的装备公司的设备的加氢站数量计,2023 年排名第一,市场份额为 25.7%;按相同口径计,在 2019 年至 2023 年连续五年保持全国第一,每年市占率为 25% 以上。此外,公司是国内首家开发大型民用氢气液化装备投资并拥有能力制造相关装备的企业,成功交付了中国首套大规模民用氢气液化设备,产能达到 10 吨 / 天,这是中国首套 10 吨级氢气液化设备,也是国内产能最大的设备。还开发、制造并交付了用于大型民用氢气液化厂的国内首个 200m³ 氢气液化装置,以及中国首个民用氢气液化罐样品。

主营业务

江苏国富氢能技术装备股份有限公司的主营业务是研发及制造全产业价值链的氢能核心装备,用于氢能的制、储、运、加、用各个环节。公司的主要产品包括车载高压供氢系统及相关产品、加氢站设备及相关产品、氢气液化及液氢储运设备、水电解制氢设备及相关产品。

车载高压供氢系统及相关产品:车载高压供氢系统是氢燃料电池系统的关键子系统之一,也是氢燃料电池汽车的储能单元,一般用于储存及供应燃料电池电堆电化学反应中的氢气。该系统主要由储氢瓶、管阀件、压力 / 温度传感器及控制系统组成。公司目前主要提供配备 III 型储氢瓶的车载高压供氢系统,有 35 兆帕和 70 兆帕两种压力规格。

加氢站设备及相关产品:加氢站由撬装压缩机、卸气操作柱、加氢机、顺序控制盘及站控系统等多种设备组件构成。公司为固定式加氢站和集成式加氢站两种类型的加氢站提供设备,采用其设备的加氢站通常搭载公司专有的智能站控系统,可对加氢系统及核心部件的运行参数进行实时监测和远程智能诊断,确保卸氢、压缩、加氢、冷却、计量等功能的安全控制。公司向加氢站运营商及新能源设备供应商销售设备组件。

氢气液化及液氢储运设备:涉及氢气从气态转化为液态的过程以及液氢的储存和运输,主要包括液氢储罐及液氢罐箱等。

水电解制氢设备及相关产品:通过水电解利用可再生能源预期将成为未来制氢的主流方法之一,公司的水电解制氢设备作为绿电 - 绿氢转化的关键装备,包括电解槽、气液分离系统、氢气纯化系统等。

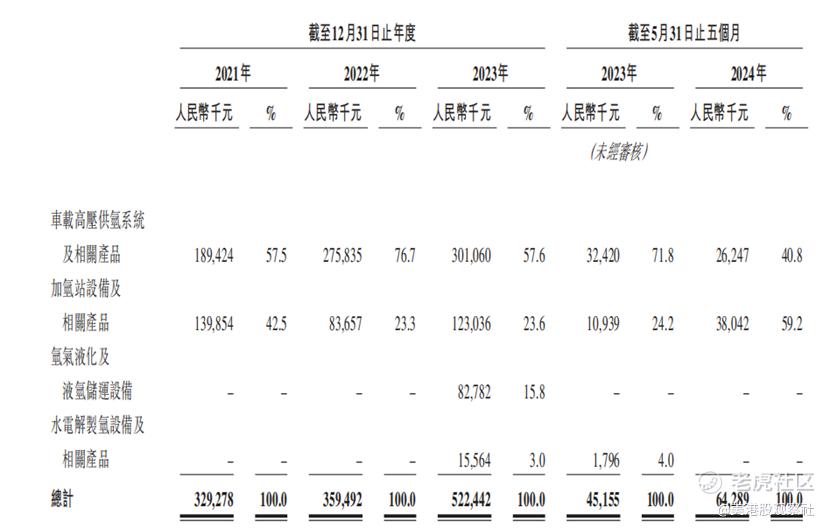

从收入结构上看,车载高压供氢系统及相关产品2021-2023 年收入占营收的比重分别为 57.5%、76.7%、57.6%;2024 年 1-5 月占比为 40.8%。加氢站设备及相关产品2021-2023 年收入占营收的比重分别为 42.5%、23.3%、23.6%;2024 年 1-5 月占比为 59.2%。其他产品2024年占比为0。

财务分析

2021-2023 年,国富氢能的营业收入分别为 3.29 亿元、3.59 亿元、5.22 亿元,呈现增长态势。然而,公司仍处于亏损状态,净利润分别为 - 7,524.9 万元、-9,621.8 万元、-7,504.3 万元。从毛利来看,2021-2023 年分别约为人民币 3177.2 万元、3902.2 万元及 9336.5 万元,毛利率分别约为 9.6%、10.9% 及 17.9%,呈上升趋势。

2024 年前 5 个月营收为 6429 万元,上年同期的营收为 4516 万元;期内亏损为 9684 万元,上年同期的期内亏损为 4422 万元。2024 年前 5 个月经调整亏损为 6476 万元,上年同期的经调整亏损为 4422 万元。

行业前景

氢能作为一种热值高、无碳排、无污染的 “终极能源”,近年来其行业规模呈现增长趋势,且发展前景广阔。

对于车载高压供氢系统市场,在政府政策支持以及氢气生产及加氢基础设施发展的推动下,预计到 2028 年,车载高压供氢系统市场规模(按销售额计)将达到人民币 159 亿元,2024 年至 2028 年复合年增长率为 80.7%。车载储氢瓶作为车载高压供氢系统核心元件,其于 2028 年的市场规模(按销售额计)预计将达到人民币 93 亿元,同期复合年增长率为 70.7%。

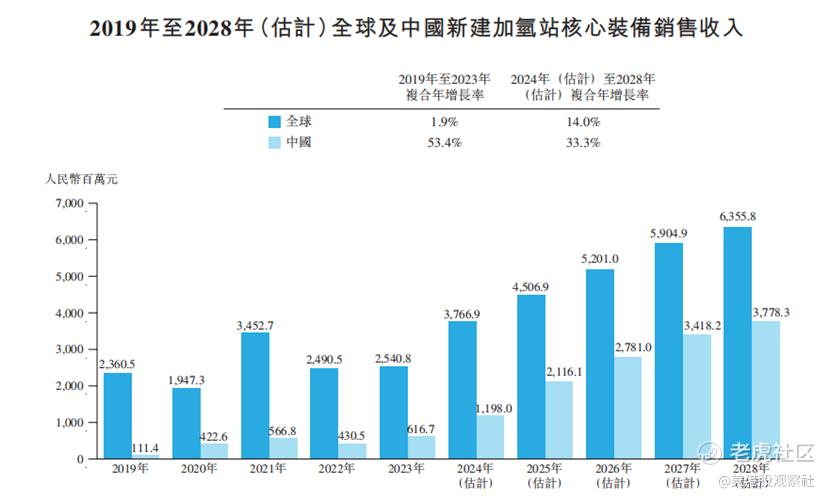

对于中国新建加氢站核心装备市场,随着加氢站等配套设施的建设需求增加,预计 2028 年中国新建加氢站核心装备销售收入将达到人民币 37.783 亿元,2024 年至 2028 年复合年增长率为 33.3%。

竞争格局方面,国内加氢站的五大供应商占据了较高的市场份额。2023 年,按配备企业设备的已建成加氢站数量从多到少划分,分别为 110 座、90 座、80 座、75 座、50 座,合计 405 座,占国内加氢站总数量的 94.63%。而国富氢能排名第一,即 110 座加氢站配备了其加氢站设备及相关产品。不过,国内加氢站数量虽呈上升趋势,但运营的加氢站比例即在营率呈下降趋势。

国富氢能的竞争优势较为明显。首先,作为中国领先的氢能装备一体化解决方案提供商,在车载供氢系统和加氢站设备领域占据领先地位,市场份额较高。其次,积极参与行业标准制定,以战略布局覆盖氢能产业价值链关键环节,具备深耕国内市场并拓展海外市场的能力。再者,拥有强劲的研发能力、全面的研发合作以及优秀的人才培养体系,能够开发出领先的专有技术并设定高竞争标准。此外,在行业中具有深厚的认知和经验,与不断增长的客户群体建立了联系。最后,通过优化运营效率与推广综合定制服务,形成了强大的氢能行业供应链整合能力,并且拥有专业、敬业且经验丰富的创始团队、管理团队与研发团队,还获得了股东的有力支持。

估值分析

招股书显示,国富氢能于 2024 年 2 月完成了最新一次增资,其时公司估值达41.75亿港元,该笔增资的投资方为张家港暨阳氢能创业投资合伙企业(有限合伙)。而此次上市,按照发售价格计算,公司的发行市值区间为68.06亿到76.44亿港元,较上次估值有不小的涨幅,对应最新的收入计算,对应的PS估值区间为12.6到14.1倍。

公司的可比公司包括港股国鸿氢能、亿华通等,对应的PS倍数分别为14.0倍、5.7倍。国富氢能作为头部公司,此次上市具有较高的估值,但是这对后续的提升潜力也有所透支。

精彩评论