这家公司从1月20日的7元,一路飞涨至45元,而后腰斩。中概股炒作的风也没有放过它。目前20元。虽然如此,仍然有一定的价值。$1药网(YI)$

公司介绍

隶属于广东壹号大药房医药连锁有限公司,是中国第一批获得国家食品药品监督管理局颁发的《互联网药品交易许可证》的合法网上药店。由于刚和刘峻岭于2010年创建(这两个人是原来电商1号店的主创,1号店被沃尔玛收购,后来并给京东,因为外资不能做医药板块,所以1号店医药板块剥离出来了)。

1药网旗下拥有:B2C医药平台“1药网”、互联网医院“1诊”,B2B医药平台“1药城”,通过创新的科技赋能的模式,全面实现B端和C端、线上和线下、自营和平台、医+药+保险的融合发展。2018年,1药网成功登陆美国纳斯达克,股票代码“YI”,成为中国互联网医药健康赴美上市第一股。

1药网搭建业内少有的集B2C,B2P2C(BusinesstoPharmacytoCustomer),B2D2C(BusinesstoDoctortoCustomer)于一体的基础设施,打造了数字化的全渠道药品商业化平台,链接患者、医生、医院、药店、药企、医药流通商、保险,打造了药品生态闭环。

1药网已建立起与超过300多家药企的直采网络、链接起超过中国30万家药店的服务网络,外加自身在全国的6个大型仓储中心,从而组构起一个强大的药品集采供应链体系。

上面的信息摘自公司网站和press release。我作为消费者只体验了2C端的业务(广州一号大药房淘宝旗舰店),感觉和其他的淘宝店买药并无太大区别,其他的B2P2C和B2D2C是什么现在还没有感受。

业绩

2019年Q3-2020年Q3,1药网营收分别为11.10亿元、13.48亿元、15.76亿元、16.22亿元、23.63亿元,同比增长分别为109.15%、123.15%、141.81%、140.34%、93.50%、112.77%。收入的年复合增长率100%。

但利润不怎么好看。 同期,1药网净利润分别为-1.58亿元、-1.26亿元、-0.93亿元、-1.11亿元,同比增长分别为1.97%、-25.18%、-5.17%、7.48%、11.95%。

主要原因是销售成本和营销费用居高不下。

运营费用为2.121亿元人民币(合3120万美元),同比增长28.2%。不过本季度营运费用占净收入的比重有所减少,为9.0%,而去年同期为14.9%。

其他从Q3业绩预告里摘下来的内容:

截至2020年9月30日,服务的药店数量增至逾30万家(**国药店总数的57%),而截至2019年9月30日,药店数量超过21万家。

本季度B2B净收入从2020年第二季度的14.5亿元人民币增至22亿元人民币(约合3.243亿美元)。

现有客户的收入环比增长38.9%,新增客户贡献了同比增长的12.5%。

截至2020年9月30日,现金及现金等价物、受限现金和短期投资共计12.131亿元人民币(合1.787亿美元),经营活动产生的现金流为正,经营活动所产生的现金流本季度为2500万元人民币。

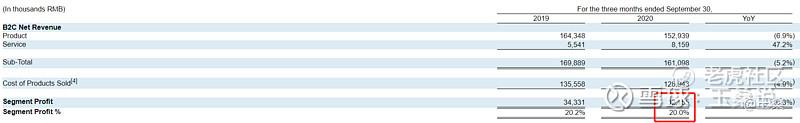

2C业务的毛利率在20%左右。而阿里健康、京东健康同期毛利率均在25%左右。

营业成本和费用为24.8亿元人民币(合3.66亿美元),比去年同期的12.3亿元增长102.3%。

销售产品成本22.7亿元人民币(3.347亿美元),比去年同期10.6亿元增长113.8%。增长的主要原因是我们B2B业务的收入快速增长,同比增长134.1%。

销售和营销费用为1.043亿元人民币(合1540万美元),较去年同期的8710万元人民币增长19.7%,主要原因是销售人员数量的增加以及B2B业务扩张带来的相关费用。销售和营销费用占净收入的比例从去年同期的7.8%进一步降至4.4%。

一般和行政支出为2,850万元人民币(合420万美元),比去年同期的3,200万元下降10.8%。一般和管理费用占净收入的比例从去年同期的2.9%降至1.2%。

技术费用2200万元(320万美元),比上年同期1470万元增长49.4%,主要是技术投资增加所致。本季度,技术支出占净收入的0.9%,而去年同期为1.3%。

运营亏损1.222亿元人民币(合1800万美元),而去年同期为1.181亿元人民币。运营亏损占净收入的比例从去年同期的10.6%进一步降至5.2%。

财报显示2020年第三季度,1药网管理超过数十万个药品的SKU,但周转天数仅为30天,上游应付账期约40天。作为对比,2019年中国前5大线下药房的平均存货周转天数则为88.2天。1药网的周转天数不到同行的一半,且目前正在向20天迈进。

以上主要是翻译软件翻的,看下来总体感觉

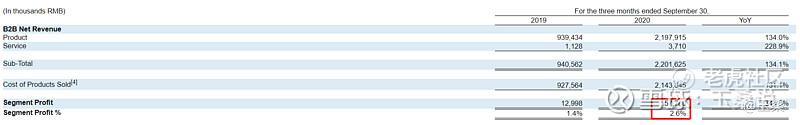

1药网2B业务占总收入之比非常高,达93%,但毛利率并不高,只得2.6%。因为九州通和华润医药传统药企供应链企业实力强大,对接多家医院、连锁药房,1药网的B2B业务只能服务于小型连锁或者较为零散的没有能力直接从药企拿货的药房。

2B业务包括“云店铺”,就是帮助药店在线上快速开店;

“云诊所”是把实体药店,升级成了一个云诊所,让药店能为来访患者提供在线问诊、电子处方服务;

“云库存”是在不增加药店库存负担的情况下,共享1药网库存,更好的满足用户购药需求。

这部分业务非常重,耗时多,毛利率低也能理解。

2B业务还包括跟8家国内外药企进行电商合作,负责这些品牌在20个电商渠道的产品推广、数据管理、品牌建设、电商代运营等。

在2C方面,2C业务毛利润不低,为20%,之前看到一组数据是说:疫情期间,1药网APP注册用户数增长超过500%;慢病新用户增长超过300%;在AI问诊的辅助下,单个医生每天处理问诊量达到300人次。而2C业务负增长,可能因为2C业务竞争加剧,特别是与阿里京东大力发展线上药房有关。

COGS和销售费用均大幅增加,当然主要原因是2B业务同比增加。

与此同时,公司还在节约成本。Non-Gapp损失与净收入比率连年缩小。

回购

2020年9月30日以前,公司用490万美元回购了998810ADS。均价在4.9美元每ADS。

市值

目前市值19亿美元,2020年1.5倍PS,横向比较:收入是京东健康的一半,增长高于京东健康。市值京东健康是4900亿港币(560亿美金),是1药网的30倍。

股价催化剂

1药网旗下子公司耀方上海今年将上科创板,目前风投估值15亿美金。8月份1药网披露的融资信息中,耀方上海估值尚为83.3亿元,短短四个月,耀方上海整体估值增长了20%以上。目前正在接受海通证券的辅导,今年耀方上海如果能上科创板应该估值会涨2-4倍,也就是30-60亿美金,目前1药网美股市值19亿。

(资料创业邦:1药网集团在中国经营的子公司壹药网耀方科技目前已完成国内科创板分拆上市的Pre-IPO融资。根据投资协议,耀方上海投前估值为人民币100亿元(约合美元15.3亿),新投资方对耀方上海的投资总额为人民币5.15亿元(约合美元7,875万),此轮投资机构包括赛富基金、申力企管、华赛基金、张江火炬、至临资本、上海科创投、人民浦东基金、艾想投资、张江科创及华智资本。迄今为止,耀方上海融资总额已达到人民币9.35亿元(约合美元1.43亿)。

风险点:

1.子公司达不到上科创板要求,上不了的风险。因为1药网的研发占收入的比重远远低于科创板15%的要求,不知道能不能讲好“科创”的故事。不过可以走科创板标准第4条标准“预计市值不低于人民币30亿元,且最近一年营业收入不低于人民币3亿元”

2.美股1药网被认为是控股公司,核心业务被掏空去上科创板,因此美股1药网给不了高估值的风险。

3.总的来看,公司搞得这个生态圈还是有想象空间的。只是步子迈得挺大,不知道资金能不能跟上,当然上科创板,也能解决部分资金缺口。

精彩评论