天弘科技可以说是今年表现比较好的AI相关的股票了。但是,有外国分析师认为,天弘科技至今还有被低估的可能性。

作者:Oakoff Investments

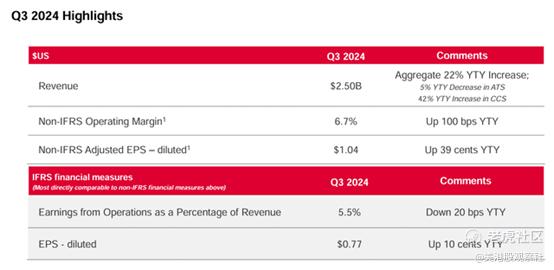

天弘科技的2024年第三季度报告显示,其收入约为25亿美元,同比增长22%,其中连接和云解决方案(CCS)部门的年增长率达到了惊人的42%。新闻稿指出,这是由“超大规模企业对HPS领域数据中心基础设施和网络交换机的强烈需求”推动的。CCS业务的营业利润率上升了140个基点,达到7.6%,这主要得益于“销量的增长和更健康的产品组合”。另一方面,由于工业部门继续表现疲软,ATS(先进技术解决方案)的收入下降了5%。不过,这部分被航空航天和国防以及资本设备业务的增长所抵消,这两项业务分别同比增长15%和31%。由于工业终端市场的运营杠杆较低,ATS的利润率收窄至4.8%,但尽管面临所有这些挑战,天弘科技的整体非国际财务报告准则运营利润率提高了100个基点,达到6.7%,说明该公司如何利用其在战略垂直领域的优势。

天弘科技在2024年第三季度调整后的每股收益为1.04美元,远高于公司的指引水平,实际上是该公司历史上最高的季度每股收益。CCS业务的生产效率和运营杠杆使公司调整后的毛利率增加了90个基点,达到10.7%。此外,由于更高的营业利润率和改善的营运资本控制,天弘科技调整后的ROIC增加到28.6%。

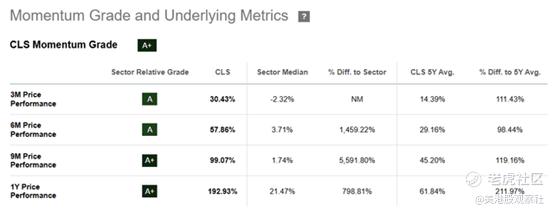

天弘科技在过去5年中剥离了超过10亿美元的非战略业务,包括结束了与思科的长期制造合作伙伴关系。这使得天弘科技能够从客户在AI和机器学习方面的强劲需求以及超大规模客户对网络解决方案的加速需求中受益。因此,我们看到股票的动力减弱,因为它在过去一年中上涨了192%,远远领先于大多数同行:

终端市场的条件仍然有利于天弘科技的战略计划,特别是在AI和数据中心市场。该公司似乎处于有利地位,可以利用当前由超大规模企业和数字原生公司进行的AI基础设施投资浪潮。天弘科技在制造和组装先进硬件方面的背景,加上提供全方位的服务,使其能够在这个快速增长的市场中为广泛的客户提供服务,这是一个巨大的竞争优势。

展望2024年以后,在新的AI/ML计算胜利和超大规模程序扩展的推动下,天弘科技管理层预计将继续增长。该公司预计到2025年收入将增长8%,非国际财务报告准则营业利润率将有所改善,调整后每股收益将同比增长15%。天弘科技对增长型、高增长公司的高度关注和严格的财务方法,应该使它能够利用新的机会,继续为股东带来持久的价值,就像它最近所做的那样。

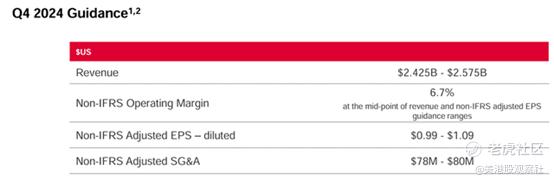

短期来看:管理层预计第四季度营收将在24.25 - 25.75亿美元之间,年中增长17%。调整后的第四季度每股收益预计为0.99-1.09美元,非国际财务报告准则营业利润率预计为6.7%。对于整个2024年,天弘科技预计收入为96亿美元,调整后每股收益为3.85美元,分别增长21%和58%。

因此,根据这一更新的展望,我们可以看到天弘科技继续提高内部预期——市场正在倾听并随之行动,也显著提高了收入/每股收益预期:

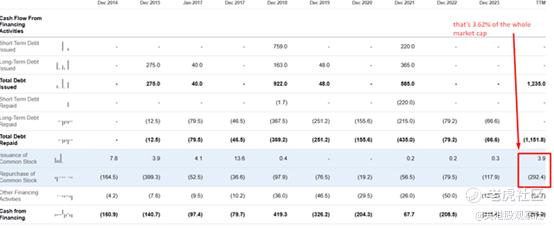

与此同时,天弘科技的资产负债表仍然看起来健康,现金余额为3.99亿美元,总流动性约为11亿美元(包括7.5亿美元的循环信贷借款设施)。截至2024年第三季度末,公司的总债务为7.46亿美元,净债务余额仅为3.47亿美元。天弘科技过去12个月的调整后EBITDA与总债务比率为1.0,也表明资产负债表状况健康。

所有这些都让人对天弘科技的增长前景保持积极——公司在CCS领域的正收益增长和前景应该能够保持涨势,从理论上讲。但仍然存在的低估,这也有利于涨势的持续。

如果你看看天弘科技,你会看到它现在的交易价格仅低于明年每股收益估计的18倍,略高于10年历史平均市盈率。有些人可能会认为这表明天弘科技现在估值合理,但如果我们看看公司的毛利率,它一直在攀升——现在远远超过了2015年或2021年的规范,当时天弘科技的交易估值比今天高得多。

因此,考虑到天弘科技令人印象深刻的增长率(高于行业平均水平),以及该公司在一些利润率指标上仍然落后的事实(利润率将继续上升),我们有理由预计该股中期市盈率在20-22倍之间。根据Seeking Alpha Premium的数据,从历史上看,该公司的每股收益一直超出市场普遍预期,平均涨幅在8-12%左右。因此,如果天弘科技继续保持这一趋势,并在2025年比目前的预期高出8%,那么到2025年底,该股的公允价值应该是每股101美元,市盈率为21倍。这一预测表明,目前的价格有可能上涨近48%,尽管过去一年出现了惊人的反弹,但这是一个很有希望的投资机会。

风险

尽管有其优势,天弘科技面临挑战,如客户集中风险和来自更大的公司的行业竞争。在2024年第三季度,2个客户占总销售额的10%以上,分别占销售额的25%和12%。尽管公司相信它仍然可以为其最大客户获得正确的多项目多样化组合,但它今天拥有的客户集中度是一个巨大的风险,至少值得注意。

此外,天弘科技在泰国和马来西亚的大胆扩张计划面临风险,如由于物流挑战和市场材料短缺而导致的延误和成本增加。这些项目预计会在可预见的未来促进销售和收益增长,但从天弘科技存在的地理位置来看,这使得天弘科技成为一个风险更大的投资。由此产生的估值折扣可能会比预期的持续时间更长。

总结

总的来说,天弘科技很有可能继续带来惊喜。显然,AI炒作是真实的——至少对天弘科技来说是如此,因为客户群继续增长,加强连接性和云解决方案部门的举措显然是正确的战略举措。现在管理层正在收获回报,投资者正在享受股价的合理涨势。这一涨势还远未结束,因为天弘科技仍然被低估得不容忽视。

精彩评论