10月28日,飞利浦发布2024年第三季度财报。2024年第三季度,飞利浦集团实现销售额44亿欧元,与可比销售额增长持平。在2023年第三季度飞利浦销售额增长11%。

飞利浦表示:中国需求恶化影响到了集团销售额的增长,飞利浦在除了中国市场外的其他地区都实现了增长。从长远来看,中国仍然是飞利浦一个极具吸引力的增长市场,市场状况预计仍不确定。

第三季度,飞利浦调整后的EBITA利润率从销售额的10.2%增加到11.8%,增加了160个基点;这主要得益于创新、生产力提升和更高的版税收入带来的毛利率大幅上升。

经营现金流1.92亿欧元,自由现金流2200万欧元。

由于中国市场的下滑,飞利浦第三季度的可比订单量下降了2%。从业务角度来看,诊断和治疗业务的订单量增长强劲,尤其是在美国。

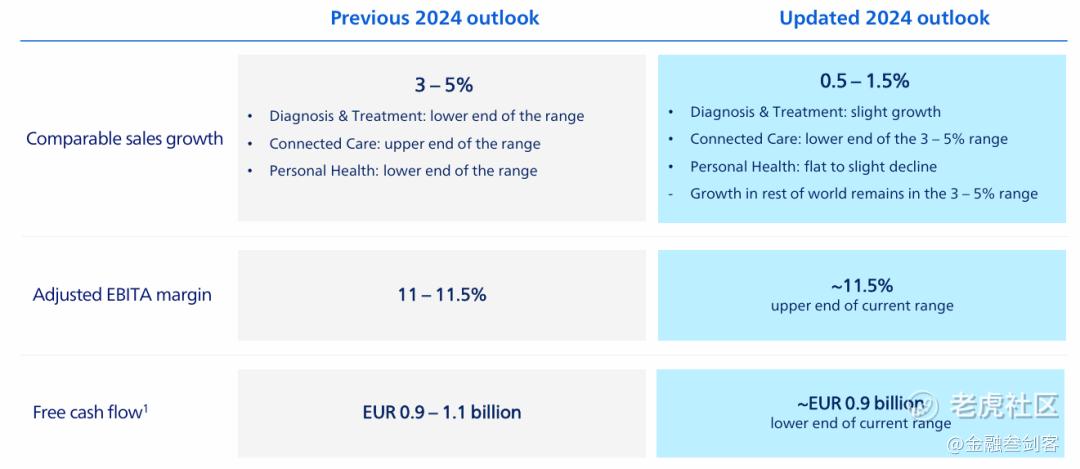

飞利浦修正了2024年全年展望,以反映中国需求的恶化:可比销售增长更新为0.5%-1.5%,修正前为3%-5%;调整后EBITA利润率约为11.5%,修正前为11-11.5%;自由现金流约为9亿欧元,修正前为9-11亿欧元。

01-

三大业务销售额,不得“寸涨”

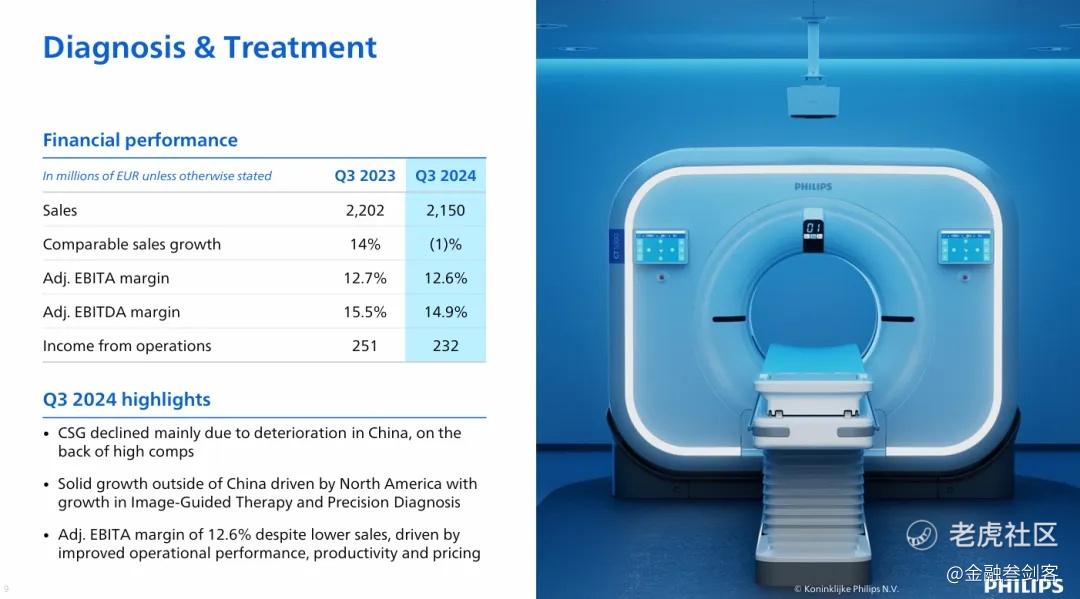

飞利浦诊断和治疗业绩表现(CSG,Comparable sales growth,销售额可比增长,下同)

诊断和治疗可比销售额下降了1%,而在2023年第三季度增长了14%,在中国以外的地区实现了稳健增长。调整后EBITA利润率为12.6%。

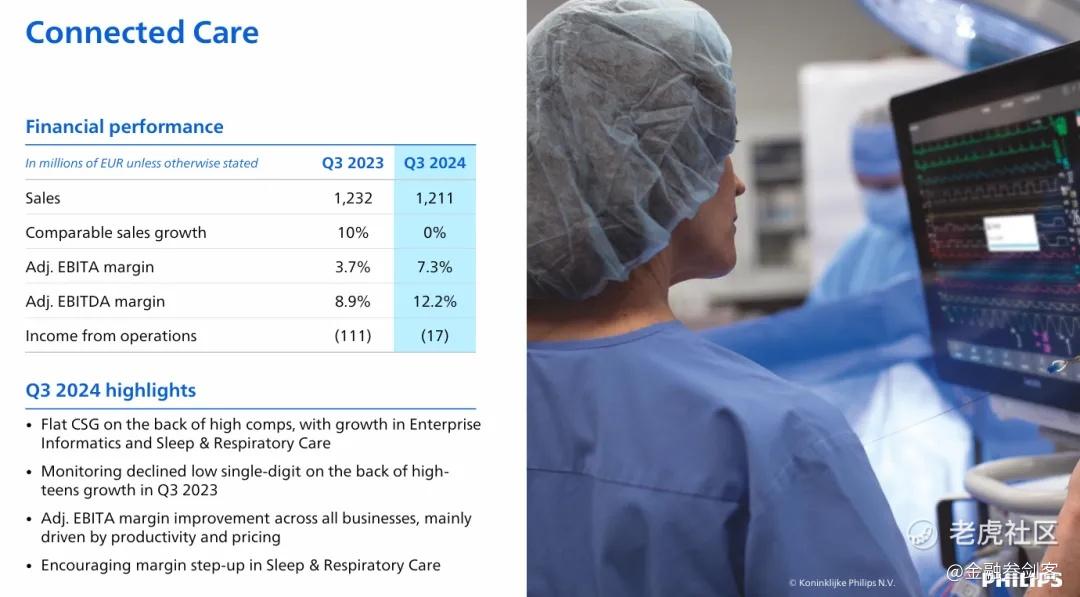

飞利浦互联关护业绩表现

互联关护的可比销售额持平。企业信息和睡眠与呼吸护理增长被监测的低个位数下降所抵消。调整后EBITA利润率从3.7%提高到7.3%。

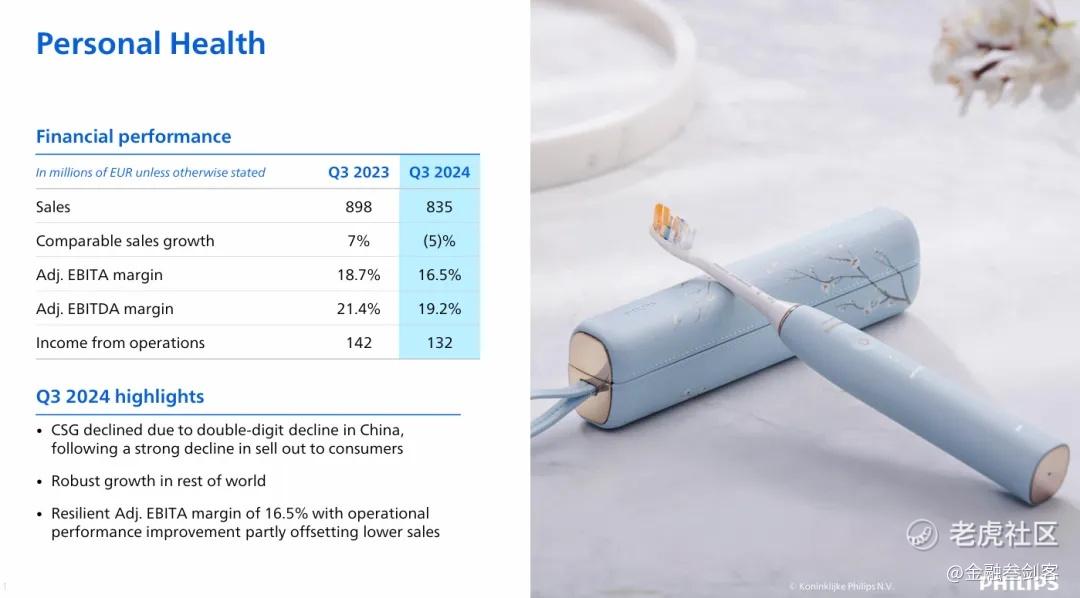

飞利浦个人健康业绩表现

个人健康的可比销售额下降了5%。中国市场两位数的下滑,远远抵消了其他地区的强劲表现。调整后EBITA利润率为16.5%。

-02-

中国市场强烈影响诊断和治疗、个人健康业务

7月份,飞利浦预计中国市场会稳定下来,但实际“看到的是恶化,这意味着存在长期的不确定性,订单还没有流入市场,这也阻碍了销售的加强”“我们正在与客户进行积极对话”。

飞利浦还强调,中国市场需求的下滑不仅体现在医院方面,也体现在消费者方面。

飞利浦大约10%的业绩源于中国市场,但就三大业务而言,中国市场的影响力不同:中国市场对于飞利浦个人健康业务的影响超过10%;诊断和治疗业务对于中国市场的以来程度高于监护。“这并不是说监护不受中国的影响。有些依赖,但要小得多。”

因此,受受影响最大的两个部门是 D&T (诊断和治疗)和 PH(个人健康)。

实际上,今年迄今为止,包括中国在内的订单量确实增长了 1%。

飞利浦强调:“我们一直在为中国市场复苏做好准备。我们预计,当中国市场复苏时,我们将凭借本地创新和与客户的密切关系处于有利地位。”

-03-

专注计划,对中国以外的市场充满信心

飞利浦第三季度的营业利润率增长非常突出——所有业务的毛利率都在上升。

飞利浦还强调了毛利率增长的持久性。原因一方面在于创新带来的毛利率提高,例如超声波领域的 V11 和正在研发的神经 Azurion,另一方面则是运营方面的改善以及供应链正常化的结果,飞利浦一直在采取的生产力以及组织的精益行动。此外,飞利浦持续的财务纪律,也有助于毛利率增长的持久性。

飞利浦目前还没有为 2025 年制定目标,并表示仍然完全专注于执行正在进行的三年计划。飞利浦看到:中国发出的信号中的不确定性加剧了,预计这种不确定性将持续下去。

“但再次重申,现在讨论具体问题还为时过早。如果你看看我们能控制什么,我们对进一步的运营改善非常有信心,专注于利润和现金,我认为我们不会以任何方式或形式阻碍生产力的提高。你已经看到,我们迄今为止实现了 15 亿欧元,我们领先于这个数字。我们将继续大力推动这一目标,我们也相信,这将体现在这一轨迹的持续发展以及现金增长中,这是明年更好的基础运营交付相结合的结果。

因此,我们处于有利位置,可以在增长到来时抓住机会。但特别是在中国,我们需要对此更加谨慎,而且我们这样做是因为目前缺乏可见性。这就是我们看待 2025 年的方式。坚持计划,专注于可控的领域,对中国以外的增长充满信心,全力以赴抓住我们看到的增长机会,而在中国,由于缺乏可见性,我们保持适度增长。” $飞利浦(PHG)$ @话题虎

精彩评论