- 比特币减半周期

- . 机构的大肆进场,与金融界华尔街态度转变

- 机构进场带来的危害和风险

- 同比对标黄金及趋势

- 各个国家的数字货币推出对比特币共识影响以及比特币本身内在价值

- 从技术原理来看量子计算机对于区块连的威胁

- 总结

前言:

姗姗来迟的分析报告献上来

一呢,我这个比较懒,所以更像较少较慢

二来呢;这个报告属于私下的公开肯定是延迟公开的

三呢;是因为我对文章要求较高,所以不想敷衍了事

因原本分析就是万字长文,所以上到文章上自然要进行一定简化和筛选。本篇,主要一两个小结来说明。

后面的,在慢慢更新;这样也让大家看着没有那么吃力,也会轻松很多。

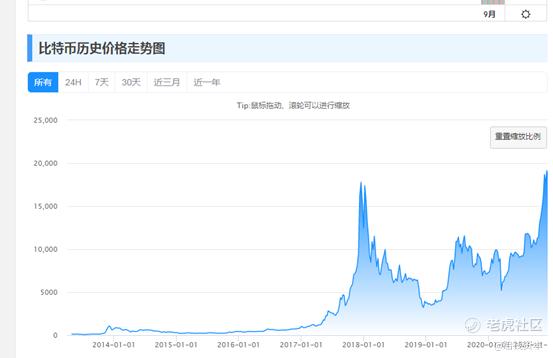

1.用数据来看比特币减半周期

比特币中最令人期待,最受关注的事件之一就是减半

约每四年一次,比特币的产量减少一半。

每开采210000个区块,就会触发一次自动通缩,这也是比特币协议中内置的最重要的功能,可以自动减少引入流通的货币数量。

会引发通缩效应心里预期,矿工的套利抛压减少,大盘整的情绪释放

从数据上扒一扒比特币的历任减半,并推导下次减半参考价

比特币大约每四年完成一次减半

第一次减半在2012年十一月末

第二次减半2016年七月

第三次减半2020年五月

第一个比特币的牛熊转换周期;

2011年6月 --11月;从最高31.94美金跌到了最低1.99美金

值得注意的是比特币在当时市值最高时候才1.4亿美金不到

在2012年3月--6月大概震荡价格均价在5美金

在减半后的六月后震荡上涨五个多月,也就是在十月多的时候。

从195.01美金开始爆发,到2013年的11月30日高点1163美金

此时市值127亿美金左右

从1.99到1163美金上涨了584倍

参照当时长期的横盘震荡5美金涨了232倍

总市值增长93倍,震荡上涨在194.196左右

爆拉涨幅6倍左右

第二个比特币的牛熊转换;

2015年一月中旬到最低点152美金

随后直到2015年十月份,横盘的均价在250美金左右

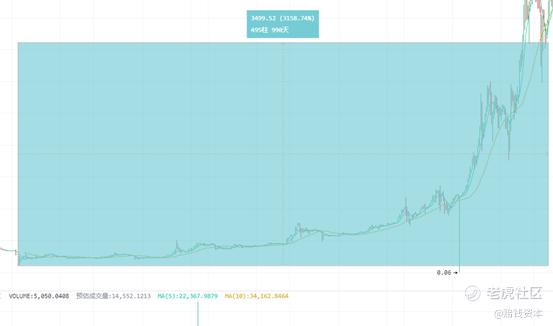

直到10月份中旬————2017年9月中下旬,一直属于震荡上行状态到了3500美金附近;

随后爆拉到2017年12月17日:19891美金

当时比特币总市值为3246亿美金

从最底到最高收益比是130倍左右

相比于当初横盘均价收益为81倍左右

相比上次大牛最高点市值增长25.5倍

同比:

最低到最高倍数幅度缩减4.47倍,同样横盘均价的倍数增幅缩减2.88倍,最高总市值增长

缩减了3.6多

有意思的是震荡上行衰减不大,从5.96倍到5.76多左右

总结:

最低和最高倍数衰减77%,最低横盘均价衰减65%,总市值增长衰减72%,震荡上行起爆点衰减3%

得出数据:

最低到最高在29倍左右,最低横盘均价在28.35倍左右,总市值增长在倍左右,

下次震荡上行起爆点在5.58倍左右

具体数据:

这次熊市最低价格:3155附近;

最低横盘均价:3650附近

保守来看这一波震荡上行起爆点在:14000

市值的瞄准点:3725亿美金(按照6.5多一点汇率推算过去)

按照模型推测:

最低倍数目标价格在:91495美金

最低横盘均价目标在:103477.5美金

震荡上行起爆点目标:78120美金

总体市值增长目标在:26075亿美金市

2.机构的大肆进场,与金融界华尔街态度转变

1.最简单的判断,就是比特币逆势上涨,连续破掉2018.2017年历史高点,而各大主流币表现依然平平;可以简而言之今年的牛市属于BTC的独奏

2.极为强劲的上涨

从2020年末的1月1日,到现在12月20日

涨幅高达233%,中间的三月份因受疫情影响,但后期减半效应,随着逐渐强势,表现亮眼

对比黄金和标普,整个2020年比特币表现异常抢眼,不管是投资还是对冲风险,比特币在今年肯定是吸引机构的首选。

据美国银行在12月4日至12月10日期间进行的的调查,约有15%的基金经理表示:

比特币是目前第三拥挤的交易,仅次于做多科技股和做空美元。这些基金经理管理着5,340亿美元的资产。

3.币圈主力易主,国外金融机构或成新普主力

曾经比特币矿工是币圈的第一梯队

上万的P算力池,让矿工爆块奖励巨额利润

在前两次减半中占有绝对主力的位置。

但是在第三次减半之后,矿工在同成本下产生的利润减少一半。

加上公众主流的进入争夺角力激烈

全网矿工比特币占有率也直线下降

更是在之后的第四次减半,这种情况会越来越明显。

反而今年可以看到华尔街金融机构一直在增持比特币以及其他加密货币。

甚至一些国家和地区直接储备比特币作为主权货币,所以未来金融机构对比特币价格影戏会越来越大

4.众多明面机构简要刨析

截止12月20日,比特币一举破掉了历史新高,两万大关(因其各国数字货币网站的溢价不同,两万大关更受共识接受),势如破竹,破去了所有的压制,奔向了23800美金,到目前来说高点上移到24100多美金的位置。

市场情绪浓烈,不负众望,仅今年上涨高达233%,而在今年最低点到现在依然达到惊人的540%的涨幅,用时298日

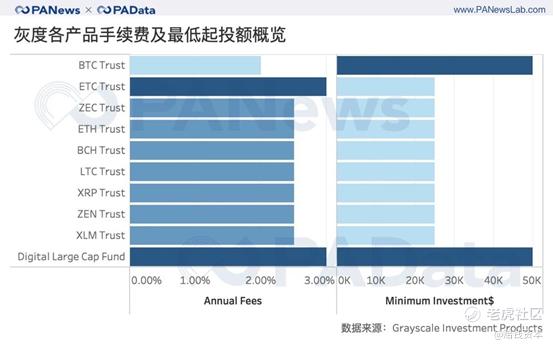

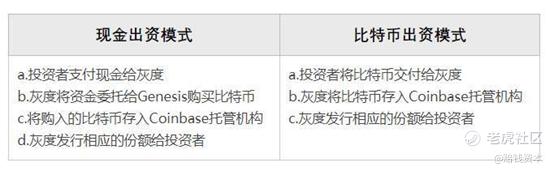

而其中备受关注的便是:灰度

灰度是全球最大的数字货币资产管理公司之一,背靠数字货币投资集团(Digital Currency Group, DCG),成立于2013年。

根据灰度发布的季度投资报告来看,资管规模从去年第四季度的6.07亿美元扩大至近期的约125.72亿美元,翻了整整20倍

从资管规模的变化来看,6月以来,灰度的资管规模平均每日扩大0.95%左右,相当于每日增持约6489.48万美元。

除了灰度外,富达管理8.3万亿美元的资本也踏入场内

据Johnson透露,早在2013年,富达就开始在其区块链孵化器中研究加密货币,后来又尝试了加密货币挖矿业务。

其中富达展开了富达数字资产服务公司,负责比特币托管业务

2020年8月26日,富达经纪服务商(Fidelity Brokerage Services) 推出了名为Wise Origin的比特币指数基金,该基金发行人为富达投资战略和规划主管Peter Jubber,最低投资金额为10万美元,预计发行时间超过一年,但具体发行规模和募资信息暂未透露。

新加坡的最大的银行,亚洲最大银行之一的星展银行正在启动数字货币具有四种顶级加密货币的交易所–比特币,ETH,XRP和BCH。

时间是12月10日

星展银行负责人皮尤什·古普塔(Piyush Gupta)表示,星展银行数字交易所(DBS Digital Exchange)将成为世界上第一家由传统银行支持的加密货币交易所。

该平台向机构投资者和精英散户投资者开放

允许加密货币与四种法定货币进行交易:新加坡元,美元,港元和日元,交易时间为星期一至星期五上午9点至下午4点

为传统金融市场的用户群体合规进入加密资产世界打开了大门。

展银行迈出的这一步,无疑去中心化金融看到了希望。而传统机构的逐步入场,对于市场中大部分交易所的平台币也是一种冲击。

但是有意思的是,三年前星展银行曾说比特币是场骗局

后起之秀:3iQ基金

该基金于2020年4月9日成立

3iQ比特币基金属于加拿大资产管理公司3iQ

今年6月在多伦多证券交易所发行1000万美元比特币基金($QBTC.U)

创造加拿大证券交易所的先例。

10月20日比特币基金市值突破1亿美元,彼时3iQ比特币储量不到9000枚,1个月之后便蹿升至1.3万枚。

仅截至11月30日,3iQ比特币基金持有16484.55枚比特币

11月份增持7554.35枚比特币,增幅达84.6%。

值得注意的是,将近6000枚比特币来自11月下半月。

如果按同比增速计算明年九月可增幅460倍

可达七百万多个比特币,当然只是同比预期,众多其他因素影响,不太可能达到;现实中还是有可能达到新的小‘灰度’潜力的

其中12月10日 以太坊基金TSX:QETH.U在 多伦多证券交易所上市,TSX:QETH.U以每股10.80美元的价格开盘。

而公司大额购入之一的机构MicroStrategy

在对市值最大的加密货币追加投资6.5亿美元后,截止12月22日已成为明面可调查的前八大比特币持有机构

拥有 70,470枚比特币,当前价值超 16亿美元。超过美国司法部此前从“丝绸之路”黑市中扣押的 69,420枚。

MicroStrategy计划通过价值5.5亿美元的五年期优先可转换无担保债券,并计划用发行债券所得的资金购买更多的比特币

在众多明面机构投资者当中,MicroStrategy与众不同,这是机构投资当中为数不多的非资产管理公司。

而这家市值不到20亿美元的公司能够持有4.25亿美元比特币,其CEO迈克尔·赛勒是最大推动者和狂热的比特币支持者

PayPal入场比特币和解开限制

1998年创立的全球支付公司,坐拥3.5亿用户,这样的庞大支付机构就在最近宣布已经对美国用户开放支持购买比特币,同时合格用户每周可以买到2万美金的比特币

可能会随着比特币热情的增加进一步提高额度。

无疑是给更多普通大众一个进入圈内的渠道,新增用户越多,比特币市场的价格就会推的越高

仅从正式推出到现在来看也已经足够把每天纯挖出比特币的数量消化掉,甚至有更强的推动趋势

金融界及华尔街态度转变:

从目前收到消息来看,机构的重大态度转变是在今年减半后变的一场明显,且从八月后,机构及金融界的消息和动作越来越密集,随着币价上涨和年底时间的逼近,呈现指数级上升

Massachusetts Mutual Life Insurance Co(一百多年历史)人寿保险公司在12月10日宣布在NYDIG的协同下买入1亿美金比特币

挪威政府养老基金间接持有六百万美元比特币

同期学灰度的天桥资本宣布推出一支比特币基金,它以2500万美元启动了该基金,最低认购金额固定在5万美元。

加拿大金融科技上市公司Mogo宣布,计划在年底前将公司1.5%的储备资产投资于比特币。

特斯拉创始人埃隆·马斯克(Elon Musk)与Microstrategy的首席执行官迈克尔·塞勒(Michael Saylor)讨论了将特斯拉计划投资数十亿美元比特币的问题

其中最近桥水创始人Ray Dalio表示:

比特币在过去十年中展现出了其作为另类资产与黄金的相同与差异,且可做为价值储存资产来多元化投资者的投资组合。

渣打银行推出了为机构投资者做加密货币交易服务

2020年11月,作为世界上最大的资产管理公司,位居华尔街金字塔顶位的巨人。

(截止2019年,贝莱德在全球共管理着约7万亿美元资产)在11月中旬,贝莱德首席投资官里德在接受媒体采访时公开表示:

“比特币已被“大多数人所接受”,比特币有真正的潜力“在很大程度上取代黄金”,因为比特币有一种长久的创造及流通机制,甚至比黄金更持久。”

瑞士加密银行SEBA获得2250万美金的b轮融资

Coinbase选择高盛迎接即将到来的IPO

12月23日著名加密货币支持者 Elad Roisman当选美国SEC(美国证券交易委员会)主席

$比特币基金(GBTC)$ $Grayscale Ethereum Trust(ETHE)$

虽然分析姗姗来迟,但是目前肯定有用,原报告一点变动都没有改,当初写完的时候是在2020年12月。

后续(2)(3)(4)

都会有的

精彩评论