公司2015年11月挂牌新三板代码为“834206”,2019年摘牌冲刺科创板无果,2021转战深圳创业板由于亚马逊大规模封店事件再次无果。大A没机会今年转道港交所终于修成正果。

已过高速发展期成长性趋无,海外电商受大国关系及平台政策影响巨大,万一遇见出口大幅加征关税,或者平台再来一次大规模封店潮,公司束手就擒。

结论:暂不申~如果遇冷或者大于100倍我考虑偷鸡一下。

先讲结论在这里公司只会简单的亮明观点,没有模棱两可。只看结论或者不想看公司分析的到此就可以结束了。接下去不需要看!

NO.054 傲基股份02519.HK

2024年度第54支新股

傲基科技股份有限公司是专注于提供优质家具家居类产品的线上零售商。公司专注于提供ALLEWIE、IRONCK、LIKIMIO、SHA CERLIN、HOSTACK及FOTOSOK等受欢迎的专有品牌的家具家居类产品。收入主要来自商品销售及提供物流解决方案。

根据弗若斯特沙利文的资料,按2023年的GMV计,公司在中国卖家的家具家居类产品B2C海外电商市场中排名第一,在全球家具家居类产品B2C电商市场中排名第五。

公司的附属公司深圳西邮智仓在中国所有B2C出口电商物流解决方案提供商中排名第四,市场份额约1.2%,且在所有专注于中大件的B2C出口电商物流解决方案提供商中排名第一。

于2023年,傲基股份有11个品牌的GMV超过人民币1亿元,根据弗若斯特沙利文的资料,按销售收入计,该公司的6个产品品类(包括床架、食品柜、梳妆台和梳妆凳等)在亚马逊美国网站排名第一。

根据同一资料来源,按2023年的GMV计,傲基股份的十个产品品类(床架、床、冰箱、衣柜及抽屉柜、食品柜、书柜、梳妆台和梳妆凳、餐柜和边柜、电动螺丝刀、高压清洗机软管卷盘)在亚马逊美国网站的市场份额达到10%以上。

一、发行简介

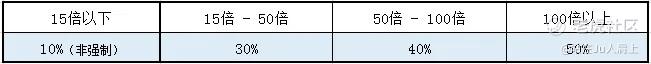

回拨机制

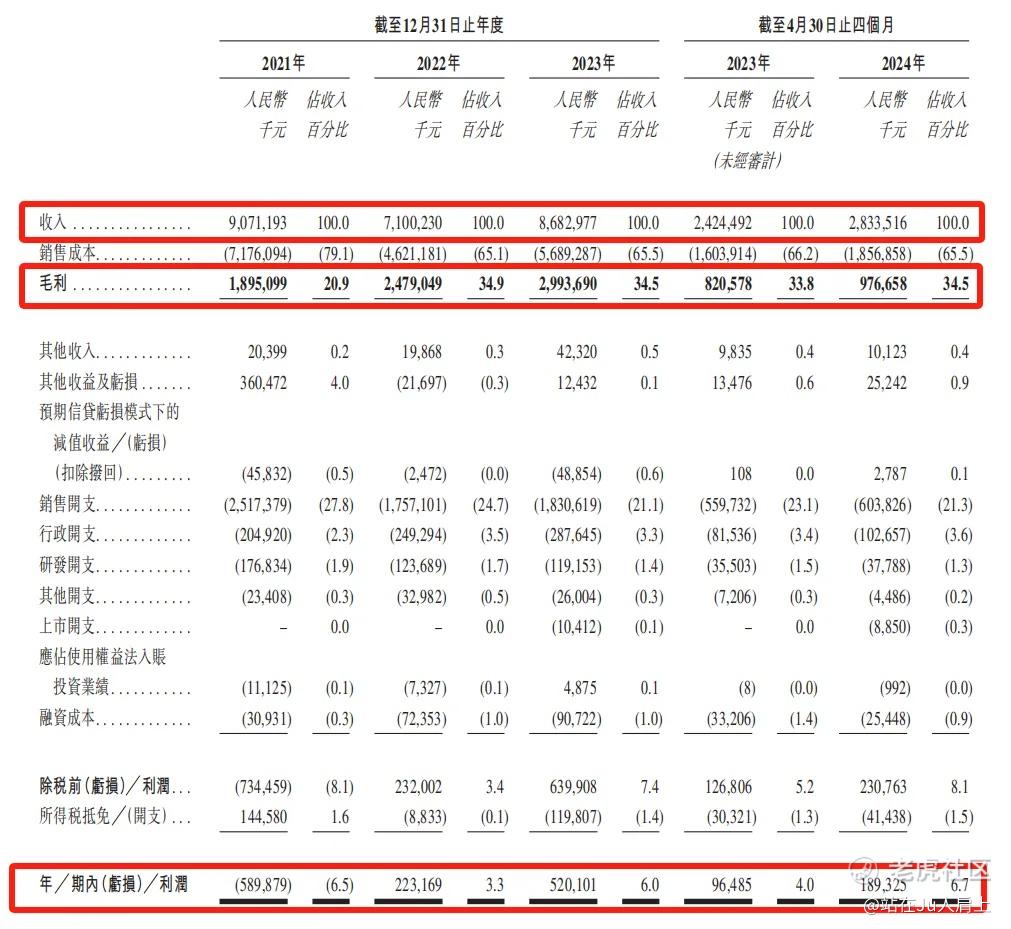

二、财务简析

单位:人民币千元

财务资料显示,

2021~2023年公司收入分别为90.71亿元、71.00亿元和86.83亿,24年前四个月收入为28.34亿元;

2021~2023年年公司毛利分别为18.95亿元、24.79亿元和29.94亿元,24年前四个月毛利为9.77亿元;

2021~2023年年公司净利分别为-5.90亿元、2.23亿元和5.20亿元,24年前四个月净利为1.89亿元,比去年同期增长约96%。公司PE-TTM约为10.1~10.8倍!

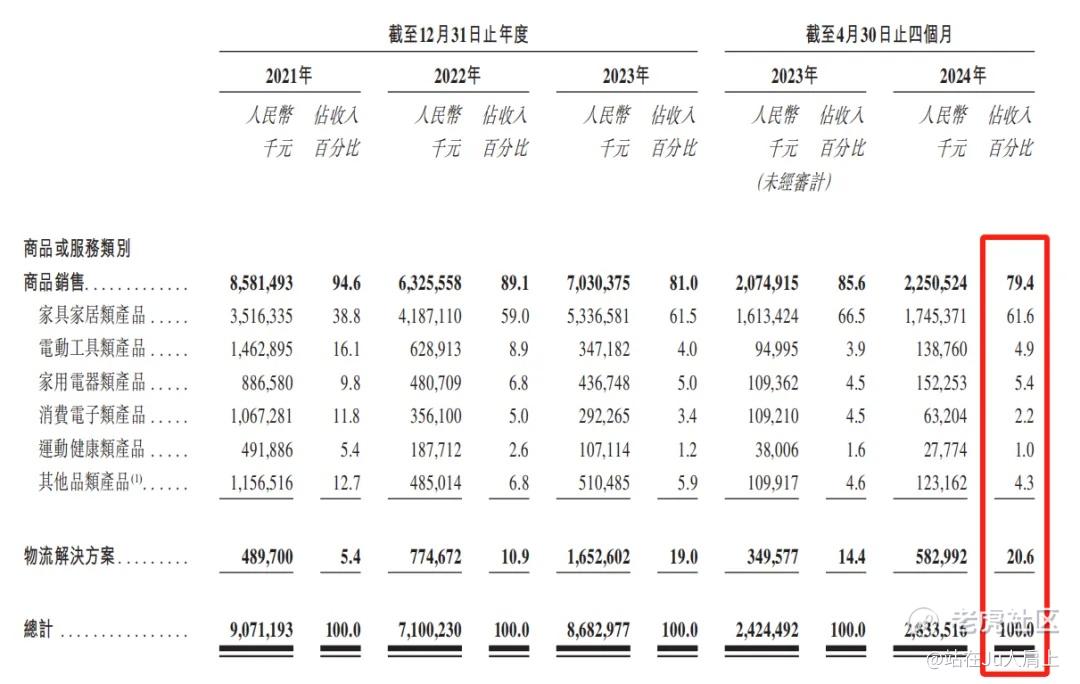

营收来源(按商品或者服务划分)

公司营收主要来源于商品销售和物流解决方案两大块,最新占比分别为79.4%和20.6%。

其中商品销售中,消费电子和电动工具类产品营收占比从2021年的27.9%下降到2024年最新的7.1%,家具家居品类营收占比则从38.8%增长至最新61.6%,成为了公司收入的主要来源。

可见公司缩减了消费电子、电动工具等竞争激烈的业务领域,转而重新聚焦于家具家居这一核心品类。公司开始走“精品+品牌”的发展路线。

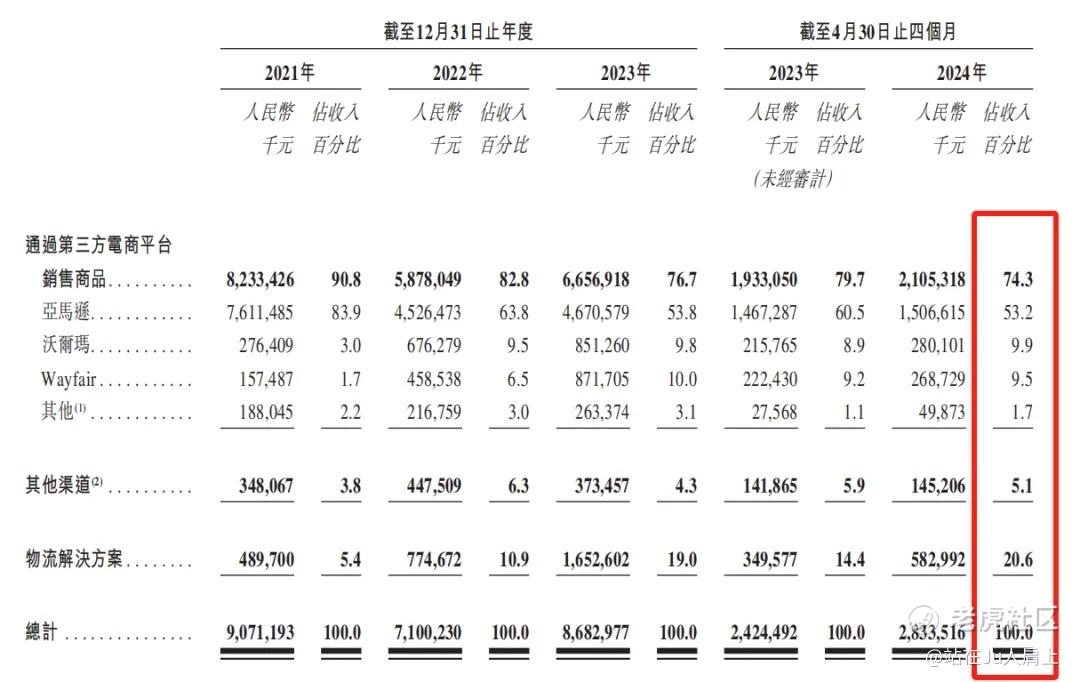

营收来源(按销售渠道划分)

公司依托的海外平台以亚马逊为主最新占比超过一半,为避免再次出现亚马逊时间公司以大幅减少该平台商店,营收相较最高峰83.9%已经大幅下降。

其余平台如沃尔玛、Wayfair各为9.9%、9.5%。

募资用途

假设发售量调整权及超额配股权未获行使,并假设发售价为每股股份15.08港元,全球发售所得款项净额约3.726亿港元,约70.0%预期将用于公司的业务扩张;约15.0%预期将用于加强公司的数字化;约10.0%预期将用于产业链的潜在投资或并购机会;约5.0%预期将用作营运资金及一般企业用途。

三、综合分析

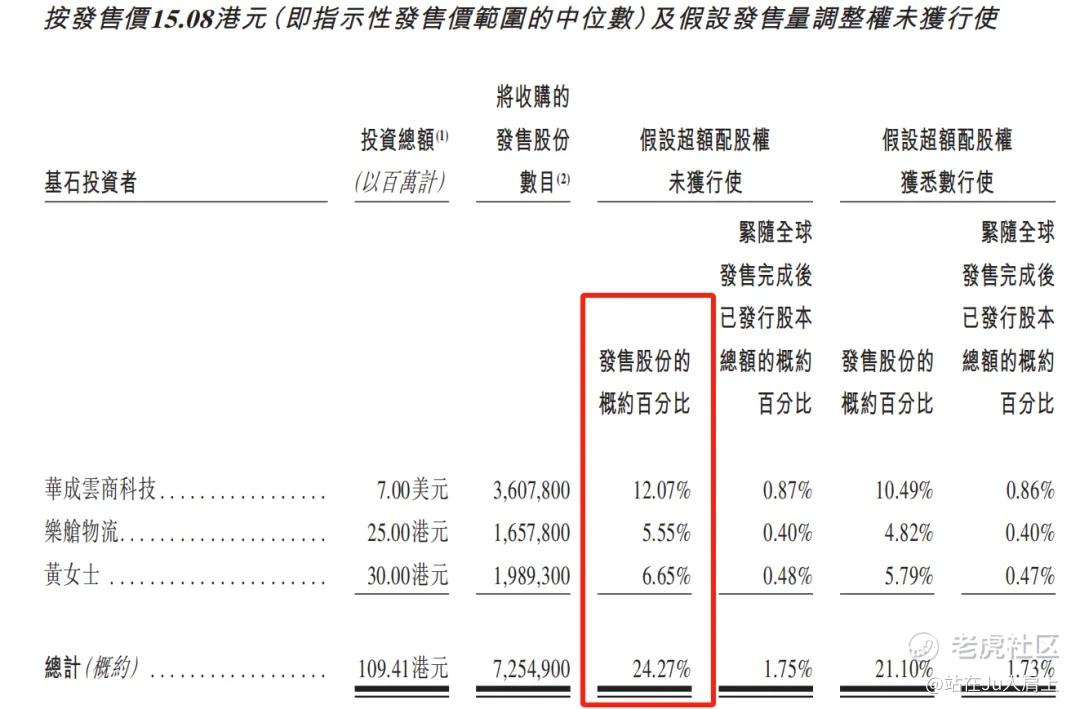

1、基石投资者;

公司已与3名基石投资者订立基石投资协议,按发售价认购总额约1.09亿港元等值股份。基石投资者包括香港华成云商科技有限公司(为赛维时代(301381.SZ)的间接全资附属公司)、乐舱物流股份有限公司(02490)及黄嘉慧女士。假设超额配售权/发售量调整权未获行使,按中间价计占比约24.27%。禁售期6个月。

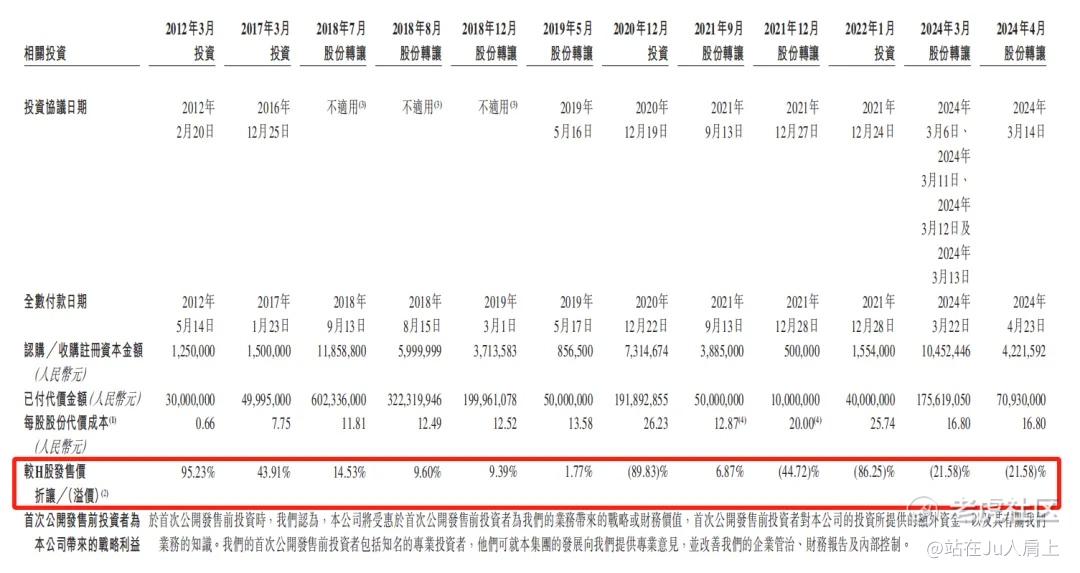

2、早期投资者;

公司于12年3月至24年4月曾进行多轮融资,彼时发售价较中间价折让约95.23%至溢价21.48%,早期投资者包括深创投、中信证券、景林投资、红杉中国、美的资本、凯辉基金、顺为资本、传音控股等知名机构。禁售期12个月。

3、中签率推算;

公开发行298.95万股,300股一手,甲乙组初始手数4983手,招股第一日孖展5倍,预计不回拨中签率约30%,回拨后中签率约60%。

4、保荐人历史表现

保荐人华泰金控今年两个项目表现不佳,一个黑芝麻智能,一个如祺出行,均以破发告终。相较于晶科电子的保荐人中信而言华泰历史口碑一般般。

5、同行表现

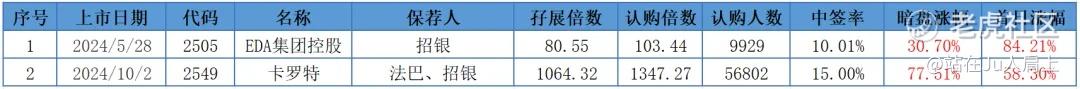

海外电商领域近期刚刚上市了有卡罗特超千倍认购表现不错,上半年有EDA公司控股,表现同样优异。

小结:

①近三年营收保持稳定过了成长性一般且依托海外平台受中美关系影响较大;

②本次保荐人华泰跟中信相反历史表现破发为主;

③基石占比24.27%略显单薄;

④招股首日约5倍最好不要超15倍;

⑤流通盘去掉基石还有3.4亿不算小。

这股倍数被隔壁晶科电子带起来了。要么直接超100倍,要么别超15倍,中间状态最恶心人。

四、操作计划

暂不申,等结束前一晚群内公布最终方案。

附招股书地址:

https://www1.hkexnews.hk/listedco/listconews/sehk/2024/1031/2024103100188_c.pdf

P:文中观点仅代表作者基于市场信息对所作标的的思考分析,据此投资,风险自担!

此为募资初期申购决策,随着市场变化,最终定夺可能变化,申购截止日前一晚群内公告! $傲基股份(02519)$ $晶科电子股份(02551)$ $卡罗特(02549)$

精彩评论