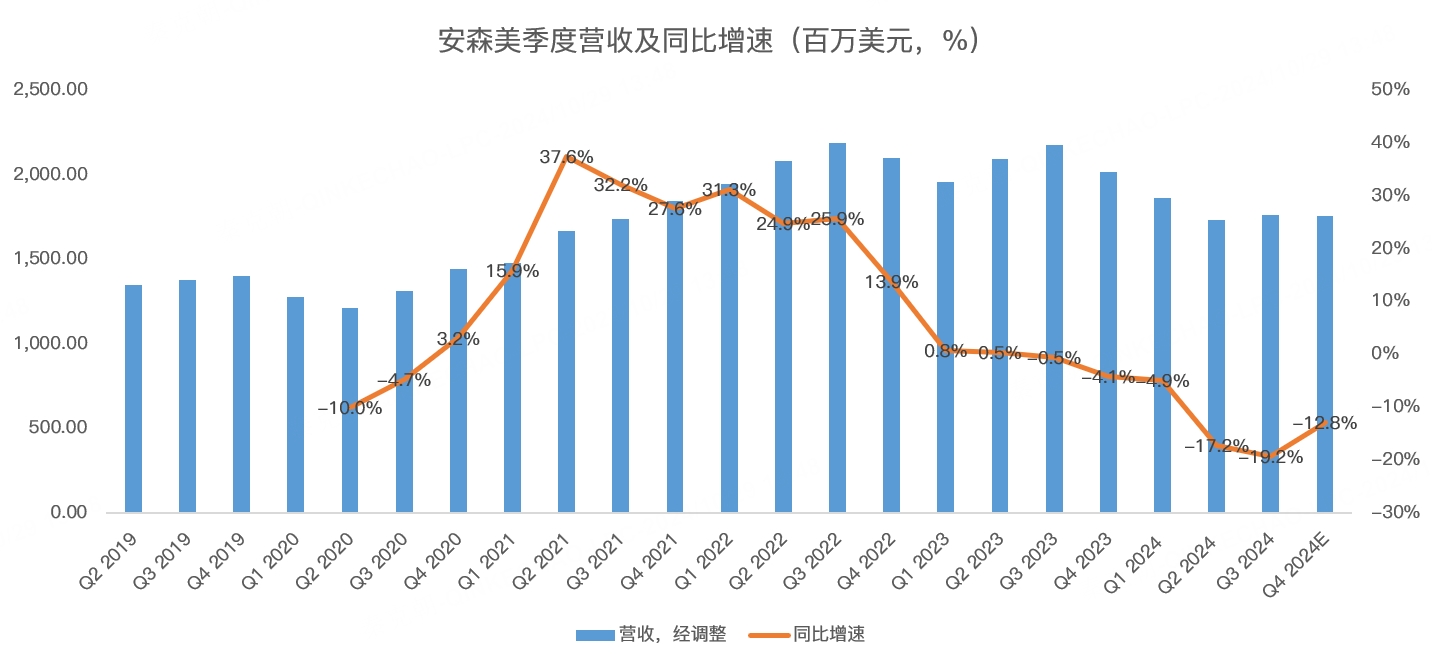

昨日,安森美公布了三季报,股价一度涨超5%,但冲高回落,最终涨幅只有1.39%。

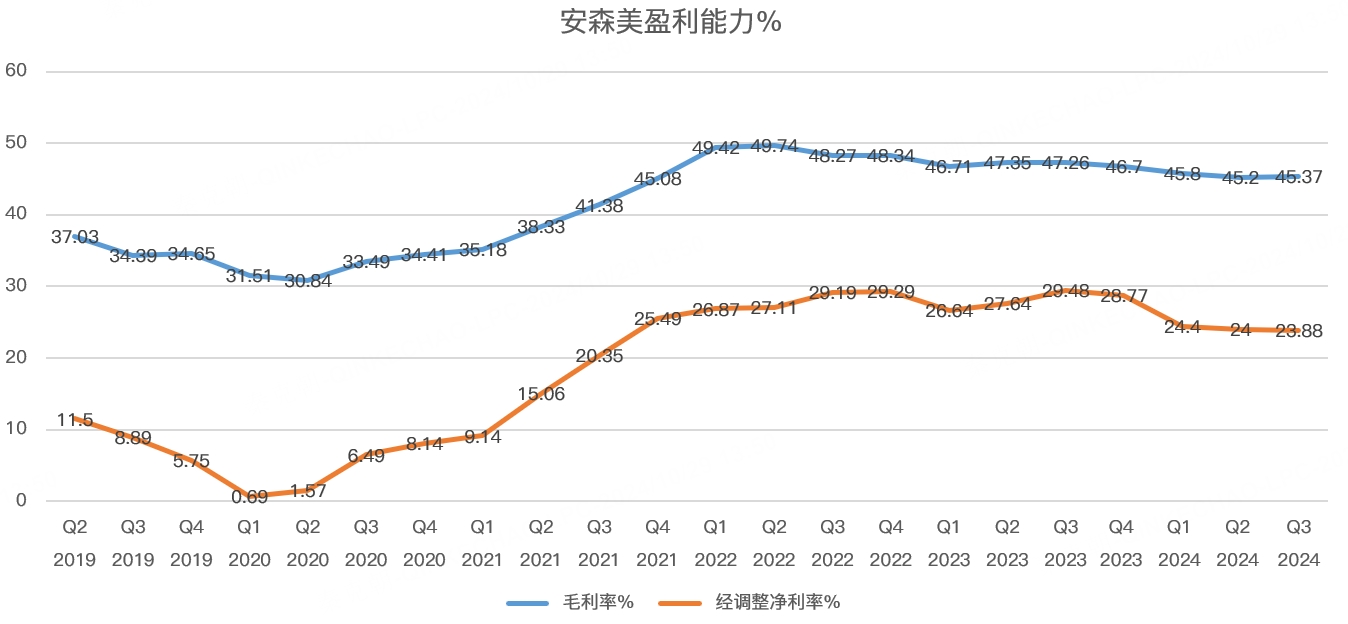

财报公布之后,市场关注的焦点在于三季报超预期,如营收为17.6亿,高于分析师预期的17.5亿;毛利率为45.5%,略高于分析师预期的45.44%:

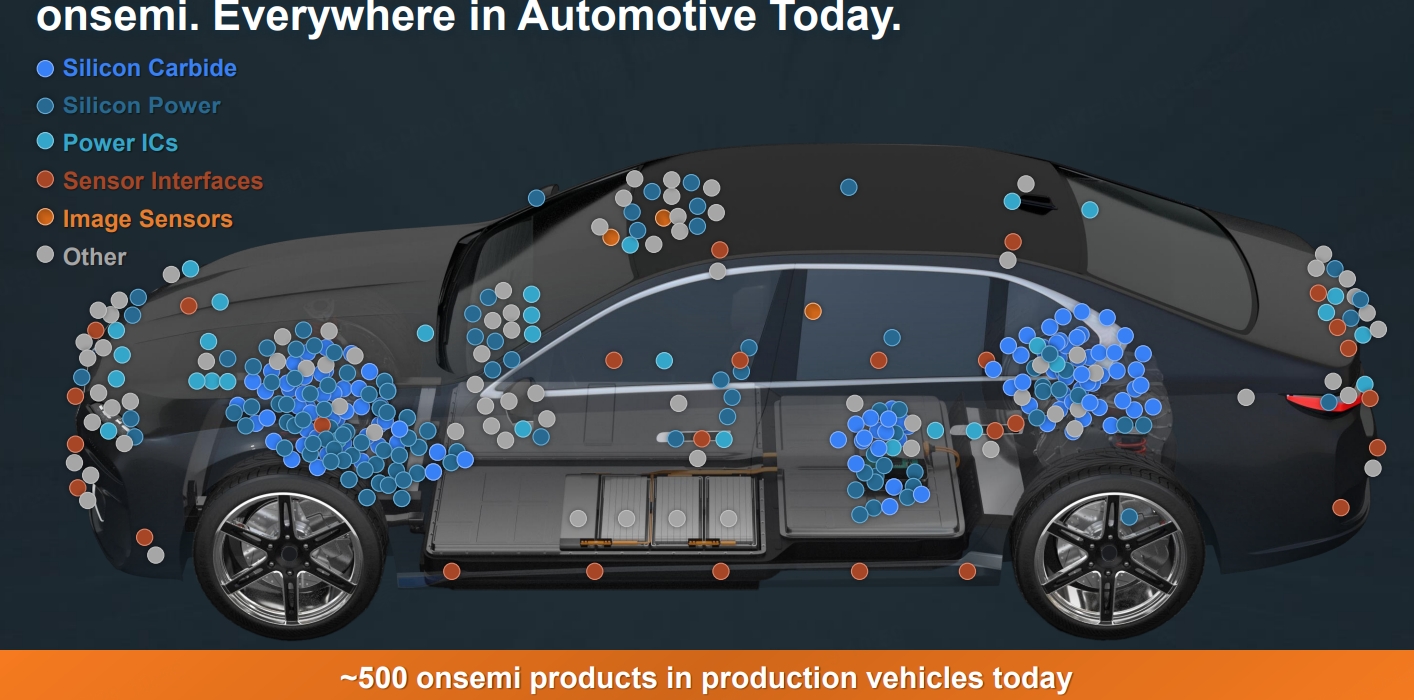

安森美是汽车和工业芯片龙头,两个市场贡献了79%的收入。

在安森美披露财报前,竞争对手德州仪器发布了三季度的业绩,汽车及工业市场依旧疲软,这让市场对安森美的财报不抱预期。

因此,当实际数据超预期后,安森美股价反应热烈,但从四季度业绩指引及财报会上的信息来看,汽车及工业市场的需求依旧疲软。

比如安森美预计四季度营收在17.1-18.1亿美元之间,分析师预期为17.8亿,按指引中值算,低于预期;预计四季度调整后毛利率在44%-46%之间,中值低于分析师预期的45.7%。

因此,安森美股价冲高回落不难理解。

但从长期视角看,身处低谷的安森美恰恰是布局的良机。

首先,安森美由于受益于新能源汽车的爆发,因此,在上一轮半导体熊市中,大部分企业在2021年底见顶,2022年10月见底。

而安森美一直涨到2023年7月,和半导体周期相向而行。

因此,今年在半导体大牛市之下,安森美的表现并不好。

但是,汽车电动化、电气化是大势所趋,从领头羊中国市场来看,新能源汽车渗透率不仅突破了50%,而且随着800v高压快充逐渐引领市场,安森美的碳化硅产品还有很大的发展前景。

从三季报来看,安森美也表示中国汽车市场带动了公司的业绩,跟德州仪器的环比20%的增长表述一致。

但是,除了中国市场,欧洲和美国的新能源汽车市场发展态势有所放缓,欧洲和新能源补贴退出有关,美国或受到高利率的影响。

如果从中国汽车的出口数据来看,中国厂商在海外积极扩张,根据海关总署数据显示,今年前8月,中国汽车出口金额1527.9亿美元,同比增长12.8%,单独看8月的数据,出口金额209.8亿美元,环比增长5.4%,同比增长19%!

以中国最大的新能源汽车厂家比亚迪为例,今年前9月的海外销量达到29.8万辆,同比增长105%。

新能源汽车对半导体元器件的需求大增,而安森美引以为傲的碳化硅,比传统产品具备更高的开关频率,更低的工作温度,更高的电流和电压容量,以及更低的损耗,进而可以实现更高的功率密度、可靠性和效率。

而据业绩会上的消息,以安森美北美大客户(或许是特斯拉)为例,碳化硅的渗透率才6%!

在工业市场,光伏的发展也给安森美插上腾飞的翅膀!预计今年全球光伏装机量将达到552GW,较去年增长27%;预计今年储能安装量将达到178GW,同比增长69%。

光伏是极具发展潜力的可再生能源,中国在该市场占据主导地位,随着国内光伏产业的价格战,光伏组件价格已经跌破成本价,进而推动光伏发电成本下行,目前,在中国,光伏发电成本已经低于火电!

除了光伏发电的优势外,AI时代的来临也推升了电力需求,谷歌、亚马逊等科技巨头已经开始押注核能。

核能的发展较为缓慢,光伏或将受益此趋势。

除汽车和工业市场外,安森美同样受益AI。随着数据中心为了满足人工智能计算的庞大处理需求而变得越来越耗电,提高能效变得至关重要。安森美最新一代T10 PowerTrench®系列和EliteSiC 650V MOSFET的强大组合为数据中心应用提供了一种完整解决方案,该方案在更小的封装尺寸下提供了无与伦比的能效和卓越的热性能。

总而言之,从安森美的终端市场来看,各行业仍有较大的发展潜力,当下只是周期性下行而已,一旦下游客户去库存进入尾声,安森美或将再次启动。

从收入上看,安森美预计四季度营收在17.6亿美元左右,同比下滑12.8%,下滑幅度较三季度的19.2%有所收窄:

毛利率方面,虽然安森美今年遭遇了行业下行,但毛利率依然有45.4%,远高于此前下行周期时30%左右的水平:

从市净率估值上看,安森美已经处于近年来的低位:

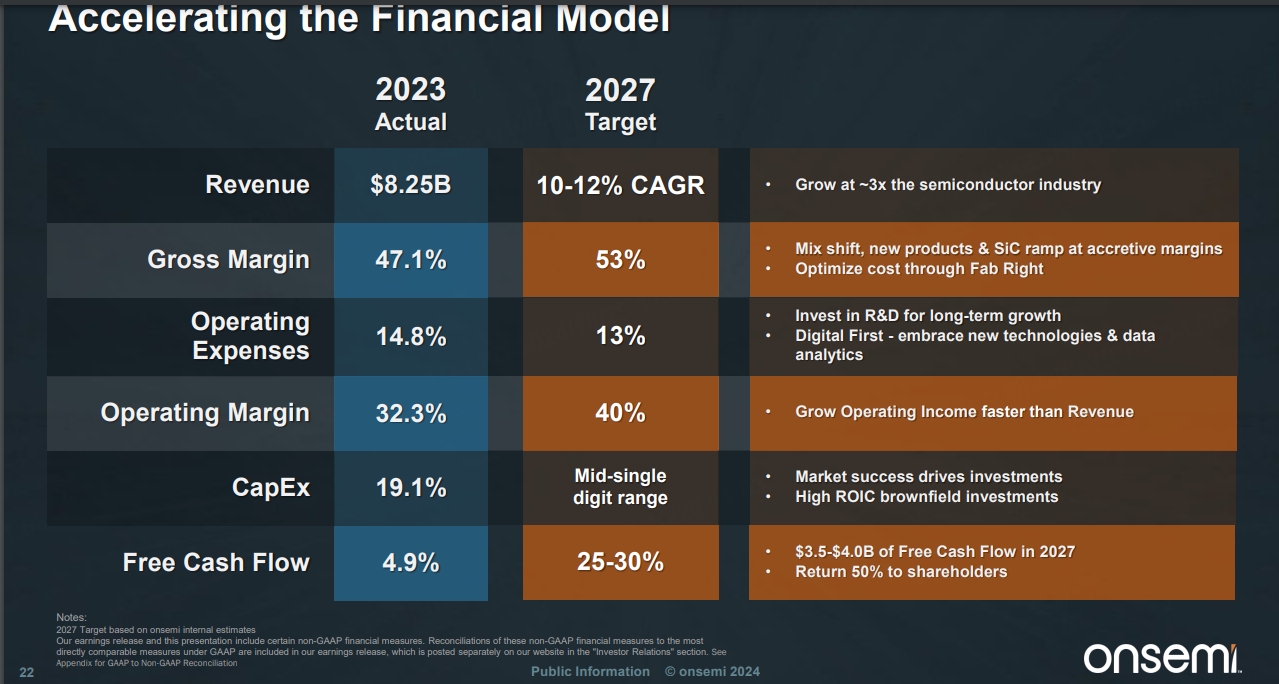

从长期业绩指引来看,安森美预计到2027年,营收复合增速在10%-12%;毛利率有望从2023年的47.1%提高至53%:

因此,现在是安森美业绩最差的时候,也是布局最佳时刻! $安森美半导体(ON)$

精彩评论