相关文章:

如何做一个聪明的投资者I

如何做一个聪明的投资者II

上两篇文章主要说了《聪明的投资者》第八章(市场先生)和第二十章(安全边际)的内容,今天说下这本书我认为比较重要的部分。

“业绩”基金

书的第九章标题为基金投资,较详细的介绍了开放式基金和封闭式基金、平衡式基金、“业绩”基金。其中我想重点说的就是“业绩”基金。那么格雷厄姆对“业绩”基金的看法是什么呢?否定,即这种现象不适合用于大多数地位稳固的基金(投资组合分散),而只适用于该行业中受到过多关注的少数基金。

格雷厄姆说的“业绩”基金,按照现在的说法就是明星基金(主要是每年公募基金排名前三的基金),这些明星基金有个很大的特点基金组合持仓集中在一个行业,该行业就是那年涨得最好的行业,但是这个行业明年也继续下去吗?答案是不会。

格雷厄姆最后说了结论:投资基金的经理在寻求更好的业绩时会涉及一些特殊的风险。迄今为止(1971年底或1972年初),所有的金融经历都表明,管理稳妥的大基金几年之内至多能获得稍微高于平均水平的业绩。如果不对它们加以稳妥管理就会产生这样的情况:暂时获得惊人的虚幻利润,随后必然遭遇灾难性的损失。(先见之明)

逆向思维是查理·芒格的思维模型中很重要的模型,那么怎么形容这个模型呢?《穷查理宝典》中写了有个乡下人说:“如果我知道我死在哪里就好了,那我将永远不去那个地方。”基金投资要想成功,那么就要避免失败,那么失败的事情有哪些呢?其中之一就是不要买明星基金。

指数基金

既然说到了基金投资,那么较好的投资基金的方式是什么呢?股神巴菲特说过投资指数基金,美国那边就是标普500,国内现在推出了中证A500看着也挺不错的。

那么我们就来看看股神的理由:美国经济会一直增长下去、手续费低廉、多元化。原文如下:

“另外一种需要多元化投资的情况,是当投资人并不熟悉某个特定产业的运行但又对美国经济的整体有信心且希望能分享它的增长时,可以通过分散持有多家属于不同产业的公司而实现他的目标。例如,通过定期投资指数基金,一个什么都不懂的投资人通常能打败大部分的职业经理人。市场上有这样一个悖论:当‘笨钱’了解到自己的局限之后,它也就不会再笨下去了。”(1993 年巴菲特致股东的信)

“对于各位的投资方式,让我提供一点心得给大家参考。大部分的投资人,不管机构还是散户,将会发现股票投资的最好方式是购买并持有手续费低廉的指数基金。那些遵循这一投资方法的人,将有望战胜(扣除管理费和其他支出后)市场上绝大部分的机构投资者。”(1996年巴菲特致股东的信)

我想说投资就是投经济发展最好的国家,那么作为世界两大经济体:美国、中国就是最好的选择。一般的投资者参与其中最简单的方法就是定投指数基金,美国标普500,国内中证A500。

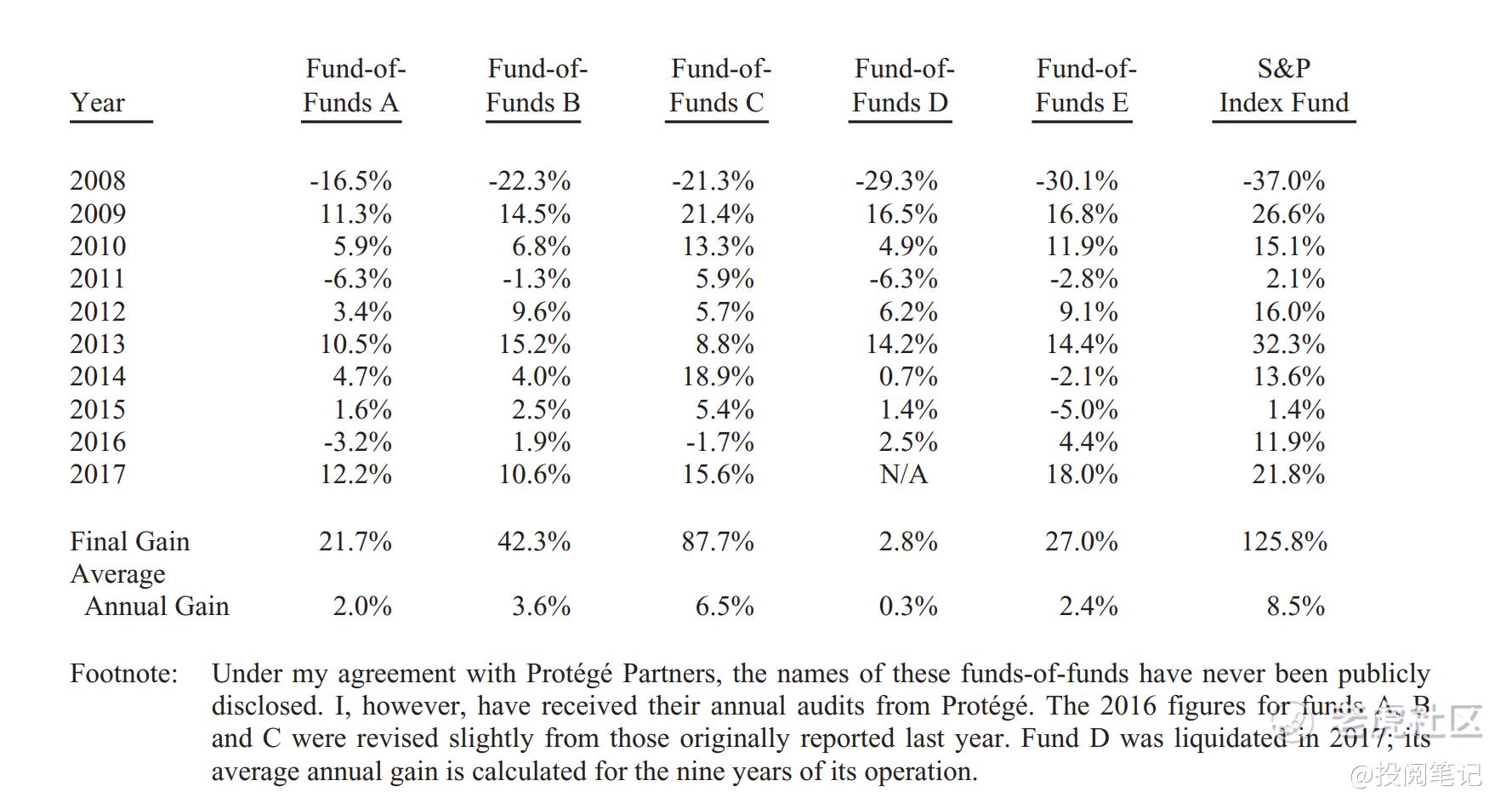

对了,关于指数基金战胜大部分的机构投资者就有个实例:巴菲特的十年赌约,关于详细的资料可以看下2016年和2017年巴菲特致股东的信。如下图所示,这就是赌约的记录表。

图片来自2017年巴菲特致股东的信

可以看到十年下来标普500指数基金表现均超越了这五个FOF基金。(FOF基金,即“基金中的基金”,是一种专门投资于其他证券投资基金的基金产品。通过持有多个子基金,FOF基金间接持有股票、债券等证券资产,从而实现优化投资组合、降低风险和提高收益的目的)

免责声明:本内容仅作为阅读笔记,不构成任何投资建议。

精彩评论