最近小马智行向美国SEC提交了IPO申请,计划在纳斯达克上市。由于图森未来已经退市,它算得上“中国自动驾驶第一股”。

今年上半年百度的萝卜快跑在武汉大出风头,最近马斯克信誓言旦旦了许多年的无人驾驶出租车cybercab也终于惊艳亮相。想必投资者都已经确信,自动驾驶和Robotaxi势不可挡,前途无量。

然而对于小马智行,投资者仍然要谨慎思考以下问题:自动驾驶市场遍布特斯拉、谷歌、华为、百度等巨头,小马智行这样的创业公司还有容身之地吗?人才、资金都势单力薄,小马智行靠什么立足?它有哪些风险?

以下是我根据小马智行IPO申请书等公开资料所做的分析,纯属个人观点,不构成投资建议,特此声明。

小马智行成立于2016 年,从事自动驾驶技术的开发。成立至今共融资7次,融资金额累计13.6亿美元。截至2024年6月底,现金及等价物为3.3亿美元。也就是说,小马智行创立以来一共烧了10亿美元。

小马智行有三大块业务,一是无人驾驶出租车Robotaxi,目前在北上广深四城开通了商业运营,共有250辆车;二是Robotruck,共有190辆车,包括L2智能驾驶和L4无人驾驶。三是技术许可,就是将自动驾驶技术许可给第三方使用。

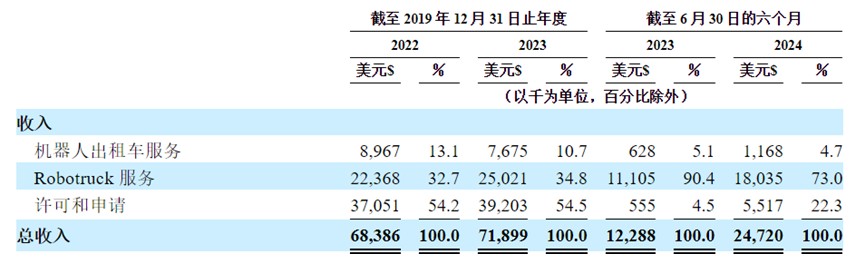

小马智行三大业务

当下灸手可热的Robotaxi对小马智行营收的贡献还很小。2022年、2023、2024上半年分别为896.7万、767.5万、116.8万美元,占总营收的比重分别为13.1%、10.7%和4.7%。

这块业务在整个自动驾驶市场处于什么水平?论车的投放量,小马智行250辆车,而萝卜快跑在武汉就有700多辆车,waymo在加州大概有700多辆车。

论订单量,小马智行每日单车订单量为15单。而萝卜快跑今年6月在武汉的每日单车订单量峰值超20单。Waymo今年8月官方公布周订单量达到10万,每日单车订单量也是约20单。

论服务范围,小马智行跟萝卜快跑和Waymo一样,都是限定区域、限定上下车地点,比如广州只限于南沙区。而软件上的机场接送等其它功能,还没有开通。

小马智行软件

论自动驾驶的累计里程,截至今年6月,小马智行Robotaxi的驾驶里程为3350万公里,Robotruck的行驶里程累计超过了5100万公里,加起来有8400多万公里。而同期萝卜快跑的驾驶里程为1亿公里,Waymo的驾驶里程为2200万英里(约1.3亿公里),特斯拉FSD的行驶里程则超过16亿英里。

总之,正如小马智行在IPO申请书所说,Robotaxi的商业化还处在起步阶段。

真正撑起小马智行的业务是Robotruck。Robotruck是小马智行商业化最早的产品,2021 年 3 月,小马智行推出了自动驾驶货运解决方案。2021年12月,和中外运成立了控股合资公司Cyantron(青骓物流)。

小马智行通过Robotruck车队向物流平台提供服务,按里程和货物吨位收取服务费。截至今年6月底,小马智行一共有190辆Robotruck,其中160辆归属Cyantron。

小马智行Robotruck货运网络

中外运是小马智行最大的收入来源。2024年上半年,Robotruck业务收入为1803.5万美元,占总营收的比重高达73%。而其中,来自中外运的服务费为1233万美元,占了小马智行总营收的一半。

小马智行有稳定的收入来源,但过于依赖单一客户也是它的一大风险。

至于技术许可业务,不知为何在走下坡路。小马智行于2023年1月推出了智能驾驶解决方案小马识途,根据参数和硬件配置不同分三个版本,许可给第三方公司使用,客户有美团、新石器、菜鸟等物流公司。

技术许可曾是小马智行最大的收入来源,2022、2023年分别为3705万、3920万美元,占总收入的比重为54.2%和54.5%。但2024年上半年只有551万美元,占总收入的比重降到了22.3%。

自动驾驶这么一个烧钱的技术,亏损是毫无悬念的。2022、2023年和2024上半年,小马智行营收分别为6838.6万、7189.9万和2472万美元,分别亏损1.48亿美元、1.25亿美元、5132万美元。

截至 2024 年 6 月 30 日,小马智行累计亏损7.909 亿美元。目前有公开数据可对比的同行只有通用旗下的Cruise ,2023年Cruise营收只有1亿美元,运营亏损高达35亿美元。

当然,小马智行和Cruise不同,它不生产汽车。

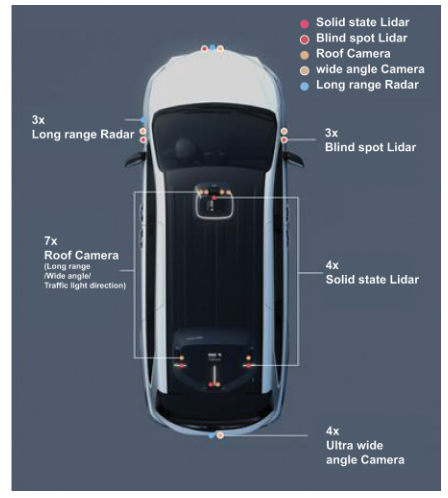

众所周知,除了特斯拉的纯视觉方案,几乎所有自动驾驶公司都采用大量的传感器和高精地图,导致自动驾驶汽车的硬件成本高企。而小马智行也不例外,其最新版本第六代采用了7 个激光雷达、11 个高分辨率摄像头和 3 个毫米波雷达,类似的配置足以让一辆自动驾驶汽车的生产成本高达百万元。

小马智行第六代自动驾驶系统的配置

幸运的是,2020年丰田汽车以4.62亿美元投资小马智行B轮融资,并且用自己的车型来支持小马智行的robotaxi系统。2023年8月4日,丰田中国宣布又与小马智行、广汽丰田三方成立合资公司,投资10亿元进行robotaxi前装量产和规模化部署。

根据IPO申请书,丰田汽车现为小马智行的第二大股东,持股比例13.4%。

与此同时,在Robotruck上,小马智行于2022年5月和三一重工成立合资公司一起开发自动驾驶重卡。

通过与两大汽车巨头的合作,小马智行得以避开昂贵的硬件成本,轻装上阵,做一个纯粹的自动驾驶服务提供商。

因此如果按收入性质分,小马智行的营收分为三大块:一、工程解决方案收入,指集成改装服务、自动驾驶测试准备辅助服务、道路测试服务、车队运营服务、软件许可及开发服务;二虚拟司机运营服务收入,指运营Robotaxi、Robotruck的服务费。三是产品销售,指直接向客户销售自动驾驶相关产品。

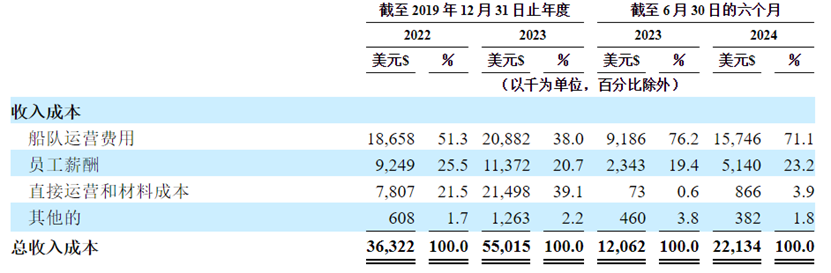

在这样的模式中,小马智行最大的成本是车队运营费用。所谓车队运营费用,在IPO申请书中解释为“自动驾驶出租车和自动驾驶卡车车队产生的通行费和燃料成本、第三方运输费用以及与车队运营和维护有关的其他费用”。

小马智行的成本结构

2024年上半年小马智行的车队运营费用为1574.6万美元,占营收的比重达到64%。小马智行一共有430辆车,算下来平均每台车的运营费用为3.66万美元,约合26万人民币,平摊到每个月每台车的运营费用大概约4.33万元。

之前浙商证券做过测算,如果单车日均接单20单,每辆robotaxi单日营收可达558元,一个月收入就是1.67万元。这就意味着,小马智行每辆车平均每月运营亏损为2.66万元。而这还未计入营销、推广、人力等其它成本。

因此,作为一家自动驾驶服务提供商,小马智行的毛利率很低、而且极不稳定,这是投资者必须注意的一大风险。IPO申请书显示,小马智行的毛利率从 2022 年的 46.9% 减少至 2023 年的 23.5%,又从2023 年上半年的1.8% 升到2024上半年的10.5%。

是什么原因导致小马智行的车队运营成本如此之高?其自动驾驶技术能否降低车队运营成本?

记得马斯克在发布cybercab时宣布,特斯拉robotaxi的成本能降到每英里0.2美元,想必除了降低汽车硬件的制造成本,也涉及软件部分,包括如何降低能耗、算力消耗等。而小马智行在硬件上完全依赖于丰田、三一这样的传统汽车生产商,恐怕是无能为力。

另外,小马智行还有一个风险是,研发后劲可能不足。

IPO申请书显示,小马智行的研发费用正逐年下降,2022年1.5亿美元,2023年1.2亿美元,2024年上半年研发费用为5872万美元,少于 2023年上半年的6062万美元。

事实上,研发费用超过60%是研发员工薪酬。截至 2024 年 6 月 30 日,小马智行共1,359 名员工,其中 620 名工程师、研究人员和科学家,这样的研发团队规模跟特斯拉、谷歌和华为、百度这样的巨头相比,显得很单薄,这让人担心它发展后劲不足。

Robotaxi还在起步阶段,后续还要布局更多的城市、更多的车,这需要大量的资金投入。加上运营方面的挑战,我几乎可以断定,小马智行上市后还要亏损很多年。

在自动驾驶这个巨头称霸的战场上,创业公司想要活下来绝非易事。这让我想起了图森未来,莽撞闯进自动驾驶领域的一匹黑马,上来就主攻美国无人卡车市场,一度也受到资本的追捧。

然而图森未来从2021年4月在纳斯达克上市,到2024年1月宣布退市,只用了不到三年时间。其股价从40美元的发行价上涨到最高79美元,又一路跌破1美元,不知道坑了多少投资者。现在居然转型做AIGC了,实在荒唐。

真心希望小马智行跑得稳一点、远一点。

精彩评论