随想16:重新认识PEG

在之前的文章中,肥猫君主要关注的是成熟公司的估值,并没有特别强调如何评估成长股的价值。在《超越巴菲特【散户适用】六大类美股最佳卖出策略》一文中,肥猫君提到成长股的估值较为困难,原因在于我们难以确定当前的增长速度能否持续以及能持续多久。尽管我们可以通过自由现金流折现法来估算合理价值,但这个方法有时不够直观,且可能过于保守。

对于成长股,许多投资者熟悉PEG<1这一选股标准。PEG(市盈率相对盈利增长比率)是彼得·林奇极为看重的指标。在《彼得林奇的成功投资》一书中,他提到,如果一只股票的定价合理,市盈率(PE)应与收益增长率相等,即PEG=1。然而,书中并未详细解释这一标准背后的逻辑,很多股票博主直接引用,网上的解释也让人觉得似懂非懂。因此,肥猫君尝试提出自己的推导过程。

首先,我们知道股价(P)等于市盈率(PE)乘以每股盈余(E):

这当然是一句废话。但如果我们将此公式放在未来5年后的时间框架中(5年是一个常见的长期持股期限,当然你也可以使用3年作为参照。当然,如果公司在5年后仍能保持同样的增长率,自然没有必要卖出股票。这也是巴菲特的投资理念——持有时间越长,回报越丰厚。),公式变为:

此时,我们得到一些新的见解:5年后的股价取决于5年后的市盈率(PE5)和5年后的每股盈余(E5)。股价上涨的原因主要有两个:每股盈余的增长和估值的扩张(即PE5大于PE0)。通常,美股公司的盈余增长会伴随着估值扩张,因此PE和G(增长率)会相关联,这也是我们研究PEG的重要原因。不过,由于估值扩张具有较大的不确定性,为了保守起见,可以合理假设PE5 ≤ PE0。

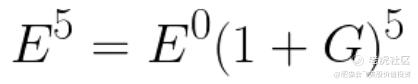

接着,假设每股盈余按照某个增长率(G)增长:

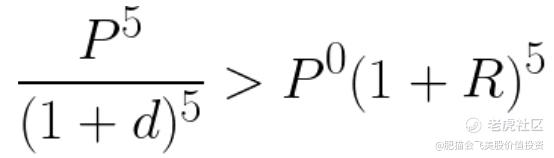

将5年后的股价以贴现率(d)折算到今天,同时假设投资者每年要求一定的回报率(R):

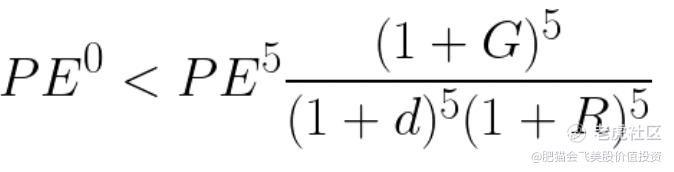

通过结合上述公式,我们得出:

如果假设PE5=PE0,那么可以推导出R<G-d。这意味着什么呢?假如某公司的利润增长率为30%,贴现率为7%,那么投资者的预期回报率应小于23%。若增长率降为20%,回报率则只有13%。

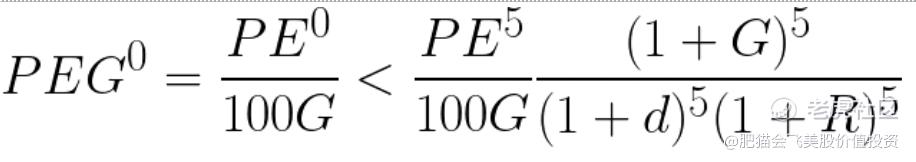

对两边同时除以100G,即得到PEG的表达式:

显然,当前合理的PEG0取决于投资者对5年后估值的预期(PE5)、回报率(R)以及贴现率(d)。

如果在5年后,高增长无法保持,则我们可以用普通公司的PE来估值。正如《看懂美股:什么才算低估值,这是最好的答案》一文中提到的,PE≈1/(d - r),其中r是永续增长率,通常取通胀率2%~4%左右。假设d=7%,我们得到r=2%、3%、4%时,PE5分别为20、25、33。

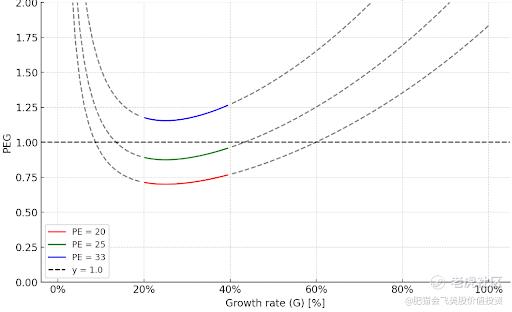

若R=20%,我们可以得到以下图表。从中可以看出,PEG并非一个固定不变的值。通常情况下,当G<20%时,PEG失去参考意义。例如,增长率仅为2%的情况下,合理的PE值为20,这时PEG=10。此外,有些PE值低于10但并未增长的公司,合理的PEG值可能高得离谱。另一方面,若G>40%,也通常不可靠,因为公司难以长期维持如此高的增长率。因此,当G在20%~40%之间时,对于PE5=33,PEG应小于1.15;PE5=25,PEG应小于0.87;PE5=20时,PEG应小于0.70。

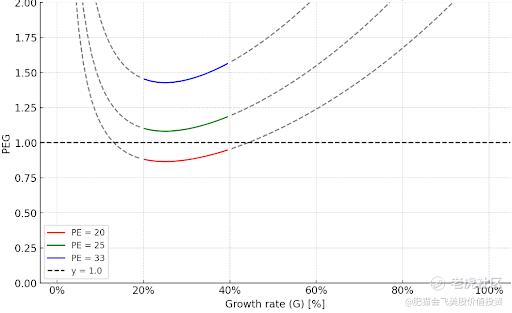

若取R=15%,则投资者可适当放松对PEG的要求。此时,PE5=33时,PEG<1.42;PE5=25时,PEG<1.08;PE5=20时,PEG<0.87。

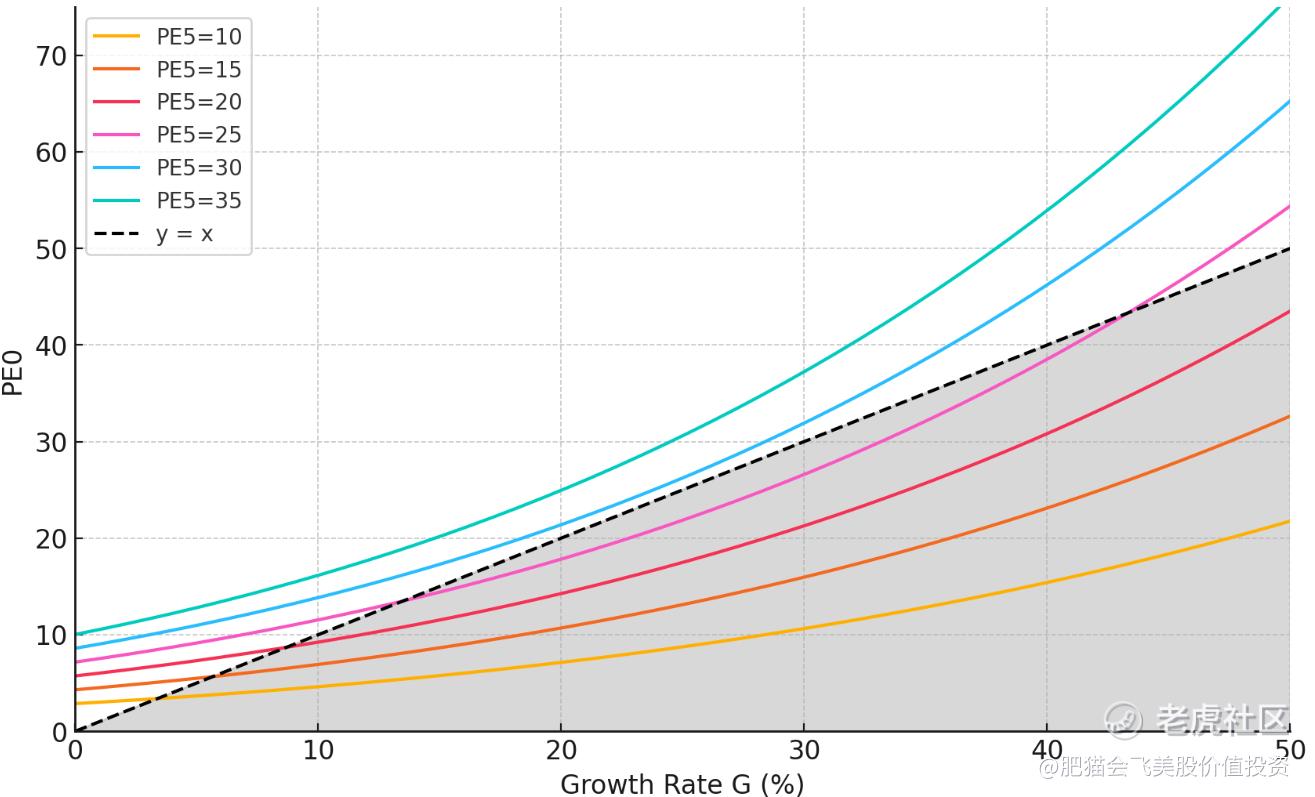

结论是,PEG<1并非一个绝对的标准。肥猫君的建议是,与其拘泥于PEG是否小于某个特定值,不如使用(式-5)来估算合理的PE,此时PE5可以取过去十年的历史中位数,或者更保守地取最小值。这类似于我们在《远离垃圾股:北美废品回收行业中的10倍股?》一文中分享的中位数PE估值法,但在这里我们将利润增长率考虑在内。此外,使用这种方法时,我们不必对增长率设定严格的大小限制。

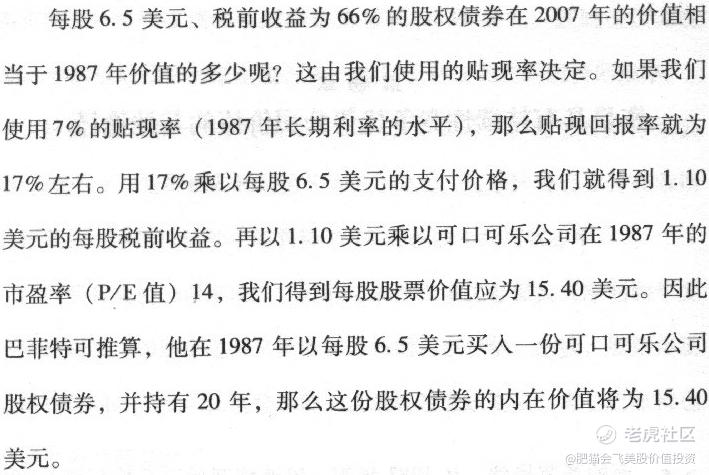

事实上,巴菲特也使用类似的估值策略。在《巴菲特教你读财报》一书中提到,自1987年起,巴菲特以每股6.5美元的价格买入可口可乐 $可口可乐(KO)$ 股票,当时每股税前利润为0.7美元,预计利润年增长率为10%。到2007年,每股税前利润为4.35美元,相当于1987年买入价格的66%。

本文我们提供的是估值模型,而判断公司增长率的可持续性则需要每位投资者对行业的深刻理解。

下一篇文章,肥猫君将揭示增长率G与股权回报率ROE之间的关系。此外,肥猫君推荐回顾之前的两篇文章:《1个ROE公式告诉你,什么飞刀值得接》和《投资者如何避免一买就跌,一卖就涨【一文读懂关键财务指标】》。

精彩评论