自2022年10月以来,半导体走出了牛市行情,以费城半导体指数为例,区间涨幅高达149%,大幅跑赢纳斯达克同期83%的涨幅。

这场牛市已经持续了2年,不少投资者赚了个盆满锅满。

俗话说,居安思危、未雨绸缪、有备无患。在大家都沉浸在牛市的狂欢时,不妨提前聊聊这场大牛市何时会结束?投资者何时卖出才能让收益最大化?

从价值投资的角度看,股市是经济的晴雨表,基本面决定了股价走势。半导体市场在经历2年上行周期后,基本面是否依然强劲?

韩国有2家芯片巨头:三星和LG电子,两家是存储芯片巨头,广泛应用在半导体产品中,既包括DRAM(动态随机存储器),也有AI GPU必不可少的零部件HBM(高带宽内存),可以完美反应半导体市场基本面的强弱。

加上韩国海关总署会高频率更新半导体出口数据,因此,韩国半导体出口额是行业的先行指标。

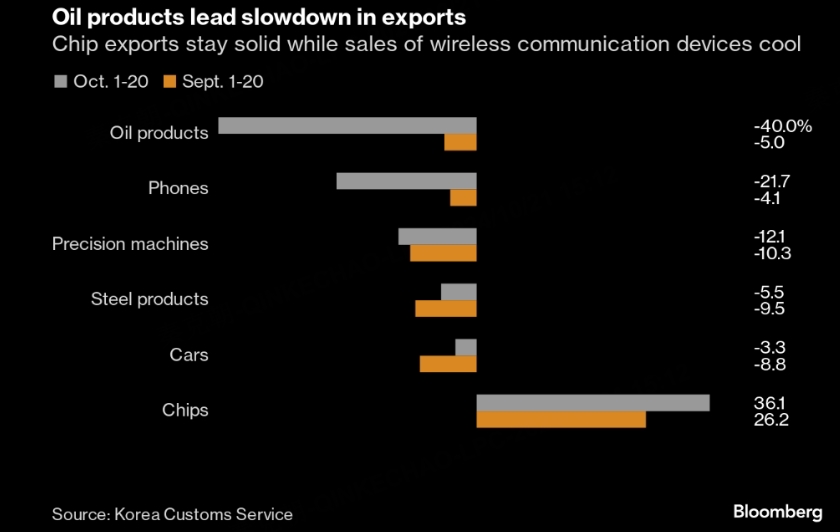

根据韩国海关总署今日发布的数据显示,10月前20天,韩国半导体出口额同比增长了36.1%,环比9月同期增长了26.2%:

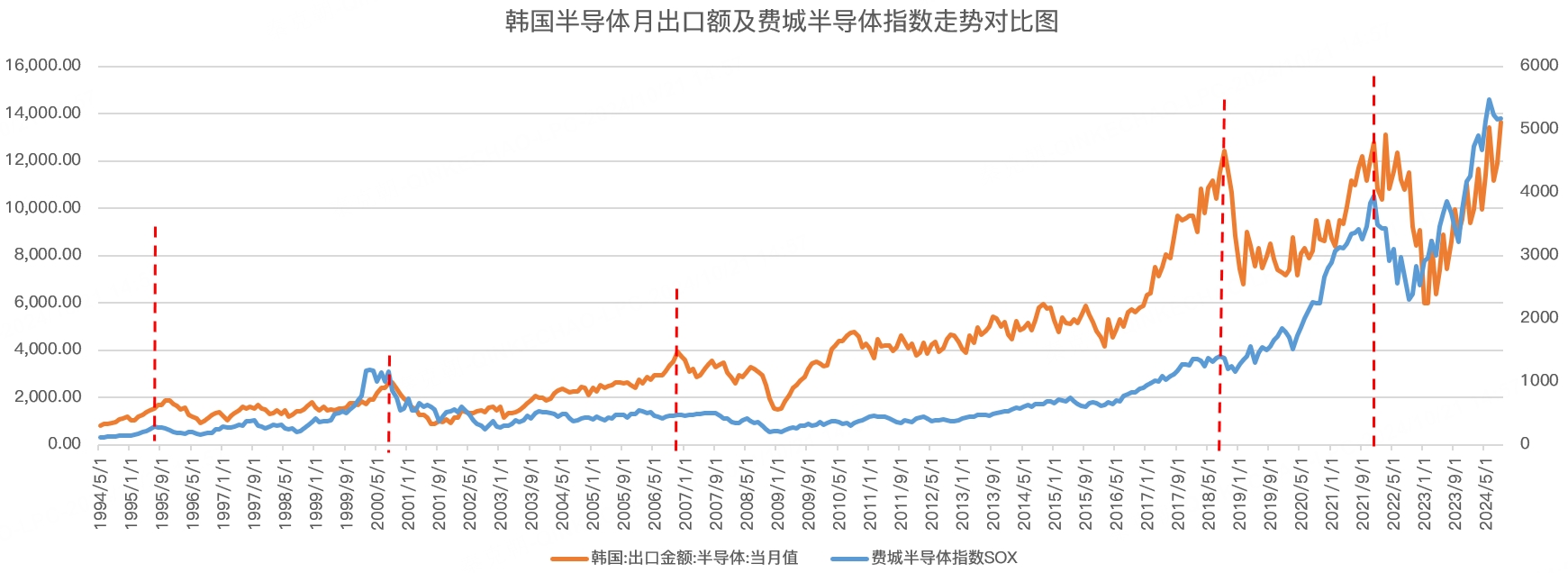

对比韩国半导体额月出口额和费城半导体指数(SOX)的走势不难发现,两者之间有较强的关联度:

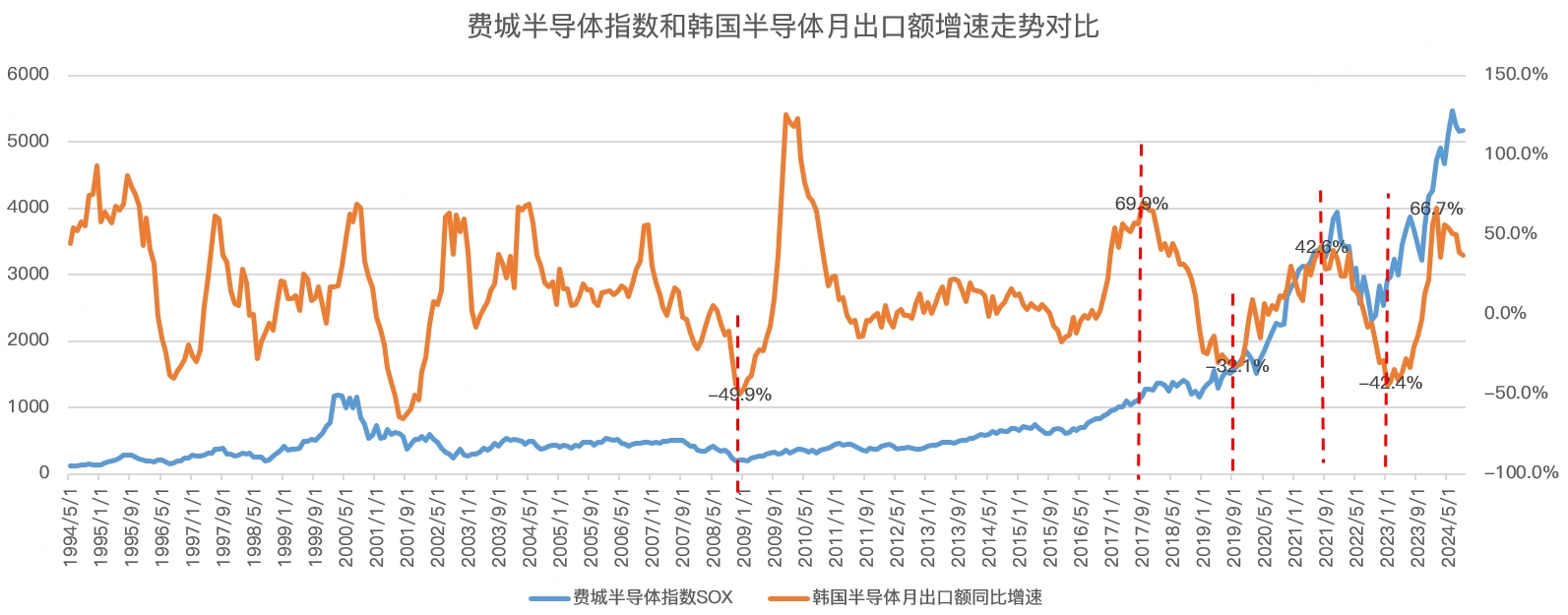

从增速上看,当韩国半导体月出口额增速在50%左右,往往费城半导体指数处于高位区域,反过来,当韩国半导体月出口额增速下滑30%-40%后,费城半导体指数位于底部区域:

如此明显的特征跟半导体是周期性行业有关,当市场需求旺盛的时候,企业大肆扩产,而当经济下行,需求减少,因半导体生产周期长、库存易积压,企业减产很难跟上,导致有规律的上下波动。

从最近的趋势来看,今年8-9月,韩国半导体出口额同比增长在38%左右,明显低于4-7月50%左右的增速。

叠加10月前20日的半导体出口额同比增长36%,似乎可以预见,半导体此轮牛市进入高位区间!

从费城半导体指数的走势来看,目前的高点出现在7月11日,恰好是韩国半导体出口额增速在50%的高点区域!

从下个月开始,韩国半导体出口额的基数将回升,同比增速预计会继续下滑,加上存储芯片涨价趋势放缓,警钟正在敲响。

正如阿斯麦在三季报中的警告,非AI芯片的需求比管理层之前的预期要弱!

从今年半导体公司股价的涨跌幅来看,以英伟达、台积电、ARM为代表的AI芯片龙头,股价涨幅巨大,而以汽车、工业等传统芯片为主的安森美、恩智浦、英飞凌、意法半导体等公司表现不佳:

因此,此轮半导体牛市完全是AI带动,而AI芯片最大的巨头则是英伟达,从估值上看,英伟达当前的市销率为35倍,略高于上一轮半导体牛市时的34倍:

按照分析师的预测,英伟达2025年3月的估值将降至22倍,似乎预示着还有较大的上行空间。

换言之,AI芯片的牛市还在持续,而非AI芯片的苦日子还在继续,这点从阿斯麦和台积电三季报公布后走势分化上也能看出。

接下来,市场关注的重心将放在AI需求上,一个月后英伟达的财报将成为关注的焦点,目前来看,韩国的出口数据警铃大作,需要提防行情转折点的出现。 $费城半导体指数(SOX)$ $英伟达(NVDA)$ $台积电(TSM)$ $阿斯麦(ASML)$ $ARM Holdings Ltd(ARM)$

精彩评论