[美金][爱心] 💪[爱心]坚持学习,坚持打卡!💪[美金][爱心] 最好的贵人,就是努力的自己[爱心] 💪[爱心] [美金]

[你懂的] 积硅步🏃🏃至千里💃💃! [握手] 赚钱路上,你我同行![财迷] [握手][财迷]

$台积电(TSM)$ 财报后 涨的非常不错,几乎到达了一个新的顶峰位置。 我来八卦一下看看,到底是多么优秀的一份成绩单,在一些负面消息的压力之下,台积电能不能长久的守稳当这个涨势。例如下面这种 [贱笑]

台积电(TSM)全名为台湾积体电路制造股份有限公司,成立于1987年,是全球最大的半导体代工厂。它在半导体行业中占据着举足轻重的地位,其主要业务是为众多客户生产积体电路(IC),这些集成电路被广泛应用于各种电子产品,包括手机、电脑、伺服器、汽车电子等。台积电凭借其拥有的最先进的半导体制程技术以及大量的专利技术,吸引了许多世界知名的半导体公司作为其客户,例如苹果(AAPL)、高通(QCOM)、英伟达(NVDA)、超微(AMD)等。

随着科技的不断发展,特别是5G、物联网、人工智慧(AI)等领域的蓬勃兴起,对先进制程技术的需求日益增长,这也为台积电的持续发展提供了广阔的市场空间。要读他们的财报,最好是先找到一个大神总结的美美的一个财报图,可以更加直观的展示出来。

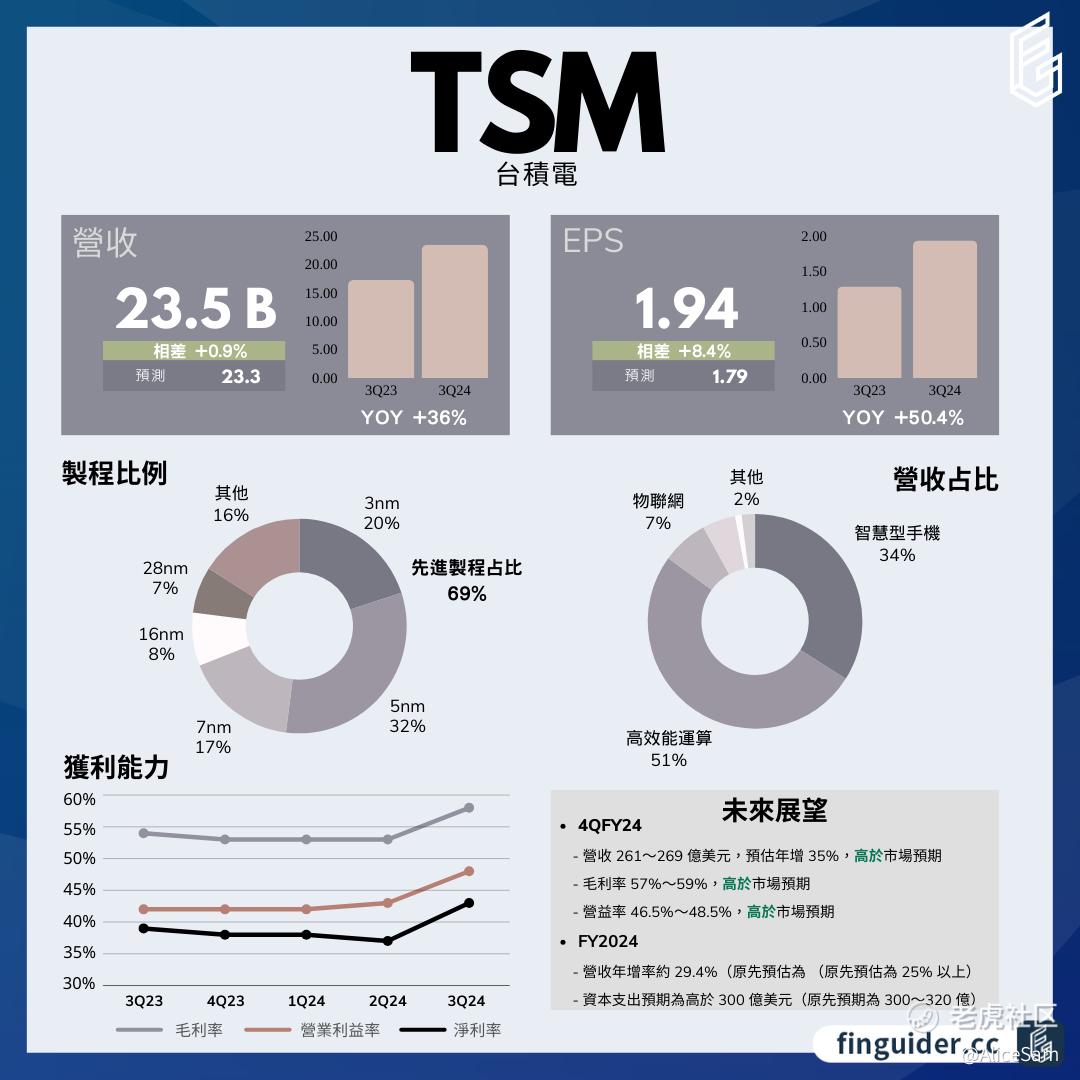

总体营收以美元计算,台积电2024Q3营收达到235亿美元,与去年同期相比增长了36%,这一增长幅度显著高于市场预期。市场预期的营收额为233亿美元,而台积电实际营收轻松超越这一预期值。同时,按季度来看,较2024Q2增长了12.9%,呈现出持续增长的态势。

如果按技术平台划分营收,大致可以像下面这样:

- 手机营收:从季度增长率来看,手机营收在2024Q3季增16%。从年增长率来看,手机营收保持着19%的强劲增长。这表明手机市场对台积电生产的芯片需求持续旺盛,尽管手机市场竞争激烈,但台积电凭借其先进的技术和稳定的产品质量,仍然在该领域占据着重要的市场份额。

- 高性能计算(HPC)营收:HPC营收的增长情况较为复杂。从季度增速来看,较2024Q2的28%下降至11%。然而,从年增速来看,HPC却呈现出加速增长的态势,较上一季(年增57%)增长至年增65%。这说明HPC市场对芯片的需求在长期来看是不断增长的,尽管季度增速有所波动,但整体增长趋势依然强劲。

- 物联网营收:物联网收入在2024Q3大幅季增35%,并且在经历了连五季的衰退后,终于重返成长通道,年增6%。这显示出物联网市场对芯片的需求正在逐渐复苏,随着物联网技术的不断发展和应用场景的不断拓展,未来物联网营收有望继续保持增长态势。

- 车用电子营收:车用电子营收在2024Q3脱离了连四季衰退的颓势,实现了年增36%的良好增长。这得益于汽车行业对电子技术的不断应用和升级,汽车电子化程度的提高使得对芯片的需求不断增加,台积电也因此在车用电子领域获得了更多的市场机会。

- 消费性电子营收:与其他领域不同,消费性电子营收在2024Q3持续衰退,而且衰退幅度较上一季扩大,达到年减32%。这可能是由于消费电子市场竞争激烈,产品更新换代快,以及消费者需求的变化等多种因素导致的。

再看看每股收益(EPS)情况, 台积电2024Q3的每股收益(EPS)表现也是相当出色。以美元计为1.94美元,与去年同期相比增长了50%,远远高于市场预期的1.79美元。这一数据表明他们公司在盈利能力方面取得了显著的进步,为股东创造了更多的价值。看看财务对比图,这个稳步上升的趋势非常明显,相信股东们看到这个趋势,都是开心的。

再看看利润相关指标,首先看毛利率。2024Q3毛利率为57.8%,与去年同期相比增长了3.5个百分点,同时超越了财测区间上缘的55.5%,也高于2023Q3的54.3%以及2024Q2的53.2%。毛利率的显著提升主要得益于成本改善以及产能利用率的回升。CFO透露,产能利用率回升的状况超乎公司预期,这使得毛利率能够显著超越财测区间上缘。

还有就是 营业利益率,公布出来的台积电营业利益率在2024Q3为47.5%,这一指标优于去年同期以及市场共识。营业利益率的提高反映了公司在经营管理方面的有效性,能够在扣除营业成本后获得更高的利润比例。

当然也要看他们这个季度的净利率。台积电净利率在2024Q3为42.8%,同样优于去年同期以及市场共识(43.95%、39.79%)。净利率的提升进一步证明了他们公司在盈利能力方面的增强,在扣除所有成本和费用后,仍然能够保持较高的利润水平。

在2024Q3,台积电3奈米制程出货占比为20%,相较于上一季的15%有了明显的提高,并且创下了历史新高。这表明3奈米制程技术在市场上的应用逐渐增多,越来越多的客户开始选择使用3奈米制程的芯片,这也反映出台积电在先进制程技术研发和生产方面的领先地位。

5奈米制程出货占比在2024Q3达到32%,是当前最多AI客户应用的制程。这说明5奈米制程在AI领域具有广泛的应用前景,随着AI技术的不断发展,对5奈米制程芯片的需求可能会继续保持增长态势。

7奈米出货占比为17%。先进制程(定义为7奈米及更先进技术)共占Q3营收69%,略高于上一季的67%,明显高于2023Q3台积电3奈米初次贡献营收时的59%。这显示出台积电的先进制程技术在公司营收中所占的比重越来越大,反映了公司在技术升级和市场拓展方面的成功。

- 由于为3奈米及5奈米备货,库存天数从上一季的83天上升至87天,不过仍远低于去年同期的96天。存货天数的变化反映了公司在生产和销售过程中的库存管理情况,虽然存货天数有所上升,但整体仍处于合理范围内,表明公司在库存控制方面具有一定的合理性和有效性。

- 台积电公布2024Q3资本支出为64亿美元,与前一季的63.6亿大致持平,前三季资本支出总计185.3亿。资本支出的稳定反映了公司在生产设施建设和技术研发方面的持续投入,这对于公司保持其在半导体行业的领先地位至关重要。

台积电总裁魏哲家强调了AI在公司未来发展中的重要作用。他指出,强劲的AI、手机需求支撑着下半年的成长,并且再次强调AI需求比先前更加真实(不是泡沫)而且技术确实有用。AI不仅可以帮助人们提高生产力及生产效率,就连台积电自己也都在工作流程中采用了AI,例如效率提升1%可以带来10亿美元价值。魏哲家还认为半导体业的成长「现在只是刚开始」,可望维持好几年。同时,台积电会小心避免重蹈覆辙,在所有AI创新者皆已跟台积电建立了合作关系的情况下,台积电将通过与客户更密切的沟通来妥善规划产能(这也是对AI前景有信心的根据),并严格保持资本支出纪律。

魏哲家重申,台积电将在CPU、GPU、AI加速器、ASIC等各层面上全面受惠于AI市场的发展。他观察到许多大客户更积极自行设计AI晶片,预计2024年AI伺服器营收将是去年的三倍,大约占全年营收的15%。对于PC及手机方面,虽然目前观察到出货量还只是温和增长(低个位数百分比),但随着越来越多客户将AI功能整合到产品中,重点是在产品中的晶片含量(矽含量)将有所提升,因此预计相关应用的营收也将在未来几年逐步成长。

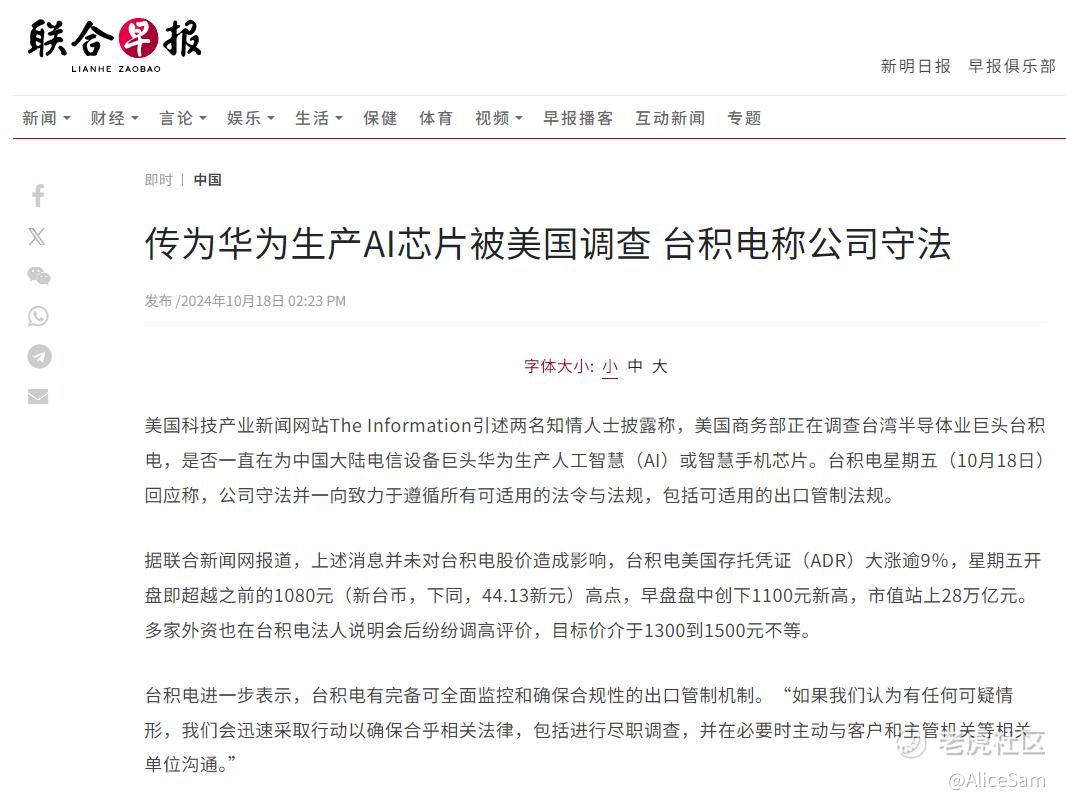

- 美国科技产业新闻网站The Information引述两名知情人士披露称,美国商务部正在调查台湾半导体业巨头台积电,是否一直在为中国大陆电信设备巨头华为生产人工智慧(AI)或智慧手机芯片。该网站星期四(17日)引述知情人士披露,美国商务部近几周联系了台积电,询问该公司是否参与为华为生产智慧手机芯片或AI芯片。若如此,将违反美国的出口规定。美国商务部正在调查的一种可能性,是华为可能使用不同的公司名称代为下单,通过中介公司间接向台积电购买芯片。美国商务部因而调查台积电在接受订单时,是否进行了需要了解客户(know-your-customer)的尽责调查。

台积电就这个事情的回应如下:

- 台积电星期五(10月18日)回应称,公司守法并一向致力于遵循所有可适用的法令与法规,包括可适用的出口管制法规。台积电进一步表示,台积电有完备可全面监控和确保合规性的出口管制机制。“如果我们认为有任何可疑情形,我们会迅速采取行动以确保合乎相关法律,包括进行尽职调查,并在必要时主动与客户和主管机关等相关单位沟通。”

- 上述消息并未对台积电股价造成影响,台积电美国存托凭证(ADR)大涨逾9%,星期五开盘即超越之前的1080元(新台币,下同,44.13新元)高点,早盘盘中创下1100元新高,市值站上28万亿元。多家外资也在台积电法人说明会后纷纷调高评价,目标价介于1300到1500元不等。

台积电预估2024Q4营收为261~269亿美元,季增13%、年增35%,毛利率则是57%~59%,皆优于市场预期。预计2024年全年营收年增率接近30%。这些数据表明台积电对自身未来的发展充满信心,同时也为投资者提供了积极的信号,预示着公司在未来一段时间内将继续保持良好的发展态势。要进场的朋友,可以找机会了。

我们2024年一起学习 💪,一起进步 🏃🏃!$老虎证券(TIGR)$ 快快涨! [看涨][看涨] [看涨]

长路浩浩荡荡,万事皆可期待。祝大家盆满钵满,财源滚滚![美金] [看涨]![美金] [看涨][看涨] [看涨]

精彩评论