本周,全球市场均表现欠佳。主要指数中,仅越南胡志明指数跌幅小于1%;日经225、纳斯达克、韩国综合指数跌幅靠前,分别下跌5.84%、5.77%和4.86%;A股和港股,跌幅居中,均在3个点左右。

佐证美国经济衰退的数据越来越多,美元指数继续震荡向下,美股虹吸全球资金的逻辑开始松动,起码是阶段性松动。典型代表是日元套息交易逆转压力,本周,美元兑日元贬值2.68%,从146.2130贬值至142.2995,借日元、买美元的投资者,压力剧增。

大潮出现退却迹象,此前与美股共享虹吸红利的股市,都会阶段性面临压力。

近期,美元兑人民币也在保持贬值趋势,但贬值速度要慢得多。就本周而言,人民币比美元更弱势。周内,美元指数整体下行0.53%,但离岸人民币汇率显示,美元对人民币却升值0.04%。

人民币阶段性走弱,与A股、港股周内走弱逻辑相似,即政策预期落空,支撑位不再有支撑力。

上周,8月PMI数据公布,主要细项指数均表现较差,经济仍面临较大压力。在此背景下,本周初市场政策预期非常强烈,但央行周四表态降准仍有空间,短期降息却面临一定约束,变相证伪了“调降存量房贷利率”的小作文,也降低了9月20日继续调降LPR的概率。

政策端继续保持定力、固本培元,政策预期落空,市场失去支撑,继续向下寻底。本周,上证指数跌破2800点,除红利指数相对抗跌外,主要宽基指数跌幅均超过2%,科创100跌幅最大,为3.62%。

就下周行情来看,8月经济数据陆续公布,大概率表现较差,继续压制市场情绪;叠加下下周中秋节小长假临近,节前避险情绪也会扰动市场行情。

因此,若政策继续落空,则指数大概率继续探底。

再拉长点期限,随着日元套息交易逆转逻辑再次发酵,美日股市继续杀跌,过去几年与美股同向表现的市场均有可能迎来资金外流,相比之下,人民币资产的吸引力抬升。

既便仍受国内基本面压制,但仅就股息率来看,就足以吸引配置型资金买入,助力A股和港股摆脱存量市场特征。以最新收盘价计算,恒生指数、沪深300、日经225和标普500近12个月股息率分别为4.47%、3.31%、1.73%和1.31%。

随着全球资金回流,若国内政策超预期,可期待指数级行情;若国内政策继续保持定力,亦可期待结构性行情。港股作为典型的人民币资产,资本可自由兑换,且股息率更高,比A股更易承接资金回流红利。接下来,港股有望跑赢A股。

对投资者来说,仍应保持耐心。从胜率的角度看,股息率高且业绩稳定性强的红利股,仍是稳健之选。

一周来看,上证指数下跌2.69%,收于2765.81点。主要宽基指数以下跌为主,万得全A涨幅-2.5%;中证A50、沪深300、中证500、中证1000和中证2000涨幅分别为-2.26%、-2.71%、-2.19%、-2.62%和-2.14%。

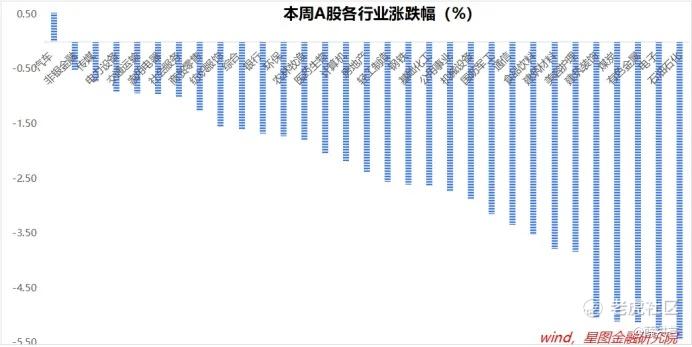

行业层面,仅汽车(0.53%)逆势收涨;非银金融、传媒、电力设备跌幅较小;石油石化、电子、有色金属、煤炭、建筑装饰等跌幅靠前,均超过5个百分点。

成交金额看,本周日均成交额5861.28亿元,较上周缩量183.56亿元。

精彩评论