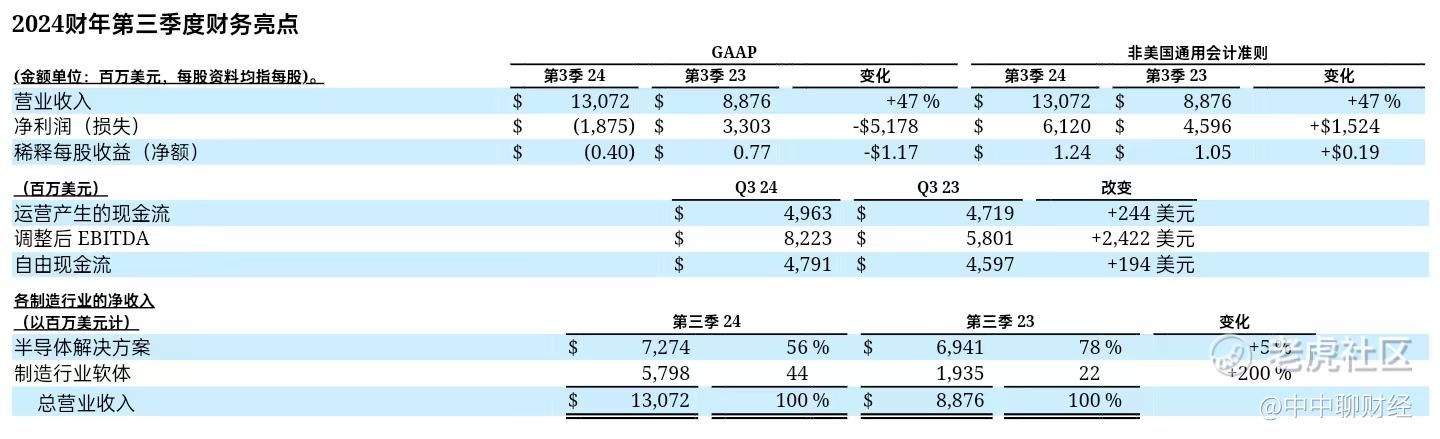

$博通(AVGO)$ 博通公司在2024财年第三季度公布了显著的财务业绩。总收入达到130.72亿美元,同比增长47%,显示出强劲的增长动力。然而,从公认会计原则(GAAP)角度看,公司净亏损为18.75亿美元,这主要是由于供应链重组导致的一次性离散非现金税拨备45亿美元。排除这一非现金费用后,非GAAP净收入达到61.2亿美元,同比增长显著。

一、利润表分析

1、净收入:GAAP净收入显示亏损,但非GAAP净收入高达61.2亿美元,同比大幅增长。

2、每股收益:GAAP摊薄后每股亏损0.40美元,而非GAAP摊薄后每股收益为1.24美元,反映出公司核心业务的盈利能力。

3、营业利润:GAAP营业利润较低,但非GAAP营业利润(79.48亿美元)显示出强劲的业务运营效能。

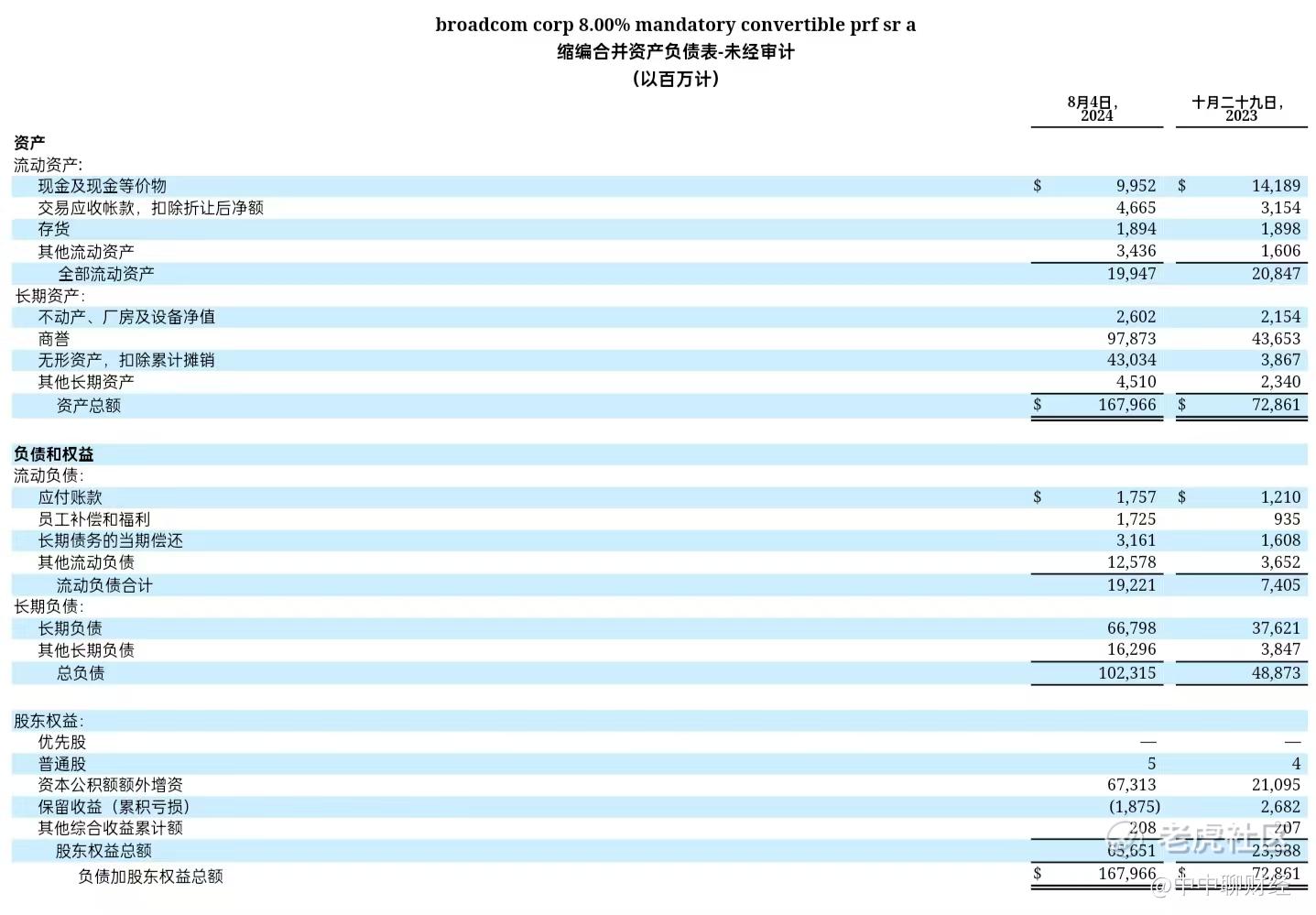

二、资产负债表分析

截至2024年8月4日,博通公司的总资产达到1679.66亿美元,流动资产199.47亿美元,显示出公司具有较强的流动性。同时,公司的长期资产包括不动产、厂场和设备、商誉、无形资产以及其他长期资产,总额近1480亿美元。负债方面,流动负债192.21亿美元,长期负债667.98亿美元,反映出公司有较大的长期偿债压力。然而,公司股东权益合计656.51亿美元,说明公司的资本结构较为稳健。

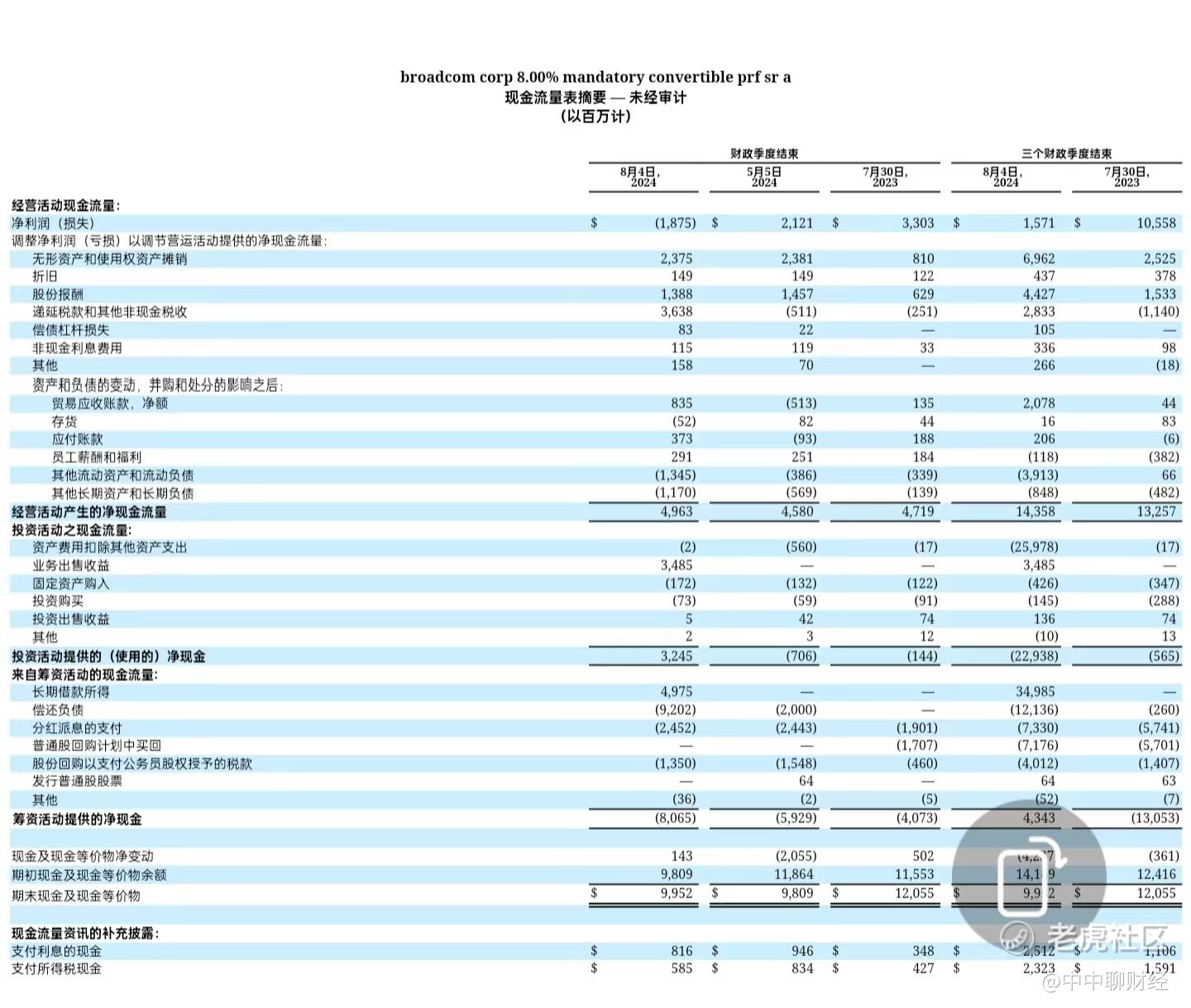

三、现金流量表分析

从现金流量角度分析,第三季度经营活动产生的现金为49.63亿美元,资本支出为1.72亿美元,从而产生了47.91亿美元的自由现金流,表明公司在维持日常运营和扩展方面有充足的现金流。投资活动产生的净现金为32.45亿美元,主要反映公司在并购和资产购买上的投资。融资活动产生的净现金为负80.65亿美元,主要由于偿还债务和股息支付。

四、财务主要指标分析

1、EBITDA:第三季度调整后的EBITDA为82.23亿美元,同比增长42%,占收入的63%,显示出公司高效的运营管理能力和盈利能力。

2、毛利率:非GAAP基础上的毛利率为75.2%,显示出公司较高的产品附加值和市场竞争力。

3、负债率:公司维持了合理的负债率水平,确保了财务稳健性。

五、经营情况分析

1、业务板块分析

半导体解决方案:该板块收入达到72.74亿美元,占总收入的56%,同比增长5%。这一板块的增长主要得益于以太网网络和人工智能数据中心定制加速器的推动。

基础设施软件:基础设施软件收入达到57.98亿美元,同比增长200%,占总收入的44%。VMware的整合显著提升了这一板块的收入和盈利能力。

2、人工智能业务

博通公司预计2024财年人工智能业务的收入将达到120亿美元,显示出公司在该领域的强劲增长潜力。以太网网络和人工智能数据中心的定制加速器是推动这一业务增长的关键因素。

3、市场表现与未来展望

公司预计2024年第四季度收入将达到约140亿美元,同比增长51%,显示出市场对公司产品和服务的高度认可。此外,公司还预计第四季度调整后的EBITDA利润率将达到收入的64%,显示出公司对未来盈利能力的信心。

4、资本支出与股息

公司在本季度支付了13.5亿美元的预扣税,并宣布了每股0.53美元的季度现金股息,显示出公司对股东回报的重视。同时,公司还计划在未来继续加大在研发、市场拓展和产能扩张等方面的投资,以支持公司的长期发展。

六、总结

博通公司在2024财年第三季度展现出了强劲的财务和业务表现。虽然GAAP净利润受到一次性非现金费用的影响而亏损,但非GAAP净收入和每股收益均实现了显著增长。公司在半导体解决方案和基础设施软件两大板块均表现出色,人工智能业务更是展现出巨大的增长潜力。但是,第三季度的AI产品收入以及Q4营收指引均不及市场预期,导致股价盘后跌。因此,我们在操作时,需谨慎评估其影响。

温馨提示:本观点不作投资建议,投资有风险,请自主思考!

精彩评论