先给一个申购结论,到底升级还是降级届时结合招股估值及市场环境再作定夺。

结论:申!

兆科眼科上周刚通过港交所上市聆讯,有消息称明日开启募资。当然对于这种不确定的消息Ju总向来都告诫过小伙伴们,没有等正式招股书出炉的那一刻一切都有变数。

大家都知道是从李氏大药厂$李氏大药厂(00950)$ 拆分出来上市,老子只有值35亿,并且持股约1/3兆科眼科,那么兆科值多少?能复制去年欧康一鸣惊人一骑绝尘吗?我看难!

先讲结论在这里我们只会简单的亮明观点,没有模棱两可。只看结论或者不想看公司分析的到此就可以结束了。接下去不需要看!

NO.35 兆科眼科.HK

本年度第35支新股

李氏大药厂拆分出的制药企业兆科眼科有限公司,根据灼识资料,公司拥有中国最全面的眼科药物管线之一。高盛、富瑞金融为其联席保荐人。

公司注册成立于2017年1月,为眼科制药公司,其致力于疗法的研究、开发及商业化。公司通过自主开发或许可引进已建立起包含25种候选药物(13种创新药、12种仿制药)的全面眼科药物管线,涵盖影响眼前节及眼后节的多数主要眼科适应症。

从投资阵容来看,兆科眼科在业内颇受资本青睐。招股书显示,在上市前,兆科眼科进行了2轮融资,募集金额合计1.95亿美元,B轮融资结束后,公司估值预计达到4.7亿美元。除此之外,高瓴、TPG、正心谷资本、奥博资本、爱尔眼科以及方源资本均为公司的基石股东。

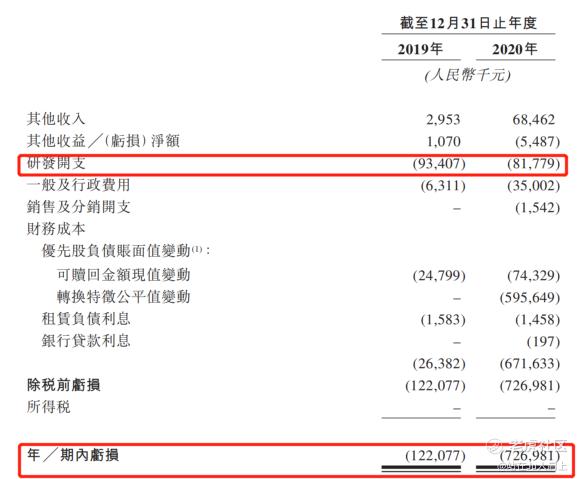

一、财务简析

单位:人民币千元

财报显示

2019~2020年,公司净亏损分别为1.22亿、7.27亿元。逐年增大;

反观研发开支近两年分别为9340.7万、8177.9万元,逐年较少。

公司自述亏损净额大幅增加,主要是由于公司的财务成本由2019年的2638万元大幅增加至2020年的6.72亿,此主要归因于公司的A系列优先股及B系列优先股赎回金额及转换特征而确认的金融负债的账面值变动。

创新药产品管线

兆科眼科是一间眼科制药公司,致力于疗法的研究、开发及商业化,以满足中国国内巨大医疗需求缺口。

公司通过自主开发13种候选药物的全面眼科药物管线,涵盖影响眼前节及眼后节的多数主要眼科适应症。

目前进入临床阶段的创新药产品包含3款,环孢素A眼凝胶进度最快,也是公司的核心产品已经进入临床Ⅲ期,预期今年四季度上市核准。

ZKY001(胸腺素β4的功能片段)和TAB014(贝伐单抗)分别处于临床Ⅱ期和Ⅰ期。剩余产品基本都在临床前,能否出来还是个问题,基本没有市场先发优势。

在设计兆科眼科的管线时,兆科眼科初步将策略重心放在中国五大眼科适应症(就市场潜力而言)上,包括干眼症(DED)、湿性老年黄斑部病变(wAMD)、糖尿病黄斑水肿(DME)、近视及青光眼。

通常,因存在多种病理过程,多数眼病所呈现严重程度分多种阶段,从而以特定的组织反应影响局部微环境。因此,大部分眼病属异质性。对于各主要适应症,兆科眼科一般开发具有不同作用机制的多种候选药物。

仿制药产品管线

仿制药方面,兆科眼科的管线产品共有12款产品,比马前列素、比马前列素噻吗洛尔、曲伏前列素噻吗洛尔、盐酸左倍他洛尔、盐酸依匹斯汀、荧光素钠均有可能成为各自对应的适应症的国内首仿药。但是大部分产品均要等到2023年才可获批,面临较大不确定性。

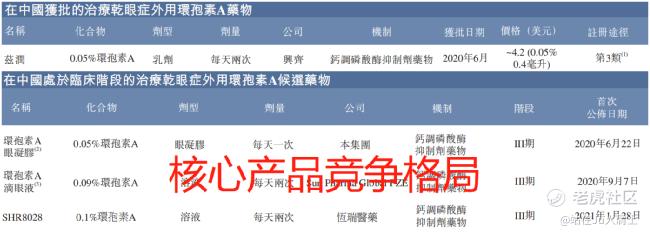

核心产品竞争格局

核心产品竞争格局来看,国内已经在国家药监局登记的干眼病药物已经达到7种,兴齐眼科的产品已经获批上市,同处于临床Ⅲ期的产品也达到了三种,可见环孢素A眼凝胶未来面临市场竞争压力不会小。

市场发展前景

根据灼识的资料,2019年,中国眼部疾病总患病率远高于美国,但中国的眼科药物市场规模仅是美国的六分之一,表明中国市场存在巨大增长潜力。根据灼识的资料,中国眼科药物市场预计将由2019年的26亿美元增至2030年的202亿美元,复合年增长率为20.6%。然而,由于缺乏具备眼科学专业知识,能够为本专科治疗领域提供全面解决方案的行业领导者,该市场高度分散。

募资用途

核心产品的临床开发及商业 化;其他在研候选药物的持续研发活动及商业化;南沙生产设施进行生产线扩张,以筹备未来年度的新产品上市;以及业务开发活动及在研药物的扩展等等。

二、综合分析

1、早期投资者(融资历史)

2019年6月,兆科眼科完成A轮融资,筹集约5000万美元;

2020年11月,兆科眼科完成B轮融资,筹集约1.45亿美元,投资方包括TPG软银合资基金、正心谷、高瓴资本、奥博资本、Lees Healthcare Fund。

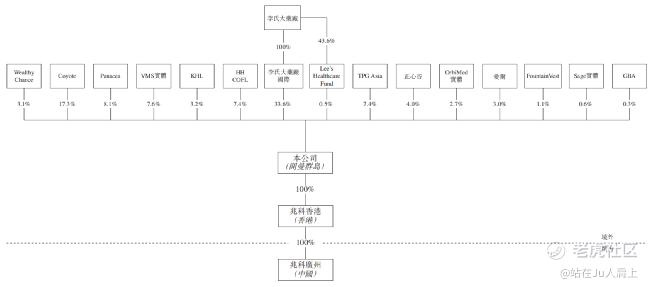

IPO前,Wealthy Chance持股为3.1%,Coyote持股为17.3%,Panacea持股为8.1%,VMS实体持股为7.6%,KHL持股为3.2%;高瓴资本旗下HH COFL持股为7.4%,李氏大药厂直接持股为33.6%,TPG Asia持股为7.4%;

正心谷持股为4%,OrbiMed持股为2.7%,爱尔持股为3%。

2019年A轮融资估值为1.1亿美元,约8.83亿港元。2020年9月B轮投后估值达到了4.7亿美元,约36.46亿港元。从A轮到B轮间隔了16个月,估值提升了约400%,市值成长速度非常快。上市我们按照100亿港元推算的话,一年不到涨了3倍,两年不到涨了12倍。

2、股权架构

除早期投资人以外,李氏大药厂作为兆科眼科的母公司及大股东,通过李氏大药厂国际直接控制33.6%的股份,并且通过Lee's Pharm Healthcare Fund L.P. 持有的2,187,600股股份,持股比例略超过三分之一。

上市前公司股权结构如下:

4、中签率测算

待招股书正式出炉再编纂。

5、保荐人过往业绩

保荐人为今年除了小破站一疫破发外,至今无人问津。

保荐人富瑞今年还未开单,去年5单京东健康、嘉和、再鼎、泰格、京东集团全部收红,无破发。

6、同行表现

去年一位同行欧康,表现亮眼。

小结:

①管线25种13种创新药12种仿制药;

②产品多而不强上市周期长变数太大;

③高瓴奥博爱尔等大佬光环加持;

④基石暂未公布我们静观其变;

⑤知名保荐人团队为其保驾护航;

产品不够有竞争力,短时间估值又翻了几番,这不是一个好消息。牛市下,这都不是问题,但请注意现在不是牛市!

三、申购计划

初步建议申

携程$携程集团-S(09961)$ 维持不申!

附最新招股书:

https://www1.hkexnews.hk/app/sehk/2020/102961/documents/sehk21040600345_c.pdf

P:文中观点仅代表作者基于市场信息对所作标的的思考分析,据此投资,风险自担!

此为募资初期申购决策,随着市场变化,最终定夺可能变化

精彩评论