作者 李妍

今年上半年,在整体市场利率下行,信贷需求不足等多重因素影响下,金融机构普遍采取了主动调整客群组成和优化资产结构的措施,受此影响,资产规模增速回落、甚至降低成为整体行业趋势。而信也科技在今年上半年仍旧保持了交易规模和在贷余额的稳健增长,这多得益于公司的出海战略逐渐取得成效,为公司整体发展增添了动力。 $信也科技(FINV)$

一,规模逆周期增长,持续回购强化市场信心

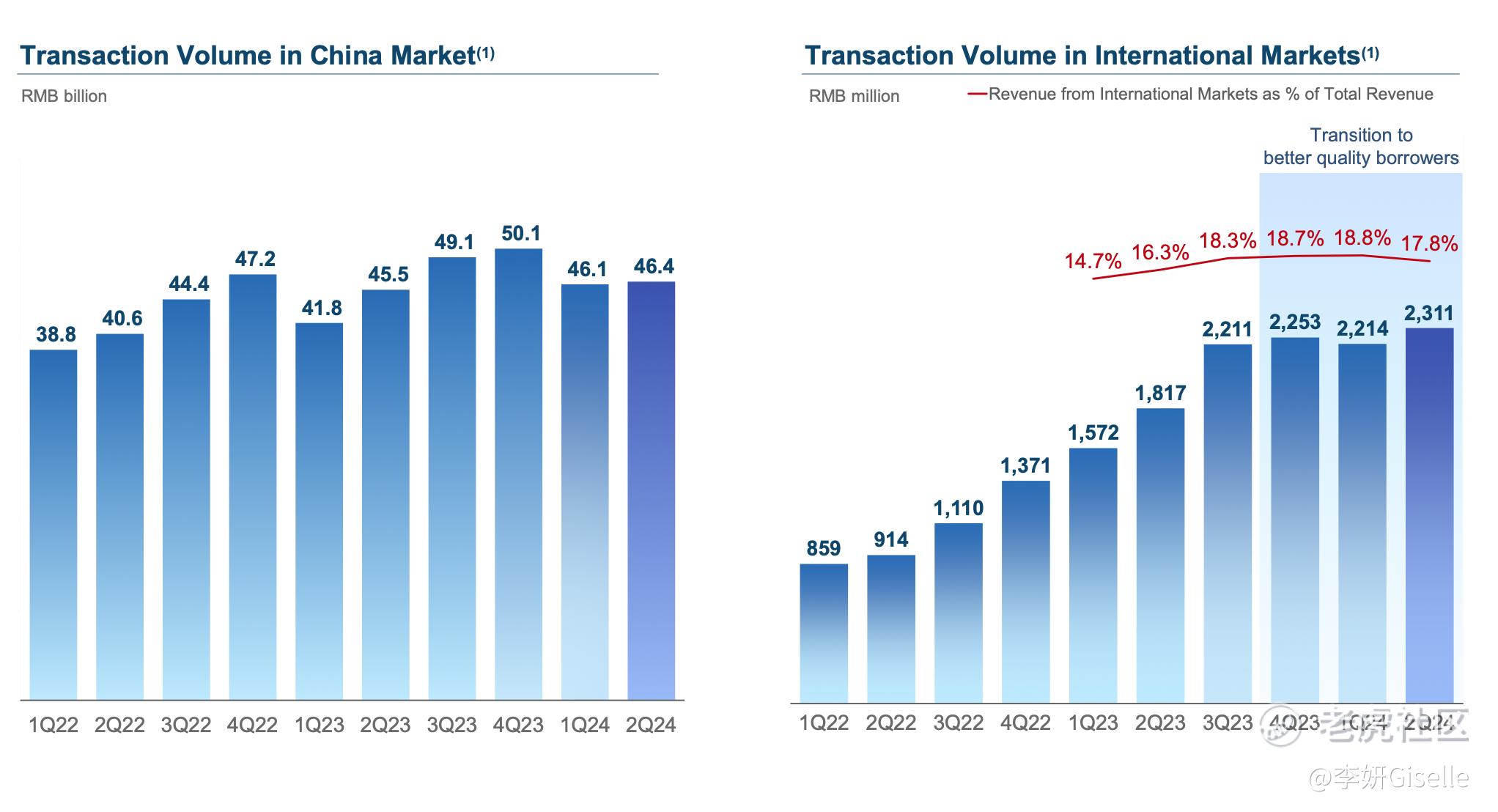

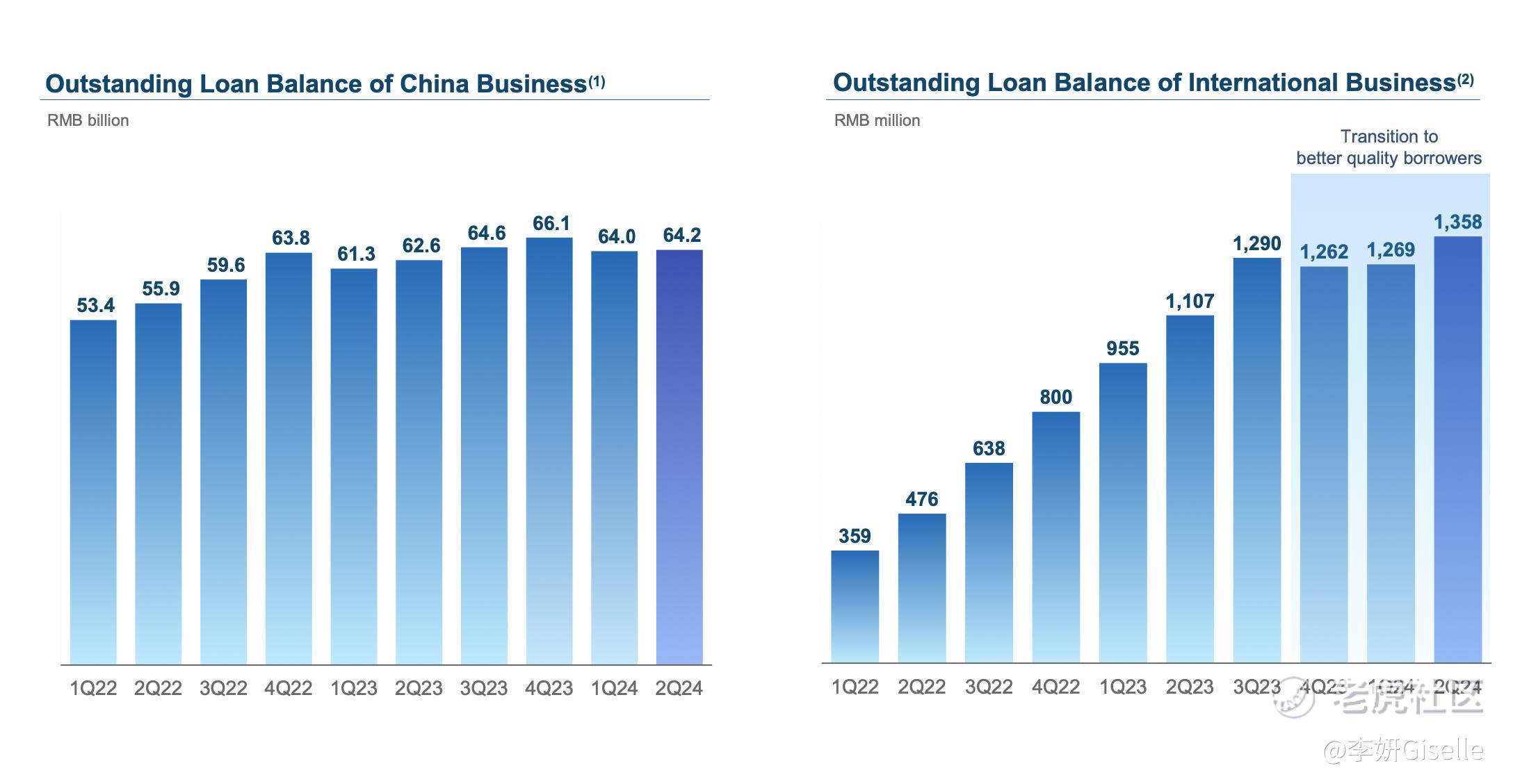

今年二季度,信也科技促成交易额达487亿元,同比增长3%;在贷余额656亿元,同比增长3%。今年一季度信也科技促成交易额达483亿元,同比增长11.3%;在贷余额653亿元,同比增长4.8%。资产规模同比和环比均有所增长。

对比同类型企业,例如,奇富科技今年二季度促成贷款规模分别为954.25亿元,较 2023年同期减少 23.2%,较今年一季度的992.37亿元亦有所减少;截至 2024 年二季度末,奇富科技在贷余额总额为 1577.78 亿元,较上年同期减少14.5%,较今年一季度末的1699.2亿元亦有所降低。

再比如银行业,截止2024年6月末,平安银行信用卡应收账款余额4,709.99 亿元,较上年末下降8.4%;平安银行信用卡截止今年一季度末应收账款余额4829.74亿元,同比降6.1%;截至今年一季度末招商银行信用卡贷款余额9166.23亿元,同比降2%,二季度业绩尚未公布。

在业务规模逆势增长的同时,公司取得了不错的营收和利润规模,保证了持续的分红回购的可能性。二季度,信也科技实现营收31.68亿元,同比增长3%,净利润5.51亿元,2023年同期为5.901亿元。

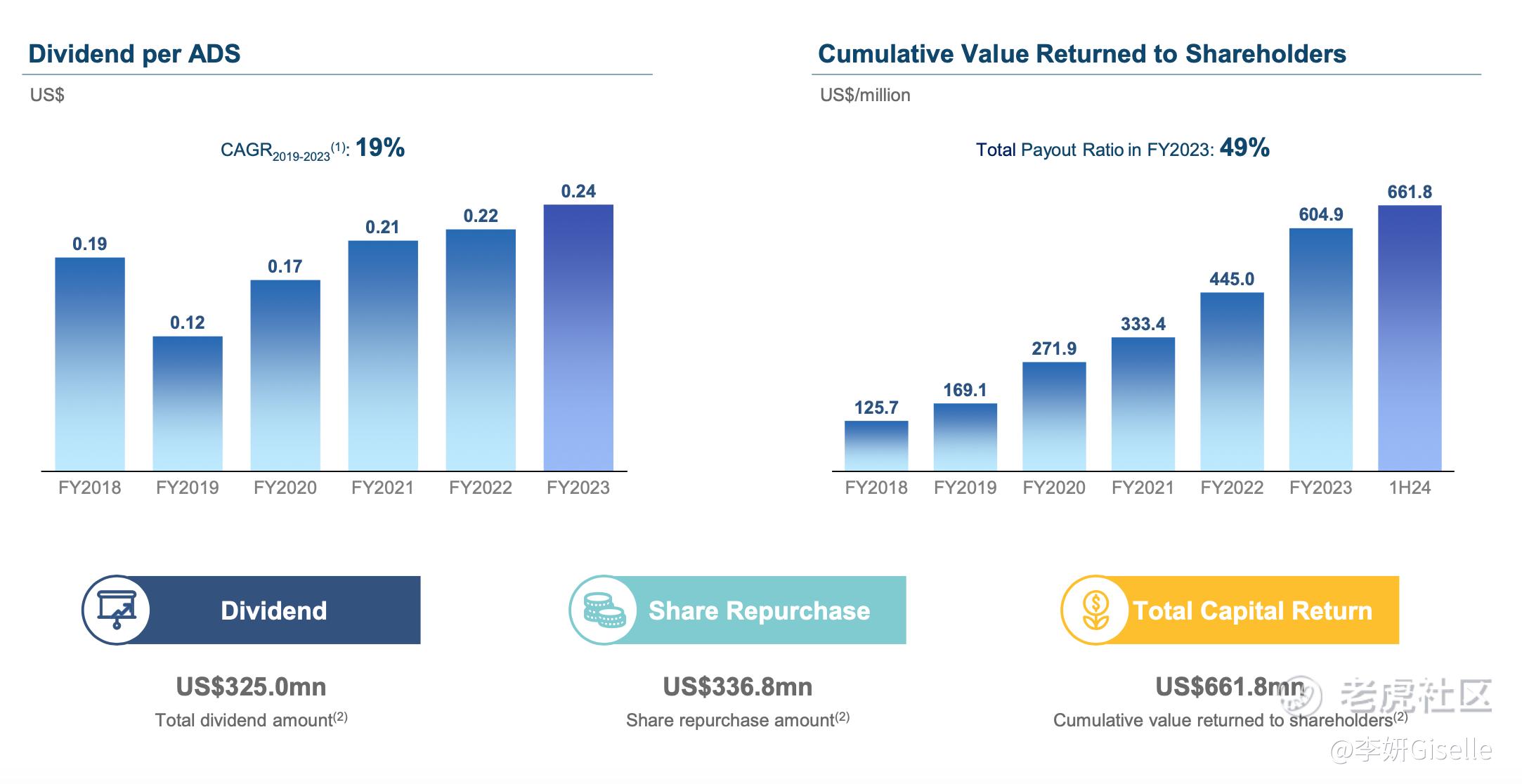

信也科技在第二季度投入2960万美元用于股份回购,环比增长9%;在2024年上半年,公司总计在二级市场上部署了大约5680万美元股份回购。自2018年以来,公司通过分红和回购的方式回报股东,累计金额近6.62亿美元,2023年的股东整体回报率高达净利润的49%,体现了公司对提升股东权益的重视和对自身发展前景的坚定信心。

公司表示,未来集团将继续通过分红和回购等方式,践行提升股东回报的承诺。而海外市场的落地生根,和国内业务的稳健发展,是该承诺的保障。

二,出海成效日益凸显

信也科技之所以取得逆周期增长,主要由海外业务规模不断壮大,做出了突出贡献。

1,海外业务规模高增长

信也科技已在印尼、菲律宾建立了深度本地化的金融科技平台,并开始在拉美地区开展科技服务业务,并将持续在更多海外市场探索商业机会。

今年二季度,集团国际市场布局成效进一步突显,国际业务实现交易额23亿元,同比增长27.8%,远高于国内业务规模增速;当然,就总体业务规模来看,国际业务规模占比仍然较低,二季度国内业务实现交易额总计464亿元。

国际业务截止二季度末在贷余额14亿元,同比增长27.3%,增速同样远高于国内情况;但总体规模占比同样不高,远低于国内的642亿元贷款余额。

虽然海外业务规模占比不高,但海外业务的创收能力并不弱,二季度国际市场贡献营收占总营收规模已达17.8%,考虑到海外业务的增长势头强劲,未来将进一步为公司整体业务增长提供持续动能。

公司预计其2024年全年中国市场交易量指导范围为1957亿元至2050亿元,即同比增长约5%至10%;同期国际市场的交易量将在94亿元至110亿元之间,即同比增长约20%至40%,继续为公司逆周期增长做出核心贡献。

2,复制国内经验,海外仍处于市场培育期

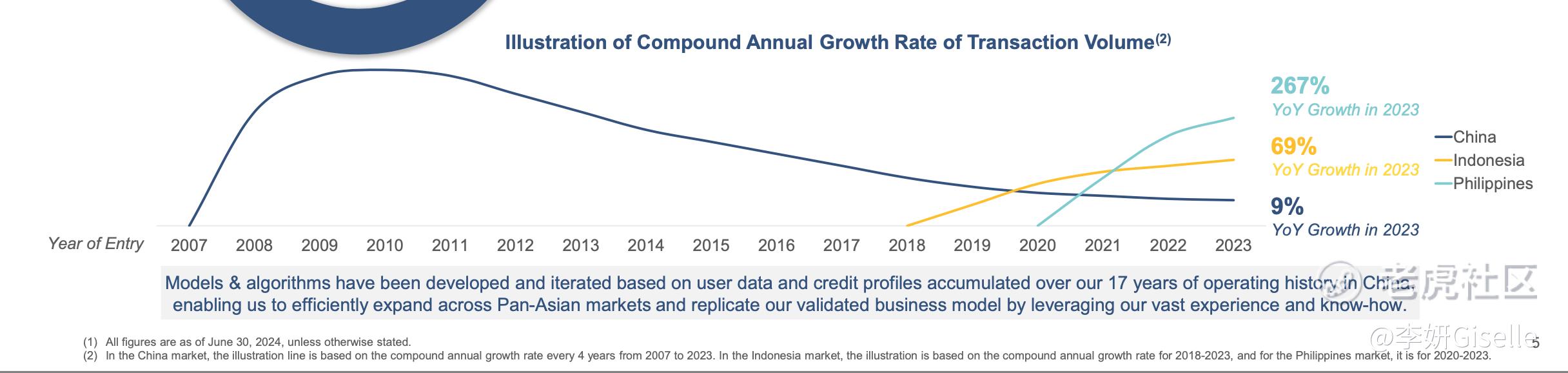

信也科技是当前独立上市的金融科技企业当中,唯一在出海上面有突出表现的企业,其海外业务的落地生根并非偶然,而是其多年布局经营的结果。

信也科技于2018年开始布局海外业务,目前在印尼、菲律宾等地均斩获一定市场份额,尤其是印尼业务表现突出,旗下印尼业务公司品牌名为“AdaKami”,于2019年12月获得OJK(印尼金融服务管理局)颁发的金融借贷机构许可证,为当地“持牌金融机构”。公司称,AdaKami在印尼的整体规模可以排到前3名。此外,公司以JuanHand品牌在菲律宾经营贷款与其他个性化金融服务,比如与菲律宾TikTok Shop展开金融服务合作,公司称该品牌在当地排名第2。

东南亚人口基数庞大,11国约6.8亿总人口,是除印度和中国外人口密度最高的地区,也因此成为中国企业出海的主战场之一。然而,东南亚社会的主流支付方式仍是现金,且信贷产品普及率较低。以印尼为例,根据印尼信用卡协会数据显示,印尼庞大的人口基数下仅36%的人口有银行账户,信用卡渗透率约6.5%,这对于当今线上支付、线上理财、线上信贷如此便捷的中国人来说是难以想象的。如此之大的服务缺口,为国内的金融科技企业出海提供了潜在机遇。

除了AdaKami外,同样在印尼的独立金融科技公司,还包括Easycash(洋钱罐)、嘉银金科、WeLab(汇立集团)等,且大部分为中国企业。这与近年来中国企业的出海潮高度相关,大量中国企业将国内线上消费娱乐产品复制到海外,极大的丰富了东南亚、中东等市场的消费场景,极大的提高了当地的互联网渗透率。消费场景创造消费意愿,消费意愿激发支付冲动,支付冲动的客观存在,为当地的消费信贷习惯的普及奠定了基础。

和国内情况类似,信也的海外业务特点,同样以小额、短期、高频为主要特征。根据2023年年报,信也科技的海外借款还款周期为1-12个月不等,成本主要包含本金、利息、借款促成服务费等。根据信也二季度业绩会信息,随着印尼业务的快速增长和稳健的风险水平,AdaKami已经与当地7家金融机构建立合作关系,资金来源已基本全部由机构资金提供。在菲律宾,JuanHand也陆续与三家头部金融机构Seabank、Union Bank和Maya Bank建立合作关系。

以信也在海外最大的市场印尼为例,2021-2023年,信也印尼贷款产品的平均贷款金额分别为640元、784元与1,066元人民币。

对比参考,2023年信也科技国内业务的平均贷款金额为8318元,平均贷款期限为8.3个月;2024年二季度平均贷款金额为9956元,平均贷款期限为8个月。

海外的平均贷款金额与国内的差距,应该与海外业务尚处于普及期,平台对借款人的信用了解程度不如国内用户,且东南亚地区的普遍金融监管规范与国内有一定差距等因素有关。相信随着海外用户使用频次增加,走完多个信用周期,伴随信用记录的增加,信贷额度也会随之增加。

3,随着市场整合加速,头部平台强者愈强

海外市场的增长潜力不仅体现在业务规模的快速增长上,用户数的增长更能说明其潜力。

截至2024年6月30日,信也科技海外市场累计注册用户数达到了2910万,同比增长46.2%;累计借款人数达560万,同比增长40.0%;新借款人数为47万,同比增长51.6%。注册用户代表有潜在意向人群,累计借款人代表沉淀下来的用户资产,未来有极高的复购可能性,新增借款人增速代表市场教育和培育的成果。

二季度,信也海外业务交易规模达23亿元,同比增长27.8%;贷款余额14亿元,同比增27.3%;海外业务营收5.629亿元,同比增12%。

总体上,业务规模的增长将相对滞后于用户规模的增长,原因是,该行业的特点为,新用户的借款金额和频次较低,随着用户信用记录的增加,授信额度会提升,用户重复使用的频次和总借款金额也将增加。换句话说,用户规模增速高于业务规模增速,代表后续增长潜力将是不差的。

随着东南亚互金市场不断发展,当地监管和规范在逐渐完善的过程中。例如,印尼监管机构自2024年1月1日起金融科技贷款机构利率上限从日利率0.4%,降低到0.3%。根据业绩会信息,凭借在中国市场积累的运营经验,信也仅用5个月完成了针对定价调整而进行的人群、模型以及风险的优化,客群上浮后风险较去年末优化28%,抵消了定价调整对盈利的影响, take rate也恢复到定价调整前10%左右的水平,业务进入稳定期,并预期在三季度成交量环比超10%、创历史新高。

表面上看该领域的整体利润空间将受到挤压,但同时管理不够规范的平台将逐步出清,反而更有利于合规较好、风控能力扎实、运营能力突出的平台长期发展。这听上去和国内金融科技企业在过去几年走过的路极为相似,对头部平台来说并不算坏事。也许正是因为市场环境正在一步步规范化,国内包括奇富科技、乐信等同类型公司,也开始考虑出海的可能性。

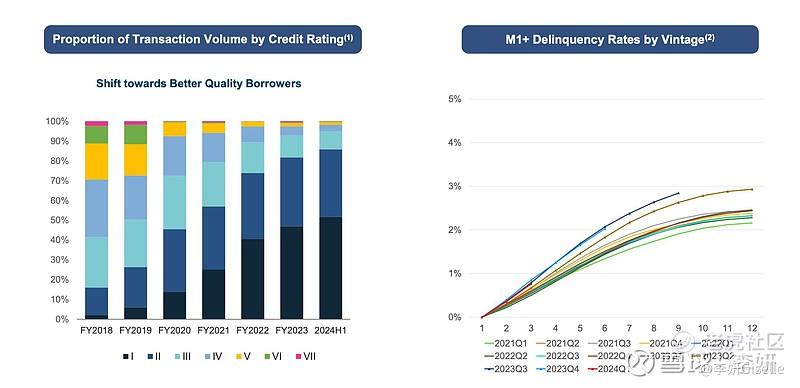

从上图可以看出,信也科技已向优化客群结构迈出了第一步,公司于去年四季度开始了逐步优化海外资产质量的举措,虽说暂缓了短期业务规模增长速度,但向优质用户、优质资产转型,是在为未来业务长期健康发展打下坚实基础。

三,国内市场仍是根基

虽然目前海外业务增长势头突出,但海外业务的不确定性和波动性相对更高,国内业务长期来说仍然将是信也科技的根基,国内业务稳健发展是平台创造收益的核心。

今年二季度,信也科技国内业务增长稳健,促成交易额464亿元,同比增长2%;在贷余额642亿元,同比增长2.6%。截至二季度末,公司累计为超过百家金融机构提供数字化服务;国内累计服务用户近2590万人。

与此同时,公司的优化客群质量的策略仍在执行中,如上图,优质借款人的占比不断上升。此外,国内市场二季度老客复贷率环比提升2%至87.3%,充分展现了国内业务的增长活力。同期销售及市场开支4.733亿元,上年同期为4.688亿元。

无论国内还是海外,信也的用户获取策略均转为主要对优质客群的获取上,反映了平台一直致力于长期经营的健康稳定性,这也是该公司能够坚持长期分红和回购的信心来源。

(声明,数据来源于公司财报及业绩说明会,文章内容均为个人观点,不具投资建议)

精彩评论