01 最会赚钱的现金贷平台

2024年8月22日,小赢科技公布了第二季度业绩报告。

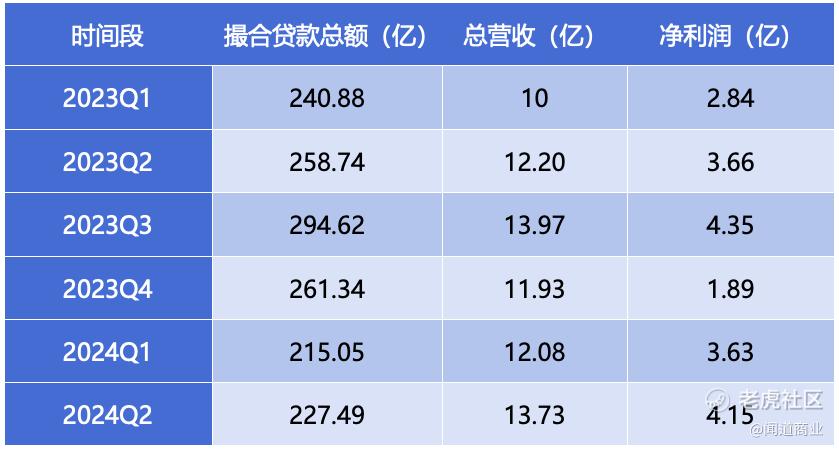

数据显示,2024年第二季度公司营收13.73亿元人民币,同比增长12.5%。这一数据略,低于2023年第三季度高峰期时的13.97亿元。从2023年第四季度算起,小赢科技营收实现了三连增。

净利润也走出了相似的曲线。第二季度小赢科技实现净利润4.15亿元,同比大增13.4%。从2023年第四季度算起,小赢科技净利润也实现了三连增。

小赢科技进一步演绎到了,什么叫行业“最会赚钱”的现金贷平台。

对于财报,小赢科技总裁李侃评论说:“我们在提高盈利能力方面取得了进一步进展......虽然贷款量同比下降,但本季度净收入大幅增长。”

如其所言,小赢科技的确展现了极强的盈利能力。

如果将“净利润/总营收=净利润率”衡量盈利能力,2024年上半年小赢科技净利润率高达30%。抛开2023年第四季度净利润极不正常的滑铁卢式下滑(当季净利润率约16%),小赢科技净利润率长期都维持在30%上下。

横向对比,在一众上市公司现金贷平台中,小赢科技净利润率几乎可以说是遥遥领先。

考虑到公司二季度促成贷款量227亿元,同比下滑12.1%,“最会赚钱”的现金贷平台更显名副其实。

与净利润不同,近几个季度,小赢科技的放贷量整体呈波动下滑趋势。

分季度看,2023年一季度至今,小赢科技促成贷款量依次为241亿元、259亿元、295亿元、261亿元、215亿元以及227亿元。尽管第二季度小赢科技结束了放贷量持续下滑的局面,但这个数据大幅低于2023年任何一个季度。

放贷量大幅下滑,总营收与净利润双双提升背后,反映了小赢科技经营效率的提升。但这为企业未来埋下了隐患,长远发展动力不足的情况正在凸显。

小赢科技在财报中信心满满,“由于资产质量有所提高,我们决定放松对贷款量的严格控制,预计下半年贷款量将逐步恢复。”

02 难以规避的高坏账率

或许如财报所言,放贷量将在下半年逐步恢复,但小赢科技资产质量并不乐观。

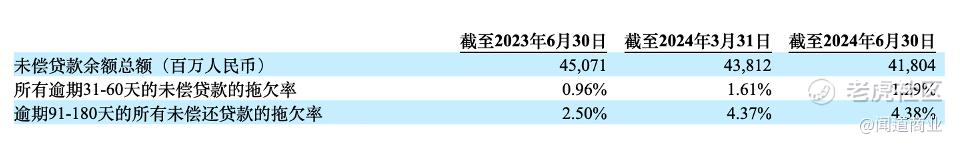

二季度末,小赢科技逾期31-60天及91-180天的未偿贷款的拖欠率分别为1.29%和4.38%,一季度末这一数据分别为1.61%和4.37%。

我们看到逾期31-60天数据有所下滑,但91-180天数据反而逆势微增、并继续维持高位。

更有甚者,截至2024年二季度末,上述两项数据分别只有0.96%以及2.50%。也就是说,仅仅用了一年时间,小赢科技逾期31-60天及91-180天的未偿贷款的拖欠率分别上升了36%与75%。

如上所示,我们看到小赢科技存量贷款余额呈整体下降趋势。换言之,小赢科技正尝试通过控制放贷规模降低坏账风险,但效果并不明显。

与放贷量相比,小赢科技活跃借款人数呈现喜人变化。二季度,平台活跃借款人数超164万,同比大增11.4%。

在这里有必要简单分析,坏账率提升与盈利能力同时提升的内在逻辑。

经济下行大背景下,全行业资产质量都在下降,小微企业及个人坏账率提升尤为正常。

此外,助贷业务也有“劣币驱良币”的特性:那些在互联网助贷平台借款的人,除了图便利外,更大的动因是他们比较难在金融机构借到钱。

上述两大因素客观造成了行业较高的坏账率,同时也让平台通过筛选获得了部分“非坏账人群”的高收益。而后者也是助贷平台利润率高的一个重要原因。

当然,平台闷声发大财的另一个原因,还在于全国性资金价格下降。从2022年8%降至2023年的7%,再到如今的6%,大幅内卷的持牌金融机构,大大降低了助贷平台的资金成本。

卷价格,最后也是在卷流量以及获客。借款用户是整个行业的利润来源,平台的一大目标都要尽可能把钱贷出去。

但这又不可避免的造成了一定的坏账率,而一些触及行业红线的高息差也引来了大量用户投诉。

03 比催收更可怕的隐形高利率

用户借钱还款、平台放贷赚钱,这是一个大家都希望看到双赢局面与行业闭环。但现实并非如此美好。

黑猫投诉,比较客观的反映了大量借款用户的情绪与心声。数据显示,小赢科技旗下小赢卡贷投诉量高达31871条。近一个月,投诉量便高达600多条。

图源:黑猫投诉

具体来看,在这600多条投诉中,含暴力催收的字眼多达200多处。

但暴力催收还不是用户投诉小赢科技的核心内容。笔者简单统计了一下,涉及“担保费”“会员费”“违规扣款”“高利贷”,最终直指高利率的投诉字样有300多处。

用户投诉,平台通过私自扣款、无故扣款等隐形方式提高了利率,甚至触及到了36%的行业监管红线。

图源:黑猫投诉

在不少助贷平台,暴力催收都是占据投诉绝对大头,小赢科技多少有些“异类”。

这一方面体现了其在催收以及获客筛选方面存在某种优势,但也进一步印证了小赢科技“极其会赚钱”。

04 创业10年,暴赚10年

如今闷声发财的小赢科技,由顶级投资人唐越创立。

2014年,唐越在接受媒体采访时曾明确表示,是受“三马”创立众安保险启发,创立了小赢科技(最初是P2P网贷平台)。

而在此前,唐越曾有美国知名投行工作经验。他创立的知名旅游电商艺龙网,也早已在美股上市。此外,他还与老虎基金前总裁John Griffin共同创立蓝山中国资本,投资涵盖医药、地产以及能源等方向。

另据不少媒体报道,唐越与马云等中国顶级企业家私交甚厚。在顶级企业家圈子“桃花源生态保护基金会”中,阿里创始人马云、腾讯创始人马化腾、银泰投资掌舵人沈国军、健康元药业创始人朱保国及众安保险董事长欧亚平出现在顾问列表的同一页,处于核心层。

这个异常强大的朋友圈,为小赢科技早期发展助益良多。

比如,在一些项目中,众安保险为小赢科技的理财、贷款提供保险服务。在互联网发展初期,这是一张重要的信用背书。受益于以上种种因素,小赢科技早期P2P业务得以快速扩张。

但随着监管趋紧,行业来到了市场出清阶段。2020年底,小赢科技清退了P2P业务,全面转型助贷。

转型助贷后,小赢科技也走的顺风顺水。或许也是得益于唐越个人资源以及银泰系股东方支持,小赢科技很快搞定了作为金融机构的资金方。

信息显示,小赢科撮合的贷款资金,不仅有传统持牌金融机构,也有大型互联网公司参股的金融机构。诸如北京阳光消费金融股份有限公司、百信银行、中信消费金融有限公司、辽宁振兴银行、杭银消费金融公司、中国外贸信托、国民信托、亿联银行、蓝海银行、江苏苏宁银行等。

解决了资金端难题,此后小赢科技一马平川。

从某种意义上讲,P2P与现金贷业务模式极其相似(不同在于前者是个人出借,后者是持牌机构出借)。有了p2p时期海量的存量借款用户支撑,小赢科技自然不缺生意。

2024年,唐越创立小赢科技走过了整整10个年头。10年间,小赢科技从p2p一路转型助贷。

逃过一劫、再立风口的它,虽然与头部梯队在规模仍有差距,但不妨碍其赚了个盆满钵满。作为顶级投资人,唐越有如此高超的商业嗅觉并不奇怪。

但10年后的今天,小赢科技还是面临了一些挑战。比如,放贷量整体下滑,坏账率逐渐攀升,投诉率居高不下,暗踩利率监管红线.......所有这些,都考验着小赢科技与唐越的智慧。

精彩评论