海外权益账户都创了新高,今年是个丰收年,希望大家都超预期大赚!

本文将推演后续行情的走势,所谓推演是指笔者认为的最大概率一条路径,笔者并不能保证后续走势一定会按推演发生,并会根据实际情况应变,请独立思考自行决策

当前背景

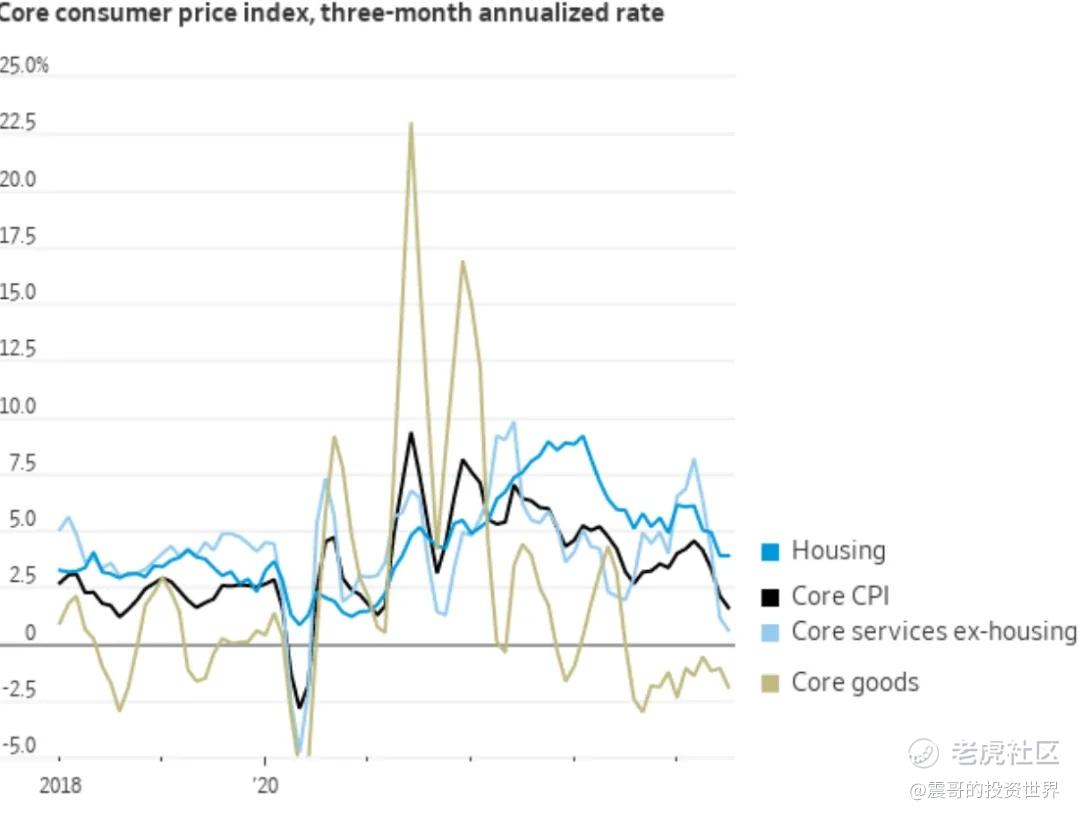

(1)通胀:最新7月份核心CPI 同比3.2%,3个月年化2.02%。

华尔街预期7月核心PCE环比0.16%,同比2.7%。

通胀在缓慢下降中,通胀已经不是美联储核心问题

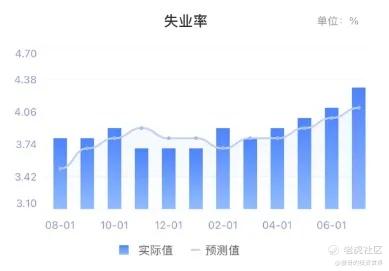

(2)就业:7月非农数据引发市场衰退的担忧

7月非农失业率4.3%并触发萨姆规则:联储官员出面回应市场由于劳动参与率上升和飓风影响。萨姆规则发明人说明萨姆规则已经不适应现在。加上最近周就业数据,零售数据使衰退预期降低。 总体看就业还在放缓并且已经回到疫情前

(3)经济:制造业处于50景气以下,非制造业(服务)仍处于高景气但放缓中。总体看经济在放缓中,但还比较强劲

(4)估值与增长

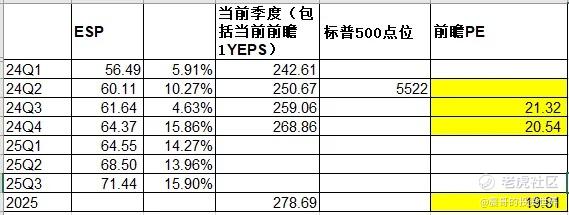

--估值:8.5日标普500最大回撤10.11%, 12个月前瞻PE 19.68到了合理区间。经过最近反弹 12个月前瞻PE最新值21.32,重新来到历史高位。

--增长:标普500 Q2 EPS预期增长10.8%,Q3预期增长5.4%,25年预期增长15.2%。除7巨头外的493 Q2 EPS增长转正,并预期后续增速加快

(5)市场情绪:恐慌指数还处于恐慌状态;市场宽度处于中上;RSI接近超买。

到9月底行情推演

(1)环境:

--通胀缓慢下行;

--就业下行回到疫情前水平,绝对失业率还很低;

--经济下行仍有韧性还没到临界点;

--估值回到历史高位;

--盈利预期:Q2高位,Q3由于基数和其他原因低位,Q4再上行;

--技术指标整体接近超买,情绪还在恐慌

(2)行情主线:目前有三条行情主线交织 + 关键数据事件扰动

--软着陆:经济在2%附近,通胀下行。所谓的金发姑娘,利好股市,利空债市

--衰退预期:经济下滑速度超预期,通胀下行。利空股市,利好债市

--降息主线:9月降息预期越来越浓,即使经济下滑市场也会忽略。利好股市,利好债市

+ 经济数据,核心公司财报,关键事件会对行情有扰动:下周5的全球央行会议,英伟达的财报,非农数据,大选辩论,9月议息会议,回购开放窗口(到9.6日关闭),9月底的季度再平衡等

(3)总结:

--9月降息基本定论,经济有韧性降速不会太快。结合笔者统计的过去40年8轮降息中,最近7轮在降息前1个月标普500都上涨。

笔者认为:在降息前市场将走降息主线,利好股市和债市。结合目前点位和估值,市场已经充分修复,笔者判断不会持续大涨。降息前可能温和上涨。10年国债收益率3.9下行空间有限,可能有交易机会

降息后:市场计价今年降息110个基点,在目前经济环境下,已经充分甚至超额计价。结合降息后1周的历史统计,加上目前继续上涨估值的压力,技术面的压力,笔者认为在降息后到9月底市场调整的概率比较大,由于10年国债收益率超额计价,可能有反弹

--笔者判断目前软着陆概率比较大。但经济还在下滑,下滑到某临界点衰退预期主线又会占上风,会紧密关注各种事件和数据及时应对。比如8月非农公布超过4.3,服务业PMI到景气周期50以下等

精彩评论