$星盛商业(06668)$ $宝龙商业(09909)$ $华润万象生活(01209)$

星盛商业(06668.HK),今起开启招股申购,申购截止时2021年01月19日。下面胖猫第一时间为大家分析星盛商业投资价值及申购策略。

一、招股概况

股票名称:星盛商业(06668.HK)

招股价:3.20-3.88港币

总市值:32.00亿-38.80亿港币

发售股数:250,000,000股(250,000手)其中:公开发售股数25,000,000股(25,000手;可予重新分配最大为125,000手)

总募集范围:约8.00亿-9.70亿港币

公开发售募资额范围:约9700万港币

保荐人:建银国际金融有限公司、中信建投(国际)融资有限公司

稳定价格操作人:建银国际金融有限公司

一手入场费:3,919.09港币

申购日期:2021年01月14日——2021年01月19日

交易日期:2021年01月26日 09:00:00

绿鞋机制:有(绿鞋金额:1.46亿港币)

基石:有,4名基石

二、星盛商业投资价值分析

胖猫分析新股系列会对每一个港美股新股,根据公司财务状况分析,行业前景及IPO表现,新股中签率预估,保荐人往绩,基石投资者、超额认购倍数及估值水平七大指标,综合评级新股的投资价值。

公司概况

星盛商业管理股份有限公司为大湾区领先的商用物业运营服务供应商,并具有全国布局。根据中指院,截至2020年9月30日,按于深圳的运营中购物中心数量计算,集团排名第一;按于深圳的运营面积计算,集团排名第二;按于大湾区的运营中购物中心数量计算,排名第四;按于大湾区的运营面积计算,排名第七。根据中指院,星盛商业的整体实力在「2020年中国商业地产百强企业」中排名第14。

指标一、公司财务状况分析(胖猫评分6分/10分)

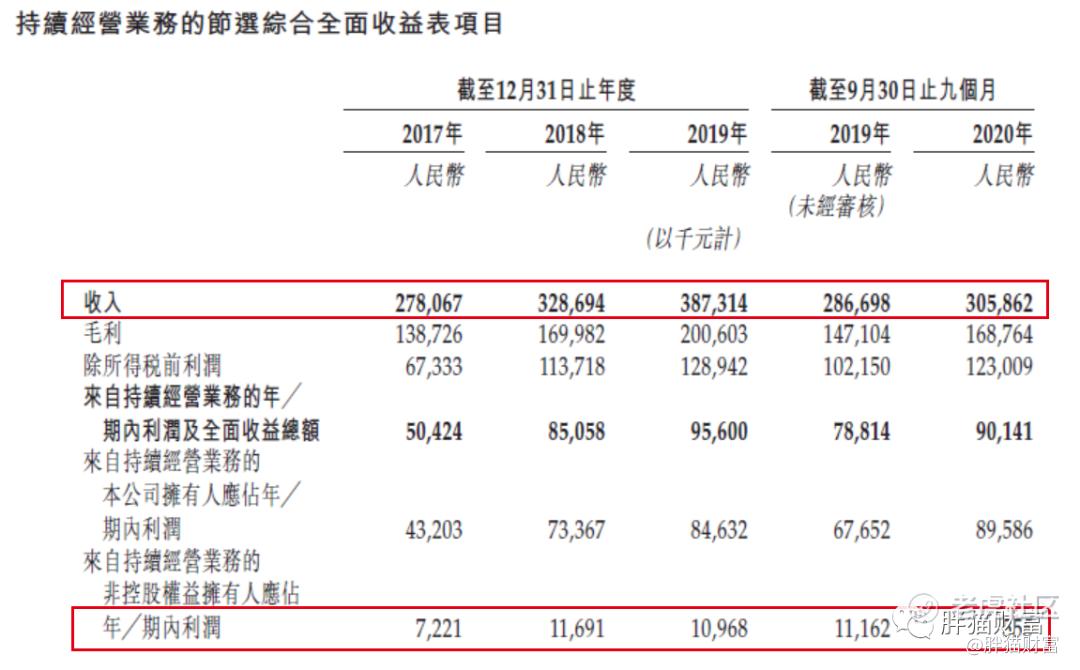

营收:截至2017年、2018年、2019年12月31日止三个年度,以及截至2019年、2020年09月30日止九个月,来自持续经营业务的收入分别约人民币2.78亿元、3.29亿元、3.87亿元、2.87亿元、3.06亿元,相应的同比增速约18.2%、17.8%、6.7%,保持平稳增长。

净利润:同期净利润分别约为人民币5042.4万元、8505.8万元、9560.0万元、7881.4万元、9014.1万元,相应的同比增速约68.7%、12.4%、14.4%。

毛利润:截至2018年、 2019年及2020年3月31日止三个年度及截至2020年6月30日止三个月,毛利润分别约为人民币1.39亿元、1.70亿元、2.01亿元、1.47亿元、1.69亿元,相应的同比增速约22.5%、18.0%、14.7%,均高于营收增速。

【胖猫分析】

1、从业绩水平看,营收、利润双增长,毛利率水平亮眼,盈利能力逐步增强

星盛商业收入2017年、2018年、2019年12月31日止三个年度同比增速约18.2%、17.8%、6.7%,保持平稳增长。毛利率约49.9%、51.7%、51.8%、51.3%、55.2%,稳步上扬。合约面积稳定扩增是星盛商业过去数年在业绩方面实现稳健增长与毛利率持续提升的重要原因。

星盛商业毛利率亮眼,远高于其他业务及整体毛利率,2020年前9月该板块毛利率高达74.2%,甚至超过白酒行业2019年68.55%的平均销售毛利率。主要得益于星盛商业纯商管业务模式,商业管理资金投入少,单价高,因此具有高毛利率,可为企业带来稳定的盈利水平。

2、从资产结构看,公司资产负债比率较高,负债水平同行业较高,短期偿债压力大

2017-2019三个年度及2020年前9个月,流动资产净值分别约为人民币1.20亿元、2.10亿元、3342.7万元、1.23亿元,2019年度同比大幅减少。资产负债率分别约为59.6%、52.2%、87.9%、68.1%,水平偏高,透露出存在一定的偿债压力。星盛商业负债率相比同行处在较高水平,且现金及现金等价物无法覆盖流动负债。

3、商管服务毛利水平虽高,依旧高度依赖于母公司星河控股公司,近90%收入来自母公司

星河控股及其联系人开发或拥有的物业一直为稳定的收入来源,于截至2017年、2018年及2019年12月31日止年度以及截至2020年09月30日止九个月分别贡献人民币约2.51亿元、2.91亿元、3.47亿元及2.65亿元,分别占收入总额的90.2%、88.4%、89.5%及86.6%。与同行业在港上市的物业管理公司类似,星盛商业也存在着业务上高度依赖背后房企的通病。

指标二、行业前景及IPO表现(胖猫评分5分/10分)

【胖猫分析】

1、商用物业运营服务市场增长潜力较大,国家大力支持,行业前景较好

相比住宅物业,商业物业存在安全要求高、客流压力大、客群复杂的特点,运营管理难度更高。而其又具备市场空间大、物业收费高、收费项目多元、提价相对容易且收缴率普遍较高等优势,亦是物企竞相布局的重点领域。

近期国家出台政策支持物业公司积极转型增值服务,利好一批物业龙头企业暴涨一波。增值服务也被很多物管企业视为下一个“掘金池”。物业增值服务属于非标准化的专项服务,种类繁多,如接送小孩、代购、户内维修等等。增值服务也是政府支持的,政府近日提出推动城市管理服务下沉,向居住社区延伸,探索“物业服务+生活服务”模式,满足居民多样化多层次居住生活需求。

2、从竞争格局看,公司规模小,护城河低,严重依赖星河控股自循环生态圈

与已经在香港上市的同行业物业管理及服务企业相比,公司的规模比较小,市场份额也不高,并没有建立起足够的护城河壁垒,客流量正在不断被分食。

背靠大树星河控股,星盛商业不缺项目来源,但过度依赖也会影响其独立成长。虽然收入高度依赖母公司,但是得益于星河控股的快速发展,星盛商管的合约面积及收入都取得了不错的发展。与此同时,星盛商管也希望通过第三方外拓项目的增加,降低对关联方项目的依赖。

指标三:新股中签率预估评分(评分12分/20分)

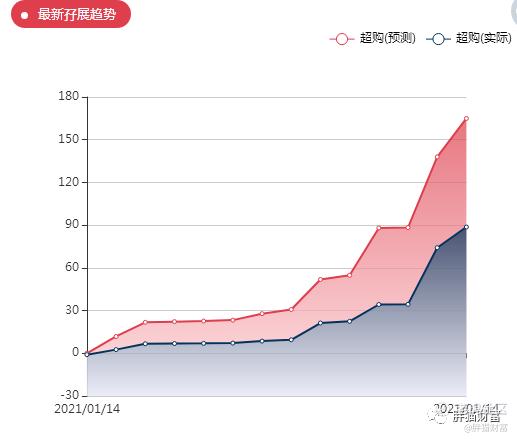

【胖猫分析】从中签率角度看,由于此次星盛商业入场费3919.09港元,入场费定价偏低。星盛商业所处赛道前景较好,业绩基本面尚可,受国家政策影响,整体利好物业行业估值修复。预计申购人数在30-40万人左右比较合理,目前市场申购热情较高,最终超购会超过100倍。此次星盛商业预计一手中签率在10%左右,中签水平较低,预计申购80手以上能稳中1手。

指标四:保荐人往绩评分(评分10分/20分)

【胖猫分析】

本次上市由建银国际金融有限公司和中信建投(国际)融资有限公司联席保荐,建银国际担任价格稳定操作人。第一保荐人为建银国际,近两年共保荐了14家企业上市,暗盘录得5涨9跌,首日5正5平4负,迄今破发的有7只,业绩很一般。2020年以来有8个项目,暗盘3涨5跌,首日3正3平2负,至今5只破发,整体业绩比较一般。

指标五:基石投资者评分(胖猫分12分/20分)

【胖猫分析】引入的4名基石投资者中,Pilgrim Ever Project Company认购500万美元,SCGC Capital认购1050万美元,Shenzhen Qichang Investment认购1520万美元、Virtues Origin SPC and Virtues Capital认购1000万美元,合共认购4070万美元。基石阵容一般,都算不上知名投资机构。按中间价计算,约占发售股份35.07%,比例尚可,设六个月禁售期。

指标六:超额认购倍数(胖猫分16分/20分)

【胖猫分析】最近打新市场情绪高涨,医渡云申购人数创新高,以及2020年末一批新股上市表现亮眼,星盛商业所处物业行业,在2020年末走出了一波回调行情,目前物业股的表现参差不齐,有的物业股市盈率达到了上百倍,也不乏破发的物业股。目前星盛商业市场申购热情较高,预计最终超额认购会超过100倍。

指标七:估值水平评分(胖猫评分6分/10分)

按上市后10亿股的总股本及3.20港元~3.88港元的招股价,可得上市总市值为32.00亿港元~38.80亿港元,体量不算小,但远低于2018年以来已经在港上市的31只内地物业股平均约128.51亿港元的上市初始总市值。

再按2019年度约9560.0万元净利润,计算得出静态市盈率(PE)约为27.95倍~33.89倍,估值一般,与其近三年的营收和净利润增速相比也不算便宜。

估值上可对标的是2019年12月30日上市的宝龙商业,截至01月14日下午港股收盘,报26.25港元,较最初发行价9.50港元累计上涨约+176.32%。相比近期上市同样以商管服务为卖点的华润万象生活市盈率TTM 173.78,上市累计上涨91%。星盛商业静态PE约84.69倍,TTM PE约65.17倍,相较而言星盛商业和华润万象生活目前的PE要低不少,发行估值尚有诚意,估值水平上看给二级市场留了一定水位。

胖猫新股评分汇总:星盛商业投资价值评分合计——67分

新股申购评级:

积极申购:综合评分总得分 ≥80 分

谨慎申购:60 分 ≤ 综合评分总得分 < 80 分√

放弃申购 :综合评分总得分 < 60 分

三、胖猫点评

整体看星盛商业此次上市基本面还不错,但也有一定风险值得关注:

1、公司基本面一般,高度依赖母公司,负债率高企,中长期投资不可期

近年来公司收入及利润稳步增长,盈利能力得到提升,不过也存在着业务高度依赖母公司、高速扩张下高毛利率的可持续性、负债率较高等问题,中长期投资价值不确定新较大。

2、市场份额较低,护城河较低,客流量不断被蚕食

星盛商业市场份额较低、品牌纷杂、全国拓展掉队,并没有建立起足够的护城河壁垒,客流量正在不断被分食。招商能力同样考验着星盛商业。当首店、潮店成为不少商场的招商目标时,星盛商管招股书中提到的往期业绩,要么就如“gaga鲜语”等早已成为标配;要么就如“The Colorist”等不知名新生品牌,对消费者吸引力有限。

短期从新股申购的角度看,盘子并不小,有绿鞋机制,无Pre-IPO投资者,4名基石认购约35%公开发售股份,知名度欠佳。第一保荐人兼稳价人建银国际往绩一般,护盘还算勤恳,整体业绩一般。同行业物业新股的表现已不如曾经那般高胜率,板块处在滑坡状态有待回血。综合各方面情况看,该股有一定认购价值,胖猫对星盛商业上市后表现持谨慎乐观的态度,可适度轻仓参与。

免责声明:

此报告所载的全部内容仅作参考之用。此报告的内容不构成对任何人的投资建议。笔者认为此报告所载资料的来源和观点的出处客观可靠,但笔者不担保其准确性或完整性。笔者不对因使用此报告及所载材料而造成的损失承担任何责任。此报告不应取代个人的独立判断。

精彩评论