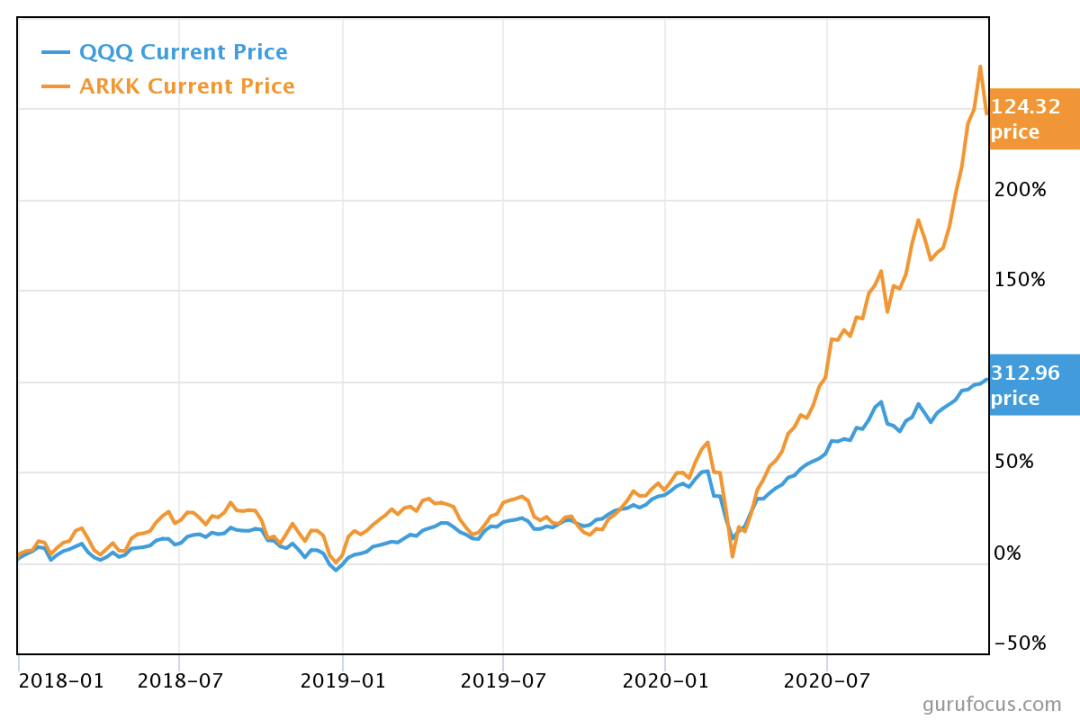

2020年,大家都经历了很多。虽然普通老百姓不太顺,但今年却是华尔街狂欢的一年。到今天为止,标普500大盘指数回报近15%,以科技股为主的ETF QQQ回报接近50%。而50%的回报在那些热炒特斯拉,Zoom和蔚来汽车的人眼里根本就不算啥。这是一个股神辈出的时代。

今年最火的股神是一位叫Catherine Wood的女士。这位“木头姐”(其姓氏Wood意为木头)被华尔街称为“现代的巴菲特”,她管理的ETF ARKK今年大涨157%,远远跑赢QQQ。她也因此声名大振,成为华尔街的女神。

紧接着就是热钱快速涌入:在今年年初时,她还管理着不到40亿美元,而到今年9月底,她已经管理168亿美元了。

其实在过去三年中的前两年,木头姐业绩平平。然而由于她重仓特斯拉,今年3月股灾之后特斯拉股价的大爆发使她脱颖而出。如今她是华尔街最热门的基金管理人,很多人在追踪她的言行。她重仓特斯拉,说特斯拉会涨到7000块一股,于是更多的人买特斯拉,这样她的业绩就更好,更多的热钱涌入,形成了正反馈。她如今炙手可热,如日中天。

这种热捧木头姐的现象让我想起那些曾经的牛人。不知道还有多少人记得他们。他们曾经的牛气绝不亚于木头姐。

我第一个想起来的是Bill Miller,他曾经是Legg Mason的基金管理人,号称自己是价值投资者。他之所以牛是因为他的基金从1991年到2005年连续15年跑赢标普500指数。了解一些基金管理的人都知道,连续三年跑赢大盘指数已经是很难了,而他连续15年跑赢。从概率上算这种概率小于百万分之一。

有这么好的业绩,他自然也出名了。很多人跟踪他的一言一行,他管理的基金在2006年初增长到了200亿美元。2006年的时候美股总市值只有现在的三分之一,所以他当时管理的200亿美金相当于现在的600亿美金,成为当时最大的单只共同基金。

他之所以能够连续15年跑赢大势,一个原因是他总是把资金100%投入股市,另外一个原因是他重仓银行股。然而在2006年,次贷危机山雨欲来之时,他的基金只增长了3%,是十六年来第一次跑输大势,而且是跑输近10%。2007年他跑输大势近20%,基金下跌24%。2008年次贷危机如熊熊烈火烧遍华尔街,基金又下跌了50%。连续三年的大跌,把Bill Miller前15年的回报全都赔了回去。

他的故事被引入著名电影《大空头》。电影中的人物叫Bruce Miller。这个人物和他很像,一样都是秃头,都是Miller。在电影的一段剧情中,他作为嘉宾回答问题,大家问他怎么看最近BearStern股票的大跌,他说还是看好,他回去以后会买更多。他一边说下边的观众一边发短信,等到会议结束,BearStern股票又跌了30%。

这也是当时发生的真实情况,我依然有印象。

热钱总是跑得很快。到2011年他的基金缩水到原来的15%,低于30亿。2012年基金被重组,他也灰头土脸地离开了。前几年他又在媒体中出现,说自己重仓了比特币。后来比特币价格大跌,从此他就彻底消失了。

Bill Miller在《大空头》中被称作Bruce Miller。我这里再给大家讲一个真实的,另外一个Bruce的故事。这个人叫Bruce Berkowitz。

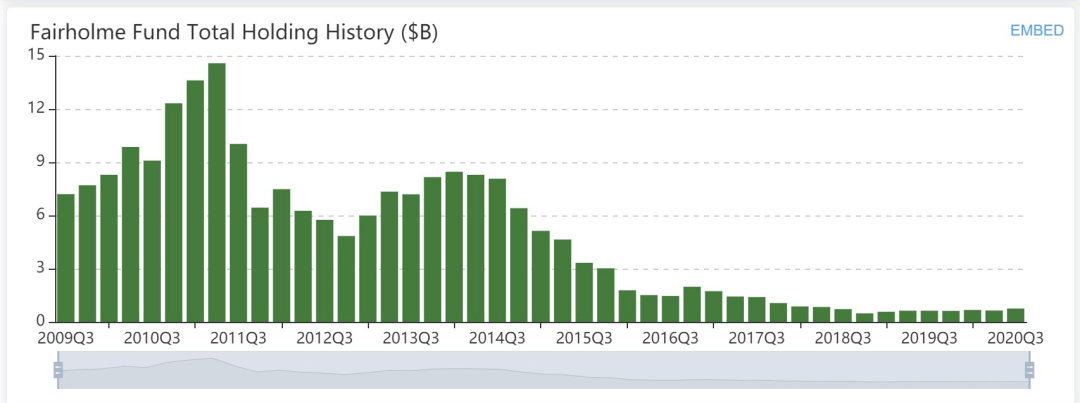

Bruce Berkowitz是Fairholme基金的创始人。因为他的基金从2000年至2009年的出色表现,他被晨星在2010年授予“美股10年最杰出基金经理”的称号。类似的现象也发生在他身上,热钱蜂拥而入,资金在一年多以内翻番,到2011年第一季度,他管理的基金超过210亿,声誉也达到了顶峰。

然后他就开始连续跑输大势。2011年股市回报是正的,而他的基金则下跌近三分之一。他的错误主要在于投资了Sears,他一直认为Sears公司拥有的房地产的价值远高于它的股票市值,所以股票远被低估。然而Sears最终破产,导致他血本无归。关于这段故事,我在我的书《像大师一样投资》里边有更详细的描述。同样的,钱跑得也很快,90%的钱跑了,他管理的基金现在只剩不到8亿美元,连巅峰期的二十分之一都不到。

这里还有一段花絮。2010年时Bruce Berkowitz重仓房地产公司St. Joe,他的理论也是这家公司的房地产价值远高于市值。这时另外一个著名的对冲基金管理者David Einhorn不同意, David Einhorn做了一份130多页的PPT,高调宣布他做空St. Joe,并把这个PPT发给了Bruce Berkowitz。Bruce以他向来傲慢的态度,告诉Einhorn,谢谢你做空,我想给你买一盒巧克力。

在Bruce看来,Einhorn的做空对他是有利的,因为这样可以使股价更低,他可以以更低的价钱买更多股票。然而在之后的十年中,St. Joe股票持续低迷,始终低于Bruce的买入价。事实证明David Einhorn是对的。

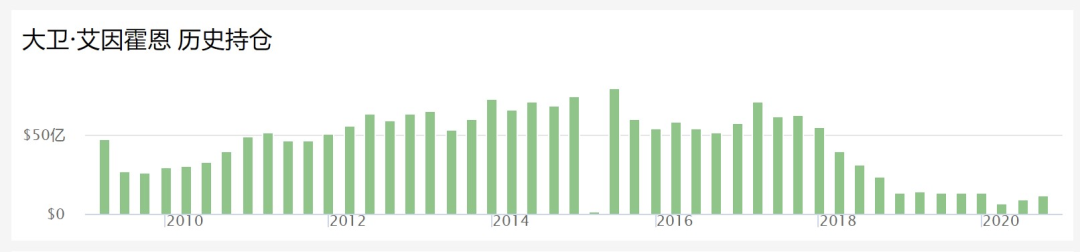

既然提到了David Einhorn,我再讲讲他的故事。Einhorn出身富有,常春藤名校优等生毕业,成名很早,少年得志。他和很多聪明人一样,成立了自己的对冲基金,在华尔街呼风唤雨,备受关注。2002年时,他宣布做空一家叫Allied Financial的公司,第二天这公司股票就大跌20%。2007年他做空雷曼兄弟直到雷曼兄弟破产,再次证明了他的实力和眼光。2011年他点名当时的微软CEO Steve Ballmer,逼其退位。没多久Ballmer就退位了。

看看他有多牛。

他还写了一本书,书中有一句名言,你可以在某些时候骗所有人,你也可以在所有时候骗某些人,但你不可能在所有时候骗所有人。

说得真好。

然后他也栽在了自己的名声上。他的不幸在于做空特斯拉,成功地把自己从亿万富翁变成了百万富翁。因为他在做空特斯拉上损失了至少10亿美元,他被马斯克称为独角兽先生。他管理的资产也从近150亿跌到现在的10亿。

从Bill Miller到Bruce Berkowitz, 再到David Einhorn,他们的故事大同小异。他们都从自己名声的巅峰跌下。虽然他们依然很富有,但是他们也逐渐淡出了大众的视野,被大家遗忘。而那些曾经蜂拥而至的投资者基本都是大赔了。

至于Catherine Wood身上会发生什么,我们拭目以待。希望五年后还有人记得她。

这正是:

江山代有人才出,各领风骚两三年!

精彩评论

创新类的股票本来就是这样涨的,没必要每一年都要求跑赢大盘,这样很荒唐,要知道我们买的股票的理念不是基金的平稳。买的是逻辑。