最近读了比尔尼格伦(Bill Nygren)和约翰休伯(John Huber)的第二季度Investor Letter,重新审视了一下上半年最火的“科技七巨头”(Magnificent 7),我觉得亚马逊是其中估值最保守,也是现在最值得投资的公司。

比尔掌管的Oakmark基金,自1992年以来,以惊人的30年年化收益率12.72%,长期跑赢标普500指数的10.57%。而价投新星约翰博文里面所写的沃尔特施洛斯(Walter Schloss),更是被誉为投资界的传奇,46年间以15.25%的年化收益率,持续超越标普500指数的9.76%。他们俩的文章核心观点不谋而合:不要高价买股票。审视那些在二级市场长期屹立不倒的投资大师,不难发现,他们很少涉足估值高企的公司。高估值往往伴随着高增长难以持续,最终可能只是昙花一现。回顾2000年的互联网泡沫时期,思科市销率高达40倍,甲骨文和英特尔也达到了30倍,他们花费了20多年的时间才回归到当初的价格水平。

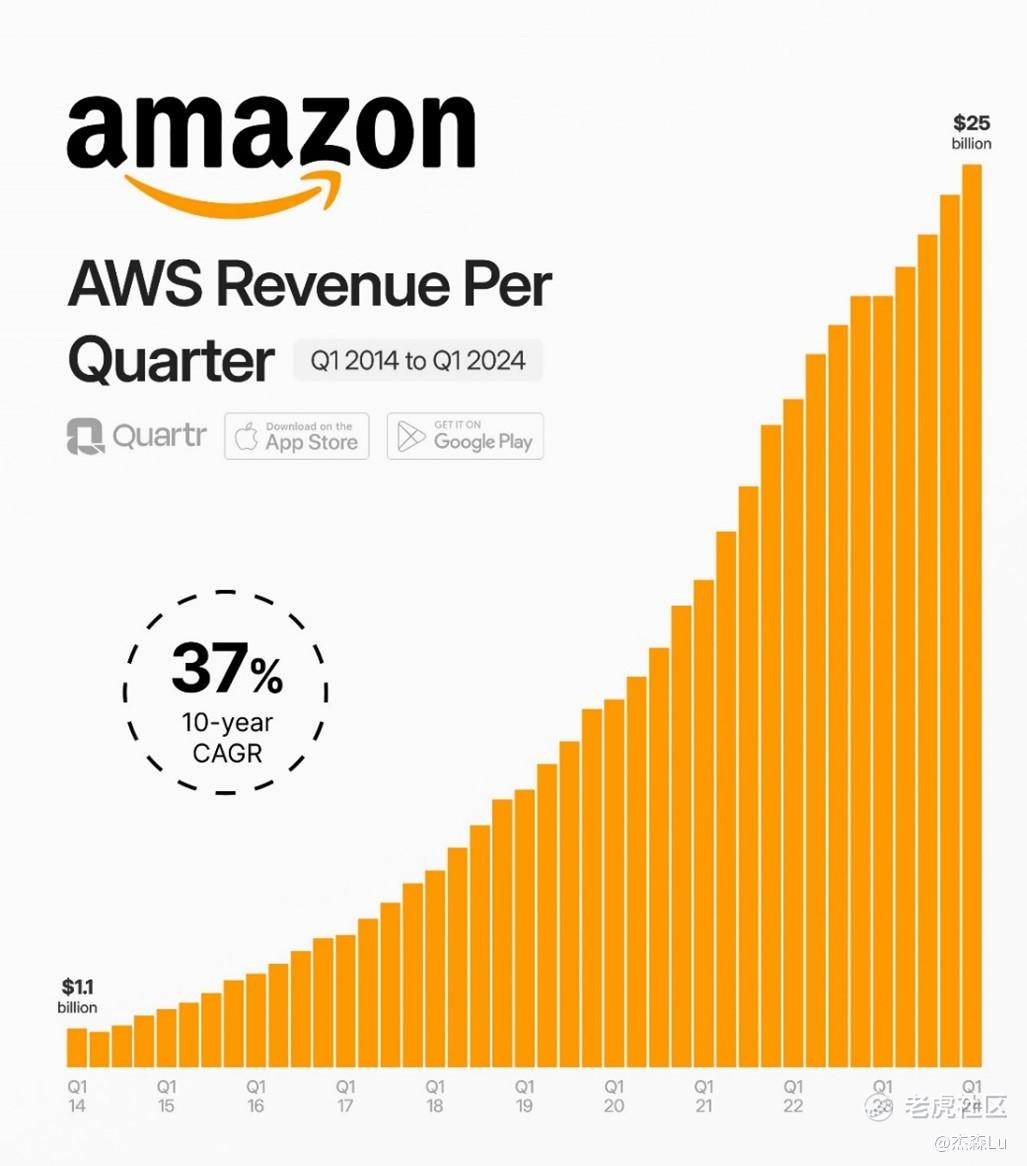

自2008年金融危机以来,一场长达15年的科技牛市孕育了一批新兴的优秀企业,其中FAANG(现已演变为“Mag 7”)尤为耀眼。投资者们发现,对于这些科技巨头而言,传统的估值指标似乎已不再适用。以亚马逊为例,过去15年间,其股价飙升了惊人的30倍,尽管大部分时间市盈率为负,即便在盈利时期,其市盈率也常维持在50倍以上。这一现象的背后,是亚马逊将盈利持续投入到研发与创新(R&D Expense)的战略决策。正是这样不懈的研发投入,使得亚马逊的平台与服务日益完善,不仅在网络购物领域占据主导地位,对传统零售商构成了颠覆性的影响,还孕育出了另一个科技巨头——AWS云服务。

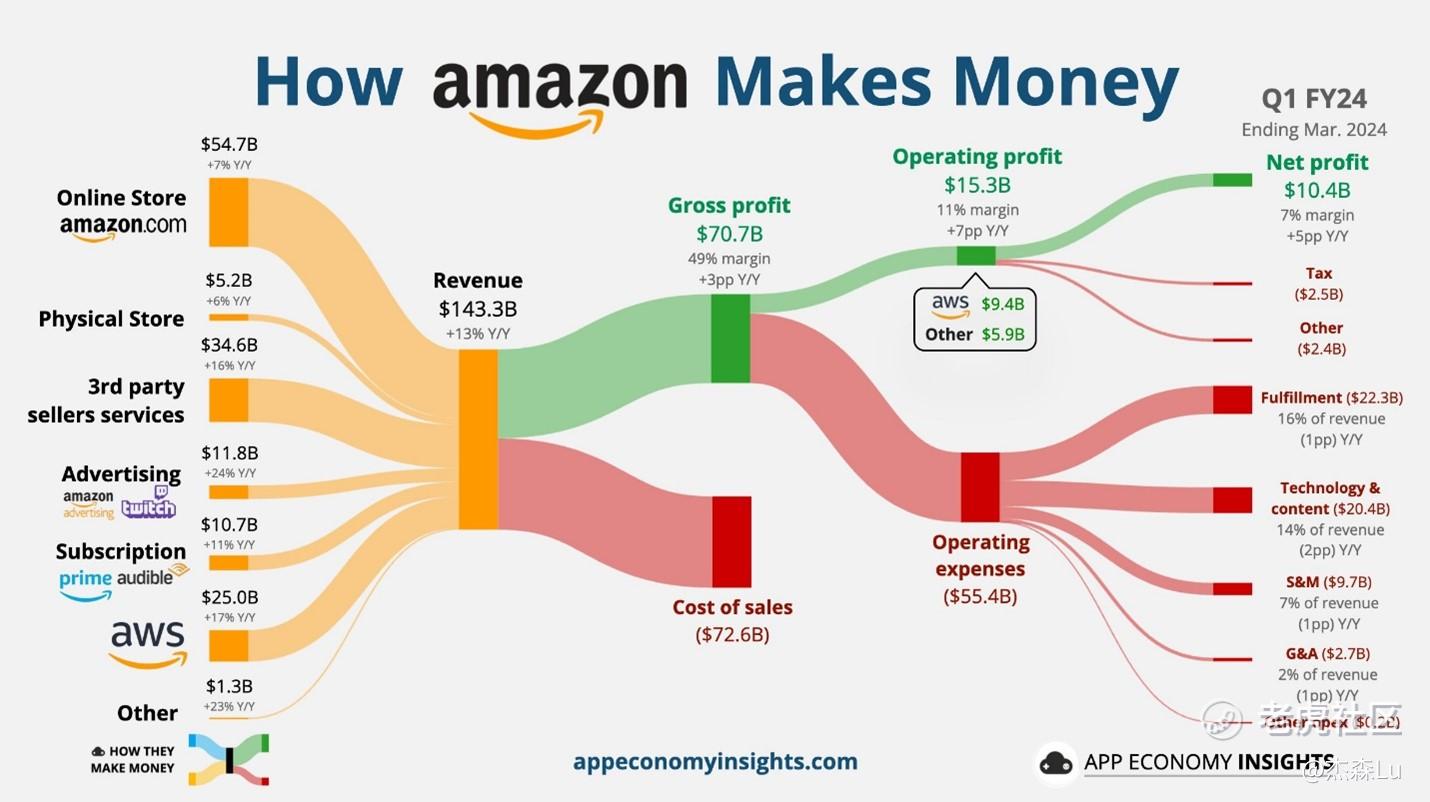

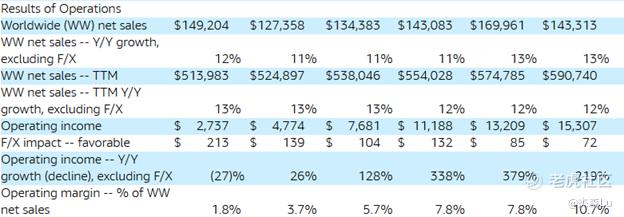

过去十年间,AWS营收年化增长率达到了惊人的37%,2024年一季度更是实现了250亿美元的营收与94.2亿美元的净利润,后者占据了亚马逊总净利润的62%,净利润年化增长率高达84.3%。这一系列的成就,说明不能用简单的市盈率高低来评判亚马逊的估值。我接下来会从和Mag 7的对比估值,亚马逊自身的成长点,过去几个季度的业务趋势,对未来的研发投资,还有可能存在的风险几个方面来深度分析一下这个公司。

Mag 7现在的估值现状

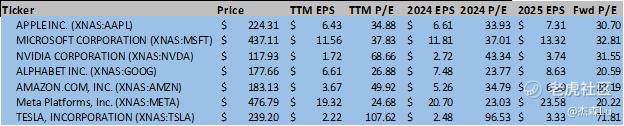

新一代投资者面临着在估值与增长之间做出艰难抉择的挑战。通常,低估值公司往往伴随着平庸的增长前景,而那些具备高增长潜力的公司,其估值又往往不菲。如今,除特斯拉外,Mag 6的平均市盈率为32.6倍,既未触及2021年顶部时的40倍疯狂,也未跌至2022年底部时的26倍恐慌水平。尽管当前市场并未提供如2022年那般明显的抄底良机,但在我看来,现在Mag 7的整体估值还算合理。

从估值角度看,亚马逊在Mag 7中位列第三便宜的位置(未来市盈率预计为28倍),仅次于脸书和谷歌(两者均为20倍)。然而,亚马逊2025年的每股收益(EPS)预计增速高达23%,远超脸书的14%和谷歌的11%,是除英伟达外估值最具吸引力的科技巨头。(而英伟达在2025年之后GPU和数据库的收入能否持续增长在投资界尚存争议)。

核心线上零售业务

今年上半年美国通胀形势显得尤为顽固,一季度亚马逊的线上零售净营收稳健增长,达到了12%,而AWS更是实现了17%的增长。展望二季度,其净营收预计将实现7-11%的增长。随着6月的美国CPI自疫情爆发以来首次出现月环比下降0.1%的积极信号,加之预期中的9月降息以及Trump当选后可能继续推行的降税政策,消费者的信心有望在未来6-12个月内逐渐回暖。刚刚过去的7月Prime Day再次刷新了销售记录,48小时内售出了惊人的2亿件商品。亚马逊每年有两次Prime Day活动,分别在7月和10月举行,一如既往地为Prime会员带来丰厚福利,并在电商网购市场中持续占据主导地位。2023年,亚马逊的市场占比达到了37.6%,而排名第二的沃尔玛仅占6.4%。值得注意的是,Prime会员费已成为北美大多数居民的必需支出,其刚需程度甚至超过了Netflix和Costco的会员,Prime会员们对于未来可能的价格上涨表现得相对不敏感,用户粘性显著增强。

自今年7月11日起,亚马逊旗下直播平台Twitch的会员费上涨了20%。而在2022年2月,Prime年费也从119美元涨至139美元,涨幅达16.8%。上一次涨价发生在2018年,同期CPI上涨了15%(从246.5涨至283.7)。从2022年至今,CPI又上涨了10.7%(从283.7涨至314.2),预计未来6-12个月内CPI还将上涨2.5-3%。在此背景下,亚马逊的Prime会员费大概率会再次涨价15-20%,这将为公司带来每年60-80亿美元的营收增长,且边际成本较低,毛利率高。

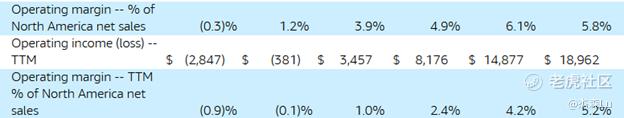

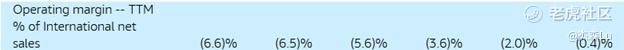

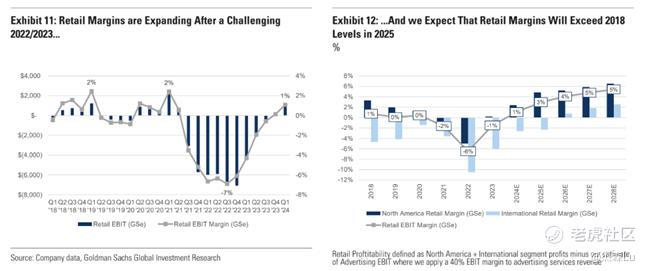

亚马逊零售平台的净利润率也在逐步改善。高盛预计,今年该平台的净利润率将达到1%,并在未来三年内提升至5%。这一增长主要得益于商家毛利率的增加。由于疫情的影响,运输费用和仓库费用导致毛利率从49%下降至39%。然而,随着供应链的正常化和费用优化,商家的毛利率有望逐渐恢复。商家盈利能力的提升将进一步促进他们在亚马逊平台上支付更多的平台费和广告费用,从而形成良性循环。尽管今年上半年航运费用有2-3%的增长,对亚马逊的EBIT产生了4-5%的负面影响,但随着下半年通胀放缓和油价下降,其影响将变得十分有限。

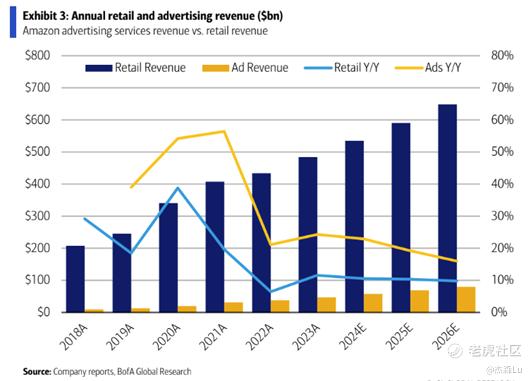

6月28日,亚马逊宣布计划推出“折扣专区”,通过与中国工厂直销的方式与Temu展开竞争。选举之后新的关税政策可能使Temu在北美市场失去竞争力,从而促使更多商家选择亚马逊平台。此外,亚马逊的广告收入也是一个容易被投资者忽视的增长点。美银预计,今年亚马逊的广告收入将增长23%,达到580亿美元,使其成为谷歌和脸书之后的第三大广告商。网购平台上的赞助广告、Prime视频中的广告以及AI精准投放广告都将为亚马逊的广告收入带来持续的增长动力。随着广告营收的增加,亚马逊的整体毛利率也将得到提升。

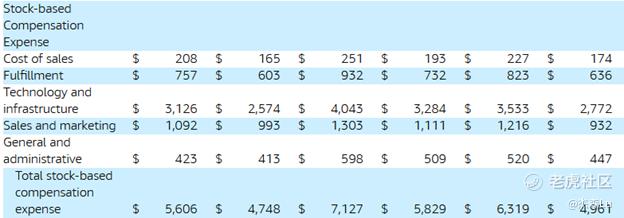

最后,关于股权激励方面,上个季度年增长了12.7%,而在保持营收增长不变的情况下,这个季度的股权激励费用仅增长了4.4%。这是一个积极的信号,表明管理层正在主动控制开支。同时,前几年亚马逊对自动化的投资也将对毛利率和净利率产生正向影响。目前,亚马逊已使用75万个机器人取代了10万人类的工作。自2021年7月新CEO继任以来,亚马逊的股价仅上涨了6.5%,而同期标普500 ETF的含分红收益达到了32.4%。最近几个季度可以明显感受到新CEO开始注重自由现金流的增长、EPS的提升以及节省不必要开支和减少股权激励。

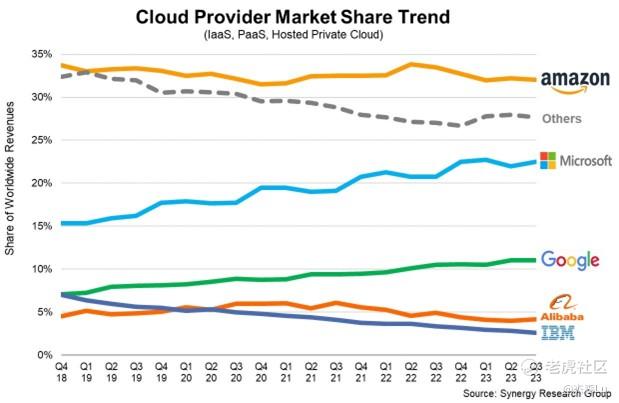

AWS云服务与AI

根据Q1财报显示,AWS计划斥资200亿美元,在沙特、墨西哥以及美国密西西比州(两个地点)分别建设四个大规模数据基地。这一举措表明,AWS的增长故事远未结束,其发展前景仍然广阔。在AI的大潮下,中小企业势必将投入更多资源于数据处理和云服务,以期提升竞争力和运营效率。加之美联储即将开启的降息周期,中小企业的贷款成本将有所降低,这将进一步促使他们为AWS创造源源不断的营收。无论是AWS一季度17%的年增长率,还是其高达37.6%的净利润率,都有诸多利好因素能够维持这一强劲的现金流,甚至有可能带来正向的惊喜。

接下来,我们再聊聊AI领域。西门子和飞利浦等知名企业都在利用亚马逊的Bedrock平台,尝试运用Gen AI技术来升级系统和提高效率。同时,埃森哲和Anthropic(Open AI的头号竞争者)也在与AWS紧密合作,共同研发亚马逊的Gen AI平台Bedrock。值得一提的是,Anthropic的Claude 3和脸书的Llama 3都能直接接入Bedrock,从而进一步利用AWS的强大资源。

此外,亚马逊还与英伟达展开了深度合作,在Blackwell上构建了更加强大的AWS AI系统,以及AI超级电脑Project Ceiba。如果说投资英伟达芯片是投资AI革命中的“金铲子”,即算力,那么投资亚马逊则是投资这场革命中的“石油”,即所有AI都需要的数据。相比其他巨头的数据,亚马逊的用户消费数据和AWS的企业数据更加直接、干净,因此培训AI的效率也更高。

值得一提的是,亚马逊还推出了自己的AI购物助理Rufus,并计划在未来几个月内逐步推广给所有美国用户。这一举措不仅将进一步提升亚马逊的购物体验,也展示了其在AI领域的持续创新和布局。

目标价分析

从技术面分析,亚马逊股价在过去展现出一种突破长期震荡区间后迅速上涨的模式。具体来说,2018-2020年的长时间横盘整理后,股价在突破三年震荡区间后的6个月内上涨了75%。如今,经过2020-2024年四年的震荡,股价在今年7月成功突破了$185-190的前期高点。如果历史重演,未来6个月内股价有望达到$250,而到2025年底前则有望触及$330。值得注意的是,$330的股价相比当前$185的股价,涨幅将达到78%,同时2025年的EPS相比过去12个月的TTM{EPS也有1.77倍的增长,显示出强劲的基本面支撑。技术面上,支撑位位于$175和$166,而上方阻力位则在$200和$220。

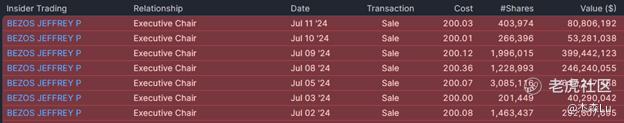

从资金面来看,今年一季度,杰夫贝索斯(Jeff Bezos),部分机构如T. Row Price, Jane Street, Ballie Gifford, Polen, CalPERS等都有所减仓,但同时也有不少机构如Norges Bank, Vanguard, Blackrock, Amundi, Millennium, Mitsubishi, Whale Rock, Alkeon, Tiger Global, Bridgewater, Third Point等进行了加仓。创始人兼董事长Bezos在市值达到2万亿时曾表示会卖出价值50亿美金的股票,根据Form}4,目前已在$200卖了$17.3亿,还需卖出32.7亿的股票,因此200美元可能会成为近期的一个较强阻力位。

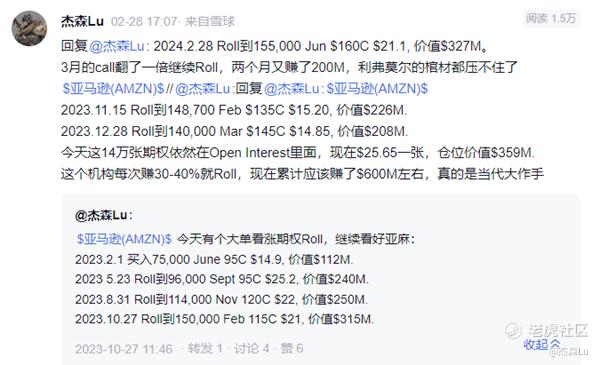

在期权方面,某机构在2月底将3月$145的Call期权滚仓至15.5万张6月$160的Call,又在5月初将6月$160美元的Call滚仓至9月的$175的Call,最终在6月27日滚仓至9月的$190的Call期权,总计12.7万张,价值$212M,显示出该机构对亚马逊的持续看好。(他们去年的操作看下图)

投资风险

Howard Marks在最新的博文《The Folly of Certainty》中提醒投资者,应谨慎使用 “一定”、“必须”、“绝不”等绝对性词语,因为金融市场充满不确定性,没有什么是必然会发生的。投资亚马逊同样伴随着风险,除了宏观经济因素可能对美股市场产生整体影响外,还有以下几个具体的公司风险值得注意:

1. 航运费用可能在下半年继续增长,这将严重影响线上零售的毛利率,对亚马逊的盈利能力构成挑战。

2. 欧洲和美国的监管机构可能对亚马逊进行反垄断罚款,这将对公司的财务状况和声誉造成负面影响。

3. AWS云服务业务可能面临毛利和增长顶点,云服务市场可能被竞争对手抢占,导致业务增长放缓或停滞。

4. AWS在AI领域的投资可能失败,未来几年的收益未达到预期,这将损害公司在该领域的竞争力和市场前景。

然而,我认为亚马逊线上零售业务是一个源源不断的现金牛,Prime会员作为绝大多数网购用户的刚需,无论经济环境如何,消费者都会持续进行网购,尤其是现在亚马逊增加了生活必需品如买菜和买药的购买选项。随着美联储开始降息,市场上流动性增加,消费者将有更多可支配收入进行购物,这将进一步推动亚马逊的业绩增长。

此外,大选之后新的经济方针可能会继续减税并刺激经济,亚马逊作为电商龙头将成为主要获利者之一。AWS的云服务业务已经证明自己具有强大的市场竞争力,持续的资本支出将推动AWS未来持续增长。降息后,中小企业将增加资本支出投资在云服务和AI上面,这将使AWS和Bedrock持续受益。

最后,亚马逊拥有全世界最丰富的用户消费数据,而AWS则拥有全世界企业最全面的云端数据。这两种数据在即将到来的AI革命中是非常稀缺的资源,对于LLM AI培训模型来说不可或缺。因此,从数据资源的角度来看,亚马逊在未来AI领域的发展中具有独特的优势。

持仓披露:作者持有亚马逊股票。

写于7-20-2024,AMZN $183, SPX 5505, QQQ 475。

精彩评论