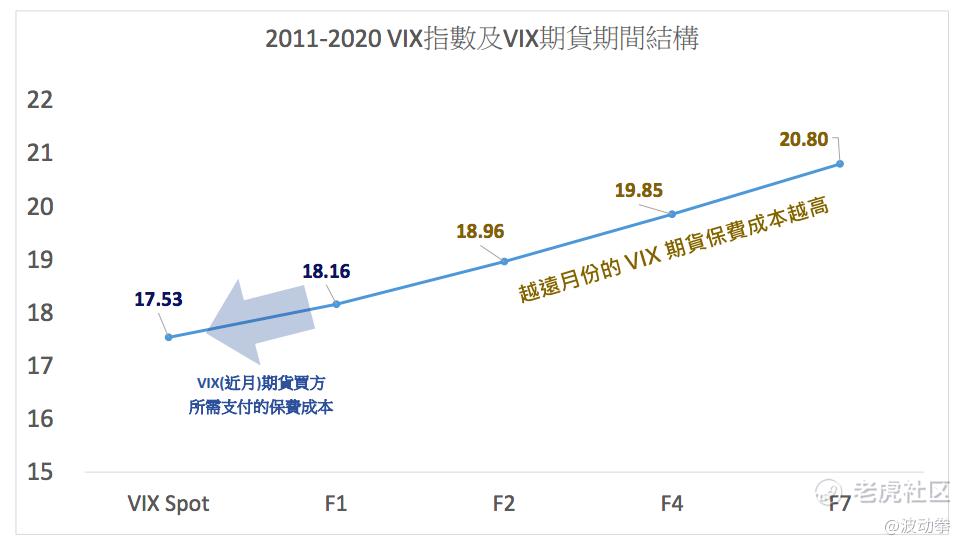

VIX指數及VIX期貨期間結構

我們曾經將買進VIX期貨比喻成「買保險」,也就是將市場大幅下跌(屆時VIX期貨價格理論上會大幅上升)的風險轉嫁給VIX期貨的賣方。因此,若買進VIX期貨後市場卻未出現重挫,那麼VIX期貨買方是必須付出「保費成本」的,在【花錢消災 收錢擋煞】這篇文章中就提過VIX期貨成交價通常會高於當下VIX指數這個概念,這是VIX期貨的第一個特性。

而VIX期貨的第二個特性則是:越遠月份的VIX期貨其保費成本(高於當下VIX指數的溢價幅度)越高。

這點也不難理解,越遠的交割月份對於VIX期貨賣方來說等同要承擔更長時間的「不確定性」,反應在市場上就是要求更高的賣價,這是風險價格化的自然過程。蒐集2011-2020期間各月份VIX期貨的平均成交價格就呈現了這樣的特性,以最遠月份的F7為例,高出VIX指數的幅度達到18.6%* ,如下圖:

*(20.80-17.53)/17.53

從圖中可以看出VIX期貨期間結構呈現由左下往右上的正斜率曲線,符合前述的風險價格化理論,這種架構不但提供了一個可視覺化的風險結構狀態,也能利用曲線的斜率變動來作為對後市走勢的預判指標,是交易波動率商品時的重要工具。

這邊還要提醒的是,雖然VIX期貨期間結構圖可延長到半年以上的遠月份VIX期貨,但因為市場成交量多集中在最近兩個月的期貨,所以比較具參考價值的還是會落在VIX指數、第1及第2個月的VIX期貨間的結構變動上,也較有價格變動的效率性。

回到標題,一個月的VIX期貨值多少錢?

這就得看你問的是哪一個月了:

- 如果是第一個月,那麼就是(18.16-17.53)/17.53 = 3.6%

- 如果是第二個月,那麼就是 [(18.96-17.53)/17.53] - 3.6% = 4.5%

$短期VIX期货ETN(VXX)$ $1.5倍做多波动率指数短期期货ETF-ProShares(UVXY)$ $标普500(.SPX)$

精彩评论