最近某书上有一位博主火了,通过构建一个“月月生息“的ETF投资组合,实现了月度收息5K美金。

实际上,月度分红型产品在日本这样的老龄化社会一直非常受欢迎,曾经占到日本股票基金市场一半以上的管理规模。它的一个重要的功能,就是成为养老金的补充。

月度分红ETF主要投资于支付定期股息的股票或其他收入生成的资产,通过这些投资,基金能够为投资者提供稳定的现金流。投资者也可以选择将每月收到的分红再投资于ETF,从而利用复利效果增加长期回报。

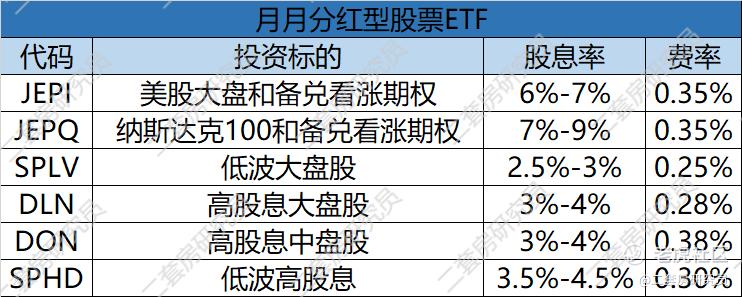

下面给大家介绍6只月度分红型ETF,它们的共同特点是:

(1)每月分红收益率均超过2%,相比之下,标普500指数的股息收益率约为1.4%;

(2)费用比率均低于0.4%;

(3)规模超过20亿美元,流动性相对较好。

1. $JPMorgan Equity Premium Income ETF(JEPI)$

投资策略:采用备兑期权策略,在投资标普500中低波动性成分股的同时,通过卖出期权来生成收益。我们在【小长假来了,给大家推荐几只适合躺平的ETF】中对备兑期权策略产品有过详细的科普。

分红收益率: JEPI的分红收益率通常高于市场平均水平,约在6%至7%之间

费率:0.35%

2. $J.P. MORGAN NASDAQ EQUITY PREMIUM INCOME ETF(JEPQ)$

投资策略:与JEPI类似,也采用备兑期权策略,但JEPQ的底层标的是纳斯达克100指数成分股,旨在为投资者提供稳定的股息收入,同时参与科技和成长型公司的潜在收益。但相对JEPI而言,JEPQ的波动性也更大。

分红收益率:JEPQ的分红收益率通常高于市场平均水平,约在7%至9%之间

费率:0.35%

3. $Invesco S&P 500 Low Volatility ETF(SPLV)$

投资策略:投资于标普500指数中波动性最低的100只股票,投资组合分布在多个行业,但通常偏向于那些传统上更稳定的行业,如公用事业、消费必需品和医疗保健。每季度重新调整其持仓,以确保投资组合始终包含波动性最低的股票。

分红收益率:SPLV的股息收益率约为2.5%至3%

费率:0.25%

4. DLN

投资策略:追踪WisdomTree U.S. LargeCap Dividend Index,该指数是从美国大型公司中选择股息支付稳健且持续增长的公司,根据每家公司支付的股息总额进行加权分配,而不是传统的市值加权。

分红收益率:DLN的股息收益率约为3%至4%

费率:0.28%

5. DON

投资策略:DON采用与DLN相同的质量筛选方法,但应用于中盘股。从美国中型公司中选择股息支付稳健且持续增长的公司,根据每家公司支付的股息总额进行加权分配。

分红收益率:DON的股息收益率约为3%至4%

费率:0.38%

6. SPHD

投资策略:该ETF追踪S&P 500 Low Volatility High Dividend Index,从标普500指数中选出股息收益率最高的75只股票,然后从中选出波动性最低的50只股票。

分红收益率:SPHD的股息收益率约为3.5%至4.5%

费率:0.30%

精彩评论