前段时间老国联滔滔兄官宣退出某球讨论了,着实让人感慨不已;滔滔兄算是老国联里最乐观豁达的一个,在国联立案调查期间,除了客观冷静的分析外,乐观豁达也能代表一种态度,给人以正能量。

言归正传,对于目前国联股份,立案调查已经过去半年有余,但股价一直难有起色,一方面,未出的结果就像达摩利斯之剑般制约着二级市场估值,另一方面,市场的风格也不在此,国联走势相较于大盘来说中规中矩,短期内期待连板起飞的宏愿可以彻底放弃了。对于目前国联投资者来说,弄清楚两个关键问题非常重要:其一是国联将会受到何种程度的处罚;其二是国联的极限估值会在哪?我来聊聊我的理解。

从康美被“特赦”洞悉监管的意图和大局观思维

首先,要旗帜鲜明指出的是国联股份的case和康美的case有本质的区别,国联股份被zjh定性为信息披露不准确,而康美药业则是典型的财务造假,前者所有的业务都是真实的,具备商业实质,这点从国内最大的会所立信在最严监管下敢于出具的标准无保留意见足以印证;而后者相当一部分业务为虚增发票产生,不具备商业实质。

被号称史上最大财务造假案的康美时隔五年被特赦主要有以下几个原因:其一是此康美并非彼康美,早在2021年,广药为首的神农氏已经对康美进行了破产重整,康美在2022及2023年持续经营能力持续改善,会所两年给出了无保留意见,监管基于去粕存精的原则对康美网开一面;其二是康美案发生在五年前,如果放在现在,康美应该是退定了;根据今年4月zjh发布的《关于严格执行退市制度的意见》,大幅提高财务造假退市力度,其中提到,一年造假2亿,造假比例达到30%以上,就可以退市了。

从康美案洞悉监管的意图以及个人粗浅的理解,我认为此次号称史上最强监管的历史时刻,其核心目的是去除目前市场上没有造血能力的夕阳公司,对于国联这种能够持续分红,业务蒸蒸日上的公司,不在监管的清除之列。

从更宏大叙事的视角看,目前资本市场的首要职能,显然还是为优质行业、优质企业提供融资支持,进而服务整体的中国经济,成为经济腾飞的引擎。

而在中国当前产业转型升级进程中,产业互联网可以说是当前经济平稳健康发展的一剂良药。在最近最高层会议中也明确指出完善发展服务业体制机制,发展产业互联网平台,破除跨地区经营行政壁垒,推进生产性服务业融合发展。同时,“发展产业互联网平台"已被写进《中共中央关于进一步全面深化改革 推进中国式现代化的决定》。

另外,从多地政府2024招商引资纷纷抢占产业互联网赛道,可见国家对这块的重视,在如此资本寒冬下,震坤行、建发致新、云汉芯城纷纷在国内外成功IPO过会和上市,也证明了国家真的是对产业互联网的支持与呵护。

数字经济时代,数字经济真正的蓝海在于数字化平台与生产场景结合,对传统产业进行赋能升级,形成产业互联网。根据测算,仅仅在航空、电力、医疗保健、铁路、油气这五个领域引入数字化支持,建设产业互联网,假设只提高1%的效益,平均每年就能产生200亿美元,是一片巨大的蓝海。中国的传统产业规模巨大,因此发展产业互联网的价值空间也非常巨大。

对比中美互联网行业,美国产业互联网公司占据美股科技公司前20名的半壁江山,相比之下,中国的GDP约为美国的70%,但美国产业互联网科技股市值为中国的30倍,中国尚无领先的产业互联网巨头企业。可以说,产业互联网具备更加广阔的发展空间。

回到国联股份,对于这产业互联网赛道的龙头企业,常年位列B2B赛道的第二位(仅次于阿里巴巴),同时多次获得国内多地政府来访,甚至多次出海与乌兹别克斯坦、巴基斯坦、阿联酋、沙特等国家地区建立战略合作关系,其本身的zz意义和对中国经济的价值已经超越了纯粹的资本市场范畴,想清楚这点,结合国联业务真实性,我觉得国联退市概率几乎为零。

极限估值假设下,国联股份的合理价值几何

正是基于对国联不会退市的判断,才有估值分析的意义。目前并未有监管层对国联处罚的信息出来,讨论的核心点在于对国联是否会被ST,我个人比较倾向于球友有效增长的结论,即不会,有兴趣的朋友可以直接去翻他的帖子,非常专业;但所有监管处罚决定的作出虽然底层逻辑是基于公开法律法规,事实上对于国联无实物转移“瞬间控制权交易”的认定,立信已经出具了最专业的意见,但到实操层面还是有定夺者人为的因素在其中。

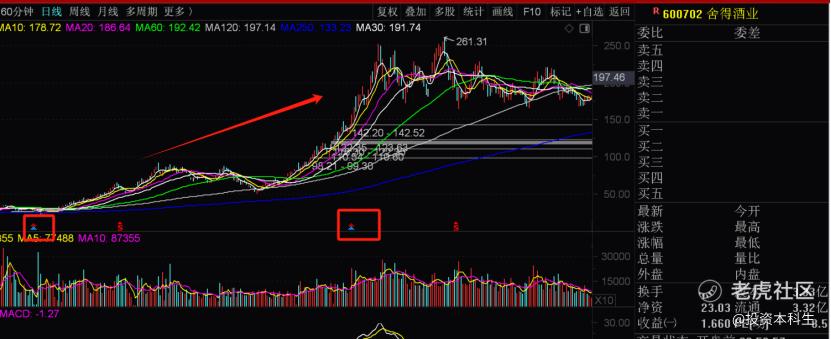

即便遇到最坏的情形被st,基于强大的盈利能力和未来良好的发展势头和空间,国联还是有一定估值支撑在其中,在过往的案例中有舍得酒业因控股股东资金占用事件被st后屡创新高的案例;因此戴帽并未意味着对公司有毁灭性打击,对其商业信用本身影响并不大,要具体案例具体分析。

具体到国联来说,企业的价值中枢还是要基于业务本身,个人认为其估值下限也不应低于供应链企业的平均估值。

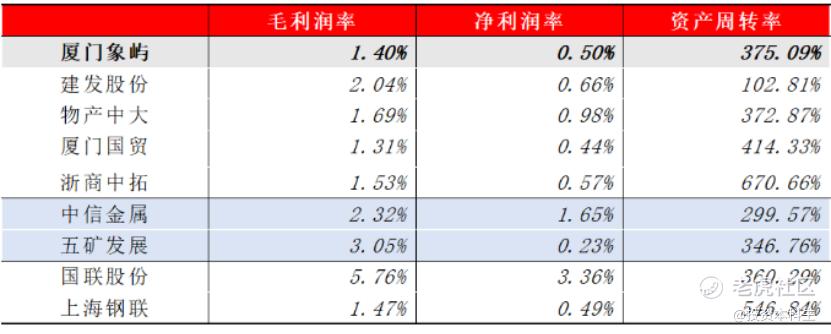

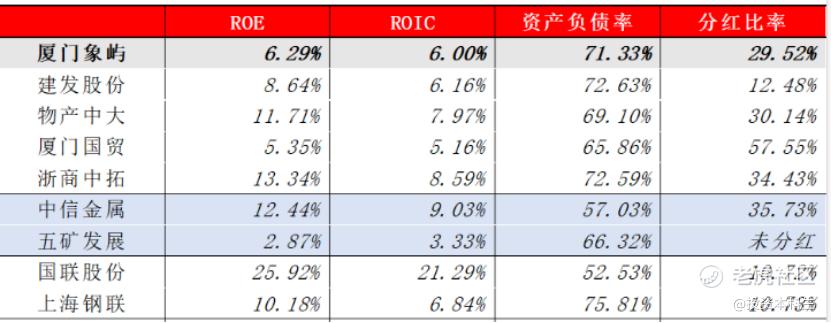

一般说来,大宗供应链参与者一般分为三类:第一类是资源型企业,也就是那些家里有矿的,日本的七大商社、嘉能可就是典型的代表,中国铝业、五矿集团、中信金属和洛阳钼业也属于这种类型;第二类是贸易商,居于上游矿产资源与下游客户之间,象屿等CR5都是这种类型的代表;第三类是平台型(产业互联网)企业,这类企业重在商业模式创新,代表性的是国联股份、上海钢联等。

在资本市场的估值逻辑中,模式创新类估值显然要高于大宗贸易商,因为本质上商业模式的优劣对于资本市场定价是有显著差异的,显然好的商业模式能够带来更高的毛利及ROE水平,未来的盈利能力和确定性也更强。

因此,对比国联这种常年roe超20%,毛利率冠绝同行的“异类”来说,理应享受更高的估值水平。

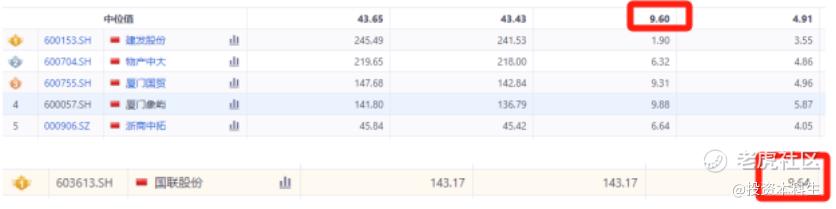

目前国联pettm水平(9.64倍)已经和大宗贸易商板块估值(9.6倍)相当,与CR5平均pe水平(6.8倍)(极限估值,曾经14.59的价格和CR5平均估值相当)相差不大,这块区域有极强的估值支撑。

结语:当前区域的国联股份具备较高的安全垫,相信社保基金和侯杰的加仓并非无的放矢,我们小散目前能做的无非是想到最坏的情况,再结合自己的承受能力调整仓位,相信大家心里都有一杆秤,不会网上只言片语被带节奏。心中有光,脚下有路,以梦为马,不负韶华,相信一切都是最好的安排。

精彩评论