本文摘自巴菲特致股东的信1994。

我们定期报告每股账面价值,这是一个很容易计算的数字,但作用有限。同样,我们也会定期告诉大家,重要的是内在价值,这是一个不可能精确定位但却必须估算的数字。

例如,1964 年,我们可以肯定地说,伯克希尔公司的每股账面价值为 19.46 美元。然而,这个数字大大高估了股票的内在价值,因为公司的所有资源都被束缚在了利润微薄的纺织品业务上。 我们的纺织品资产既没有持续经营价值,也没有与其账面价值相当的清算价值。因此,在 1964 年,任何询问伯克希尔公司资产负债表是否稳健的人,都可能会得到一位声名狼藉的好莱坞大亨曾经给出的答案:"别担心,负债很稳健"。

如今,伯克希尔的情况发生了逆转:我们控制的许多企业的价值远远高于其账面价值。 (那些我们不控制的企业,如可口可乐或吉列,则以当前市值入账)。不过,我们仍然会提供账面价值数据,因为它们可以作为伯克希尔内在价值的粗略跟踪衡量标准,尽管被严重低估了。事实上,去年这两个指标的变化是一致的:账面价值增长了 13.9%,这也是内在价值的大致增长。

我们将内在价值定义为一家企业在其剩余生命周期内可以提取的现金的贴现值。 任何人在计算内在价值时,都会得出一个非常主观的数字,而且这个数字会随着对未来现金流的估计修正和利率的变动而变化。尽管模糊不清,但内在价值却是至关重要的,也是评估投资和企业相对吸引力的唯一合理方法。

为了了解历史投入(账面价值)和未来产出(内在价值)是如何背离的,让我们来看看另一种形式的投资--大学教育。 将教育成本视为其 "账面价值"。如果要准确计算,该成本应包括学生因选择大学而不是工作而放弃的收入。

在本练习中,我们将忽略教育的重要非经济效益,而严格关注其经济价值。 首先,我们必须估算出毕业生在其一生中所能获得的收入,然后从这一数字中减去如果他没有接受教育所能获得的收入。这样我们就得到了一个超额收入数字,然后必须按适当的利率将其折算到毕业日。美元结果等于教育的内在经济价值。

有些毕业生会发现,他们所受教育的账面价值超过了其内在价值,这意味着为教育付费的人并没有物有所值。 在另一些情况下,教育的内在价值会远远超过其账面价值,这一结果证明资本的配置是明智的。在所有情况下,显而易见的是,账面价值作为内在价值的指标毫无意义。

现在,让我们少一点学术性,以斯考特-费策尔(Scott Fetzer)为例,看看伯克希尔公司自己的经验。这个例子不仅能说明账面价值和内在价值之间的关系是如何变化的,还能为我们上一堂会计课,我知道你们一直在翘首以盼。当然,我在这里选择谈论的是一项已成为大赢家的收购。

1986 年初,伯克希尔收购了斯科特-费策公司。当时,该公司由 22 家企业组成,而今天,我们拥有完全相同的阵容--没有新增,也没有处置。斯科特-费策公司的主要业务是世界图书公司、科比公司和坎贝尔-豪斯菲尔德公司,但许多其他部门也对盈利做出了重要贡献。

我们为 Scott Fetzer 支付了 3.152 亿美元,当时它的账面价值为 1.726 亿美元。我们支付的 1.426 亿美元溢价表明,我们认为该公司的内在价值接近其账面价值的两倍。

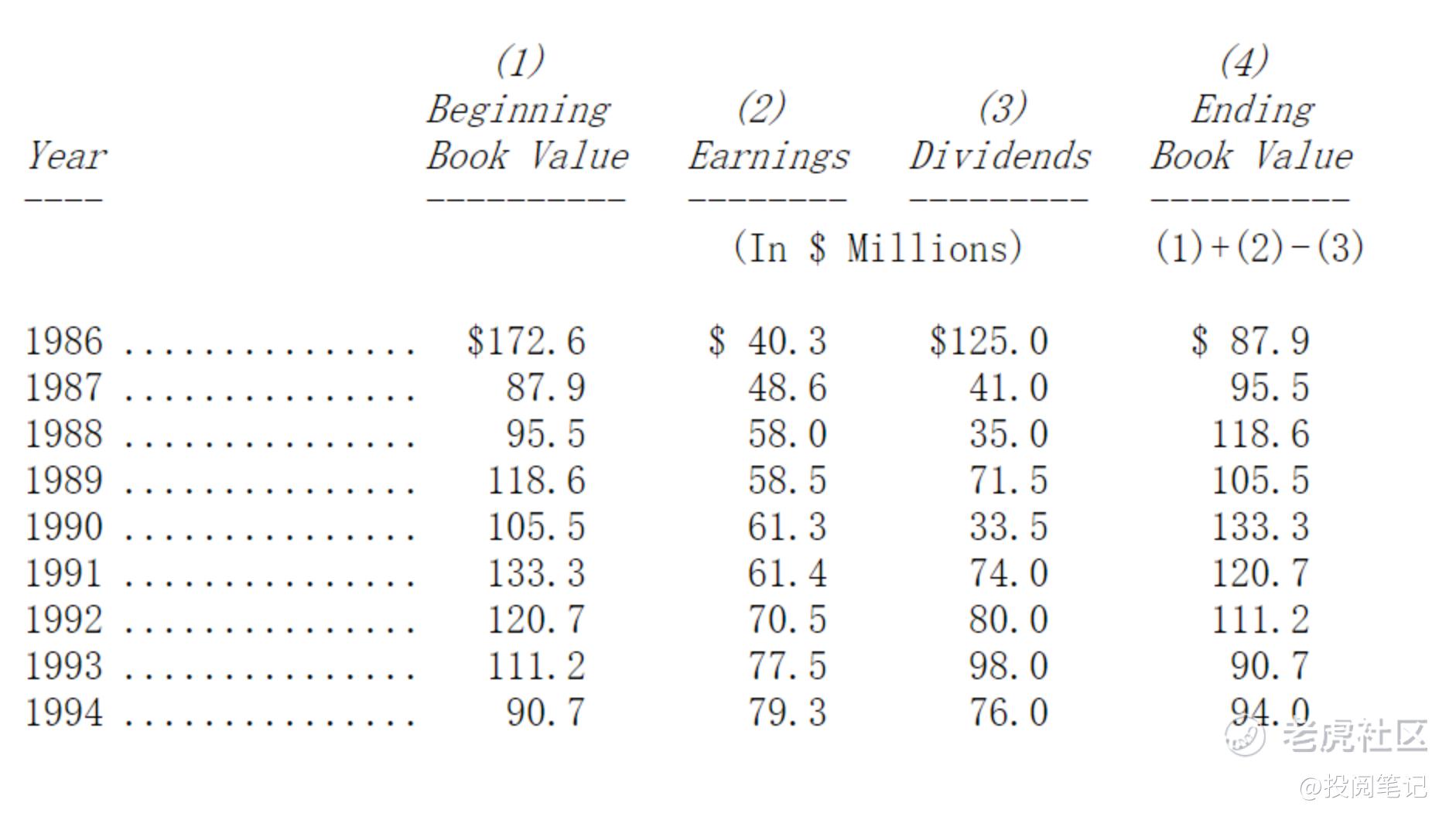

在下表中,我们追溯了斯科特-费策公司自我们收购以来的账面价值及其收益和股息。

由于在我们进行交易时,斯科特-费策公司拥有超额现金,因此,尽管它的收益只有 4030 万美元,但它在 1986 年却向伯克希尔公司支付了 1.25 亿美元的股息。值得一提的是,我们并没有在斯科特-费策公司的资产负债表中引入杠杆效应。事实上,该公司已经从我们收购时的少量债务变成了几乎没有债务(除了其财务子公司使用的债务)。同样,我们也没有卖掉厂房再租回来,也没有出售应收账款等。在我们拥有公司的这些年里,斯科特-费策公司一直是一家资金保守、流动性强的企业。

如您所见,自我们收购以来,斯科特-费策公司的盈利一直在稳步增长,但账面价值却没有相应增长。 因此,在我们收购时还很出色的股本回报率,现在已经变得非常出色了。将斯科特-费策公司的业绩与《财富》世界 500 强公司的业绩进行比较,就能说明它有多么非凡。

如果斯科特-费策公司在 1993 年的 500 强榜单上(可供查阅的最新榜单),其股本回报率将排名第四。但这还远远不是全部。股本回报率排名前三的公司分别是 Insilco、LTV 和 Gaylord Container,它们都是在 1993 年破产的公司,除了在破产程序中获得债务豁免时实现的盈利外,当年都没有实现有意义的盈利。撇开这些非经营性的意外之财不说,斯科特-费策公司的股本回报率在《财富》500 强中本可排在第一位,远远超过第二位。事实上,斯科特-费策的股本回报率是排名第十的公司的两倍。

你可能会认为,斯科特-费策公司的成功只能用盈利的周期性高峰、垄断地位或杠杆效应来解释。 但这些情况都不适用。相反,公司的成功源于首席执行官拉尔夫-谢伊(Ralph Schey)的管理才能,关于他的更多信息,我稍后会告诉你。

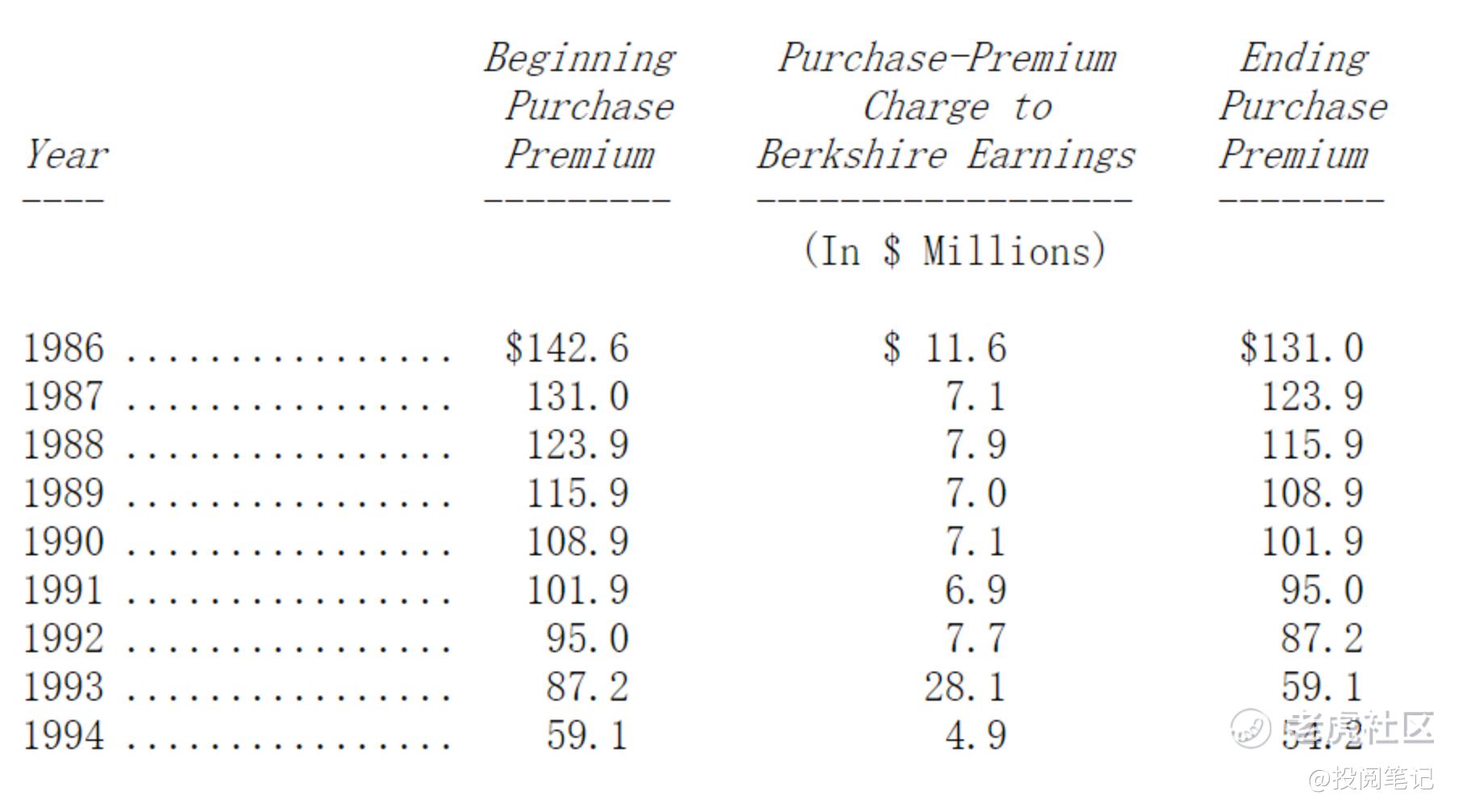

不过,首先要上的是会计课:当我们以高于账面价值 1.426 亿美元的溢价收购斯科特-费策时,这个数字必须记入伯克希尔的资产负债表。我就不多说了,直奔主题: 溢价最初入账后,几乎在所有情况下都必须随着时间的推移通过年度费用注销,这些费用在收购公司的收益表中显示为成本。

下表首先显示了伯克希尔为逐步冲销 Scott Fetzer 收购溢价而支付的年度费用,其次显示了我们账面上剩余的溢价。这些费用对现金或我们缴纳的税款没有影响,在我们看来也不是经济成本(尽管许多会计师不同意我们的观点)。它们只是我们减少斯科特-费策公司在账面上的账面价值的一种方式,以便最终使这一数字与斯科特-费策公司在其业务中实际使用的净资产相匹配。

请注意,到 1994 年底,溢价已降至 5420 万美元。将这一数字与斯科特-费策公司年终 9,400 万美元的账面价值相加,总额为 1.482 亿美元,这就是斯科特-费策公司目前在伯克希尔公司账簿上的账面价值。这一数额还不到我们收购该公司时账面价值的一半。然而,斯科特-费策公司现在的收益大约是当时的两倍。显然,该公司的内在价值一直在增长,尽管我们也一直通过收取收购溢价来降低其账面价值,从而减少了伯克希尔公司的收益和净资产。

斯科特-费策的内在价值与其在伯克希尔账簿上的账面价值之间现在存在巨大差异。 正如我之前提到的--但我很高兴再次提到--这种令人满意的错配要归功于拉尔夫-谢伊,他是一位专注、聪明、高品位的经理人。

拉尔夫成功的原因并不复杂。 本-格雷厄姆(Ben Graham)在 45 年前教导我,在投资中不一定要做非凡的事情才能获得非凡的结果。 在后来的生活中,我惊奇地发现这句话在企业管理中同样适用。管理者要做的是处理好基本事务,不要偏离方向。这正是拉尔夫的公式。他确立了正确的目标,并且从未忘记自己的初衷。就个人而言,与拉尔夫共事非常愉快。他对问题直言不讳,自信而不自负。

他还很有经验。 虽然我不知道拉尔夫的年龄,但我知道他和我们的许多经理一样,都超过了 65 岁。在伯克希尔,我们看重的是业绩,而不是日历。查理和我,分别是 71 岁和 64 岁,现在都把乔治-福尔曼的照片放在办公桌上。我们对强制退休年龄的蔑视与日俱增。

免责声明:以上内容仅作为阅读记录,不构成任何投资建议。

精彩评论