昨夜,芯片股都炸了。

先是欧洲光刻机巨头 $阿斯麦(ASML)$ 的股价大跌10%,然后美股这边 $英伟达(NVDA)$ 也大跌6%,$美国超微公司(AMD)$ 更是跌了10%。芯片股的大跌也拖累纳斯达克指数大跌2.7%,创下2022 年 12 月以来的最大单日跌幅。

美股后市会如何?

在上半年,美股的科技七巨头推动了市场走高,而他们自身的估值也水涨船高,如今他们纷纷回调,美股能否在失去他们的推动力下继续走高?

高盛集团的策略师Scott Rubner表示,不会在此时抄底美股,美股回调只是刚刚开始,标普500指数今后还会下跌。因为据1928年以来的数据统计,7 月17日的行情变化意味着股指的回报将出现转折,尤其是接下来的8 月通常是被动管理基金和共同基金资金流出最严重的月份。

而BTIG 的分析师Jonathan Krinsky也表达了相似的观点,认为美股正接近典型的牛市尾声,从调查和交易指标来看,目前市场情绪仍然十分高涨。

Krinsky补充称:“虽然从大型科技股转向周期性股票和小盘股的风格切换令人鼓舞,但在如此短的时间内出现这种转变似乎有些牵强。即便这次风格切换能持续更久,但在美股进一步深度回调之前,新的领头羊可能不会出现。”

假如美股继续下跌,该用什么期权策略进行做空?针对当前的市场行情,继续直接做空股票,可能会存在一定风险,投资者当下可以使用风险有限的做空策略,如熊市看涨价差(Bear Call Spread)策略。

什么是熊市看涨价差策略?

熊市看涨价差是期权交易者预计标的资产价格将在未来一段时间内下跌,交易者希望做空标的,并希望限制交易在一定风险范围内的一种期权策略。

具体而言熊市看涨价差是通过以特定的执行价格购买看涨期权,同时以较低的执行价格出售相同数量的具有相同到期日的看涨期权来实现的。

做空英伟达具体案例

以做空英伟达为例,英伟达现价为119.6美元,假设投资者预期英伟达8月16日会下跌到100左右,投资者此时可以使用熊市价差策略来做空英伟达。

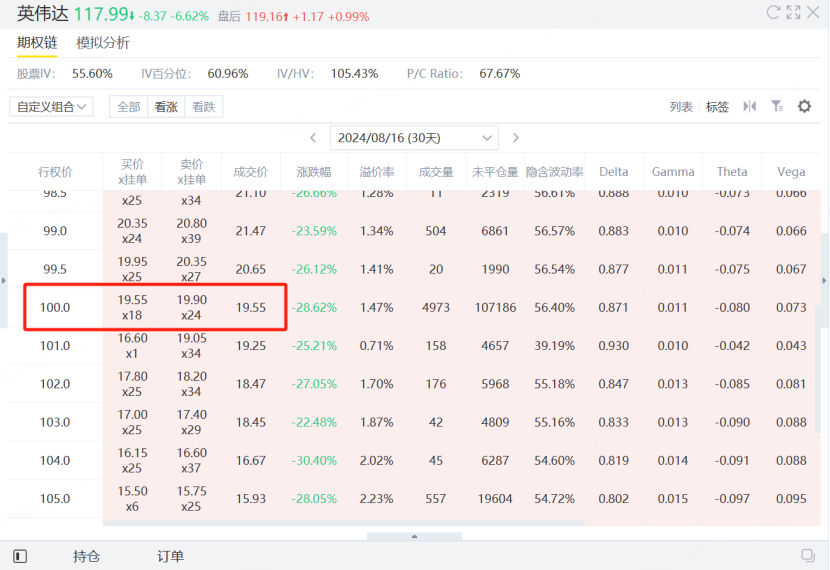

第一步:卖出8月16日到期,行权价为100的看涨期权。

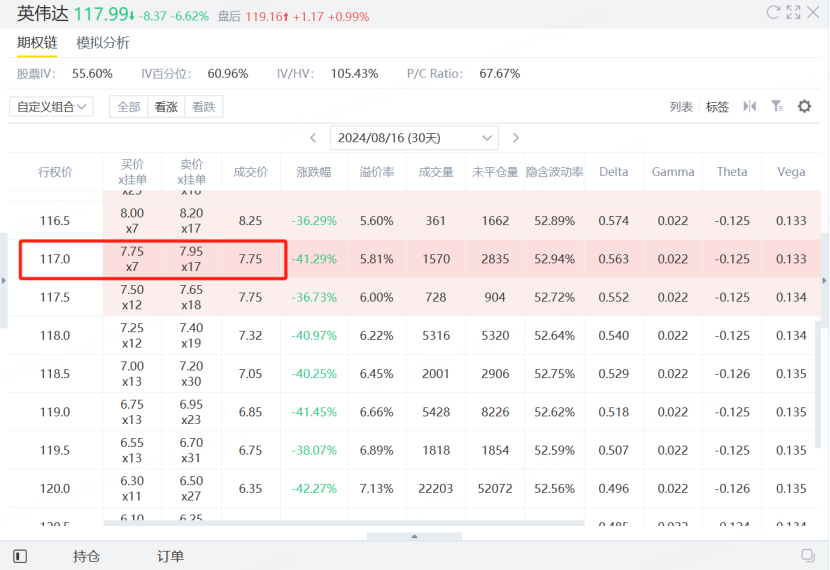

第二步:买入相同到期日,行权价为117的看涨期权。熊市价差建立完成。

策略建立完成后,期权到期之时,当英伟达股价低于空头看涨期权行使价时(低于100美元),策略实现最大利润1180美元。盈亏平衡点为111.8美元。

股价高于多头看涨期权行使价时(高于117美元),策略达到最大亏损,最大亏损为520美元。

在芯片股大跌之后,如果投资者对后续行情没有把握,并且继续看跌,可以采用熊市看涨价差策略。熊市看涨价差的主要优点是降低了做空交易的风险(以较高的行使价购买看涨期权有助于抵消以较低行使价卖出看涨期权的风险)。因为如果股票走高,理论上卖空股票具有无限的风险,使用熊市看涨价差做空的风险远低于直接做空股票。

精彩评论

味道好极了👏