11年前,年过七十的双汇集团董事长万隆,以71亿美元对价收购美国最大生猪生产商史密斯菲尔德,使其成为全球最大的猪肉食品公司,此次收购也成为当年中国企业在美最大规模收购案;

11年后,耄耋之年的万隆再次出手,分拆史密斯菲尔德重回美股怀抱,究竟意欲何为?

分拆海外子公司独立上市,“双汇系”第三家IPO

7月14日晚,全球最大的猪肉食品企业万洲国际(0288.HK)(原名:双汇国际,以下或称“双汇国际”)发布公告称,已于7月14日向联交所提交建议分拆申请。

申请涉及建议分拆在美国及墨西哥经营的史密斯菲尔德食品有限公司业务,在美国纽约证券交易所或纳斯达克证券市场独立上市,且分拆后史密斯菲尔德仍然是其子公司,且财务业绩并表。

来源:公司公告

万洲国际的主要附属公司,包含国内业务双汇发展(000895.SZ)和美国及墨西哥业务史密斯菲尔德。如若史密斯菲尔德成功分拆上市,将成为“双汇系”旗下第三个IPO。

消息发出后,7月15日,万洲国际一度涨超6%,随后涨幅收窄,当日微跌0.19%;截至7月16日收盘,股价涨超3%,报5.39港元/股,最新总市值691.55亿。

来源:捷利交易宝APP

71亿美元“蛇吞象”,当年规模最大赴美收购案

史密斯菲尔德食品有限公司原是全球最大的生猪生产商及猪肉供应商,1936年成立于美国弗吉尼亚州,曾在纽交所挂牌上市,曾用代码SFD.N。

11年前,也就是2013年,双汇国际为实现“走出去”战略,宣布以总价71亿美元收购史密斯菲尔德,至此后者退市成为双汇国际全资子公司。

双汇国际表示,这次收购不仅要实现“走出去”,也要以此引入史密斯菲尔德的高标准,改善“瘦肉精事件“导致的品牌负面影响。

根据协议条款,双汇国际将支付47亿美元现金,并承担史密斯菲尔德债务约24亿美元。按当时史密斯菲尔德股价计算,此番收购溢价31%,也成为当年中国企业在美最大规模的收购案。

更值得注意的是,2012年,双汇国际旗下双汇发展营收为397亿元人民币,折合人民币,仅为史密斯菲尔德当年营业收入(130.9亿美元)的不足50%,这次收购无疑是一个“蛇吞象”的操作。

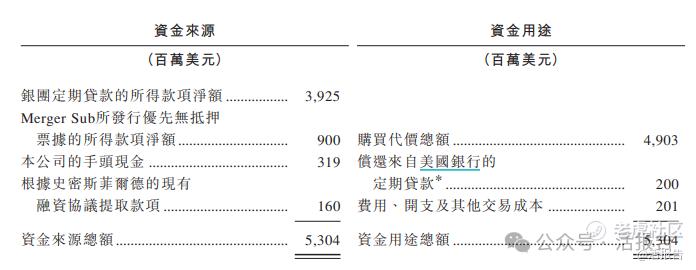

收购的资金来自哪里?双汇国际董事长万隆表示:“收购史密斯菲尔德的巨资将来自双汇国际自有资金和银团融资”。

来源:万洲国际招股书

紧接着,2014年,双汇国际改名万洲国际,在港交所上市,募集资金净额约152.8亿港元,部分用于偿还收购所欠贷款。

海外业务占比过半,下跌猪价引业绩承压

万洲国际国际业务占比较高。根据其2023年年报,公司国内业务营收占比33.3%,美国及墨西哥业务占比54%,其余收入来自欧洲业务。

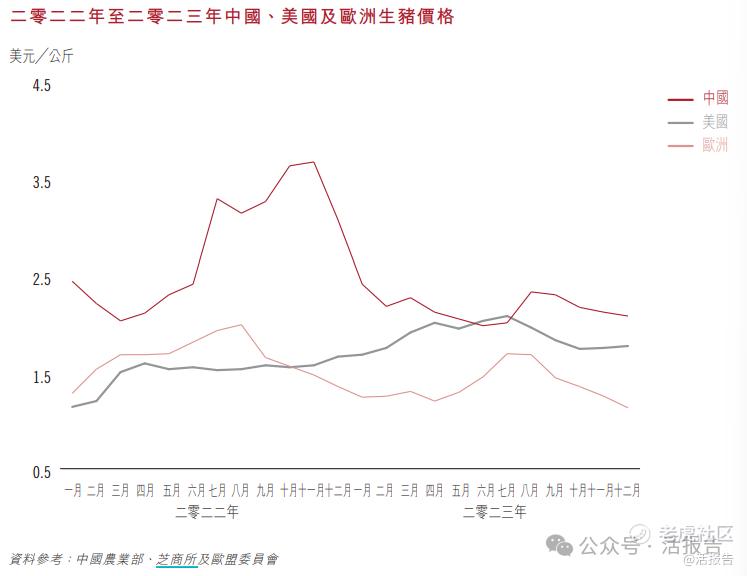

由于美国生猪养殖成本持续高企,生猪价格同比大幅下降,养猪业深度亏损。根据2023年年报,公司美国及墨西哥的猪肉业务亏损由2022年4300万美元扩大至2023年的6.24亿美元。

来源:万洲国际2023年年报

为了扭转困境,万洲国际进行了一系列“瘦身”改革措施,公司关闭了美国加利福尼亚州的加工设施,退出亚利桑那州及加利福尼亚州的若干生猪养殖业务,以及减少犹他州的母猪数量。

截至2024年Q1,美国猪肉业务的经营亏损较去年同期的2.18亿美元减少至6200万美元,有所改善。

建银国际发表报告认为,万洲国际的重组有利释放史密斯菲尔德的内在价值,其认为目前万洲国际的估值只基本反映双汇发展(000895.SZ)的经营,此次重组有利释放史密斯菲尔德的内在价值,有利万洲估值重估。

不仅如此,叠加生猪饲养产能的下降、饲养成本的降低等因素,万洲国际美国业务将会进一步改善,建银国际将公司美国业务第二季经营利润率由6.6%上调至7.6%。

(本文首发于活报告公众号,ID:livereport)

精彩评论