大家好,我是石头。

摩根大通于2024年7月12日率先公布了2024年第二季度的财报,拉开了在高利率时代的财报序幕。

这份财报尤为重要,算是为当前高利率高通胀时代进行了一个阐述,因此我们在阅读财报的时候会发现一个非常奇怪的现象,这个现象我认为不光会出现在银行股之中,可能未来也会影响到众多行业。

那就是银行财务中的营收越高,可能会引起股价下跌。银行的存款吸纳越多,也会引起下跌。这一点可能会对我们的认知产生歧义,逻辑上来说也不难理解,在高利率时代,储户存钱越多,天秤就越偏离市场,市场中的热钱就会变少。

完整摩根大通财报阅读地址:

https://www.sec.gov/Archives/edgar/data/19617/000001961724000446/a2q24erfexhibit991narrative.htm

财报阅读方法(逐步更新中):

和石头一起学投资(1):初识财务报表和暗语

和石头一起学投资(2):资产负债表

和石头一起赚大钱:初识利润表(1)

更多内容请关注公众号:石头的投资笔记

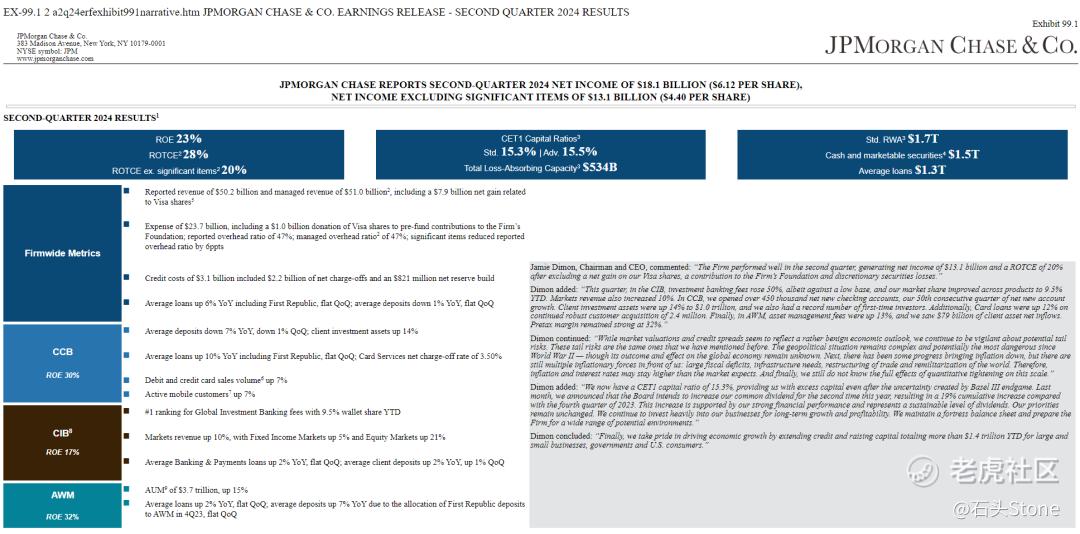

2024Q2 摩根大通财报重点

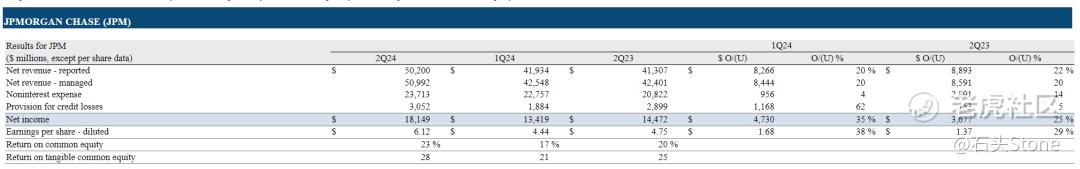

财报显示,摩根大通2024Q2营收509.9亿美元,超越市场预期的498.7亿美元;当季净息收入为227亿美元,增长4%,但略低于预期,每股收益4.40美元,超越市场预期的4.19美元,净利润为181亿美元,同比增长25%,优于分析师预期,创下历史新高。

当季,摩根大通获得了23亿美元的投行费用收入,比StreetAccount的预期高出约3亿美元,股票交易收入也超出预期,跃升至近30亿美元,显示华尔街交易活动有所回暖。

首席执行官杰米·戴蒙在财报中指出,他的公司对未来潜在的风险持谨慎态度,包括高于预期的通胀和利率,尽管股票和债券估值“反映了相当良性的经济前景”。

戴蒙表示:

“地缘政治形势仍然复杂,可能是二战以来最危险的,尽管其结果和对全球经济的影响仍然未知......在降低通胀方面已经取得了一些进展,但我们面前仍然存在多重通胀因素:巨额财政赤字、基础设施需求、贸易结构调整和世界重新军事化。”

重点数据分析

净利润:181亿美元,增长25%,其中包括79亿美元与Visa股票相关的净收益,以及向公司基金会捐赠的10亿美元Visa股票。

净收入:510亿美元,增长20%。净利息收入(NII)为229亿美元,增长4%。不包括市场2的NII为229亿美元,增长3%,受资产负债表组合和更高利率的影响,信用卡服务的更高循环余额以及第一共和国相关的额外一个月的净利息收入,在很大程度上被lob的存款保证金压缩和建行的存款余额减少所抵消。

非利息收入:281亿美元,增长37%。除去与Visa股票相关的79亿美元净收益,以及去年同期与First Republic相关的27亿美元廉价收购收益,非利息收入增长了14%,主要受投资银行费用、资产管理费用和CIB Markets非利息收入增加的推动。

本季度和上年同期包括投资证券净亏损。非利息支出:237亿美元,增长14%。除去向公司公司基金会(Foundation in Corporate)捐赠的10亿美元Visa股票,非利息支出增长了9%,主要原因是薪酬增加,包括与收入相关的薪酬增加和员工人数增长。

信贷损失拨备:31亿美元,反映了22亿美元的净冲销和8.21亿美元的净储备。净减记22亿美元,增加8.2亿美元,主要由信用卡服务推动。净储备包括6.09亿美元的消费业务,主要是信用卡服务,以及1.89亿美元的批发业务。去年的拨备为29亿美元,反映了15亿美元的净储备,主要与第一共和国有关,以及14亿美元的净冲销。

First Republic的收购于2023年5月1日完成,因此,与去年同期相比,本期包含了与First Republic相关的大约一个月的业绩。此外,与First Republic相关的某些非利息费用和存款从2023年第三季度开始在各个部门之间分配,导致某些项目的同比变化增加或减少。

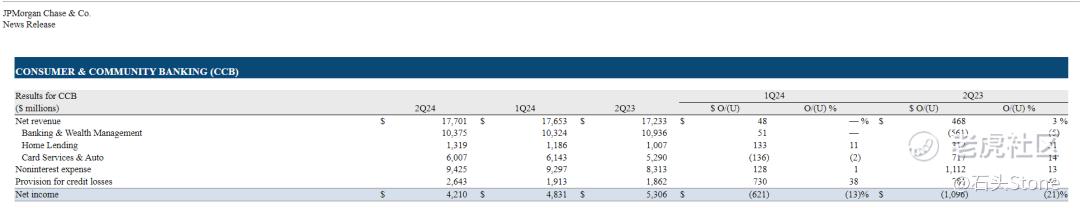

消费及社区银行业务

净利润:42亿美元,下降21%。

净收入:177亿美元,增长3%。

银行及财富管理净收入:104亿美元,下降5%,主要原因是存款余额减少和存款利润率压缩带来的净利息收入下降,但部分被摩根大通财富管理的资产管理费用上升所抵消。

房屋贷款净收入:13亿美元,增长31%,主要是由于净利息收入的增加,其中包括与上期相比增加了一个月的First republic相关净利息收入。信用卡服务和汽车净收入为60亿美元,增长14%,主要受信用卡服务的推动,反映了更高的循环余额带来的更高的净利息收入和更高的销量带来的更高的卡收入。

非利息支出:94亿美元,增长13%,这主要是由于从2023年第三季度开始,公司将与First republic相关的某些费用分配给建行,以及更高的薪酬(主要是针对顾问、银行家和技术员工),以及对技术和营销的持续投资。

信贷损失拨备:26亿美元,反映了21亿美元的净冲销和5.79亿美元的净准备金。净冲销额为21亿美元,增长8.13亿美元,主要是由信用卡服务推动的,因为新年份的季节和信贷正常化仍在继续。

净准备金的增加主要是在信用卡服务方面,主要是由贷款增长和某些宏观经济变量的更新驱动的。去年的拨备为19亿美元,反映了13亿美元的净冲销和6.11亿美元的净储备。

总结

摩根大通给出的季度财报整体没有太多问题,反而总体净收入出现上升,尤其是营业收入比预期的要多出90亿美元,如果按照平常市场来说,摩根大通的股价一定会被拉升,但是对于目前高通胀高利率来说,这个消息反而成为了利空,更多的人选择存钱到银行,而不是投资股市。

对于持有银行股票的投资者来说不需过于忧虑,银行股依旧有上涨机会。诚然在摩根大通公布2024Q2季度财报后,当天股价出现了下跌1.21%,收盘股价至204.94美元。财报利好但是股价下跌这个问题还出现在了花旗银行中。

根据2024Q2的财报,预估摩根大通Q3营业收入约为430-490亿美元之间,考虑到Q3可能会出现降息的可能,由当前每股收益6.12美元,降至Q3财报每股4美元。

持有银行股的投资者朋友,应该多关注近期是否有降息的情况。根据目前最新公布的CPI指数3%来看,未来有大概率CPI会回归至3%以下,一旦启动降息程序,市场一定会发生各种变数。

预估摩根大通的股价在2024Q3中,会在$194-220之间浮动,如果发生降息情况,股价浮动会±20%,在$152-260之间,产生很多种不可预测因素,请大家注意风向。

总之,摩根大通是值得价值投资的股票,如果有限制资金,可以考虑建仓或者逢低买入。

精彩评论

刚好走到支撑位,应该还是不错的