今日下跌4885,上涨426,全场成交额5831亿元,破了年内新低。

别说体验感了,观感都比较差。

刚开场感觉氛围还不错,尤其沪深300盘中有资金企图拉起来稳住大盘,奈何有心无力,拉起了有更多砸盘的,徒给别人做轿子,最后也放弃了。

没什么好说的了,最近市场表现太差,也没心思每天发文。

现在还没撤的,自然是能熬的,如果再跌跌,估计都熬不住了。

上证指数看似在护3000点,实际涨的都是那些浓眉大眼,中小盘再跌下去,估计老妈都不认识了。

看指数的跌幅就知道了。

在5月反弹到高点后,上证指数从3174点跌至2957点,跌幅只有6.8%,但中证1000指数却跌了15.6%,中证2000指数更是跌了19.8%。甚至中证500指数都跌了13.2%。

对于基民来说,指数的表现差异,直接影响基金的收益,尤其偏爱指数化投资的人,更是惨不忍睹。

现在的情况是,大家都在赌,赌这个市场还有底线,只要不过底线,还有机会。

总之,视野放宽一点,多关注下外围,我虽不建议此时追高美股,但也认为A股当下的机会并不多,如果把两者放到一起,哪个上涨概率大,当然是前者。

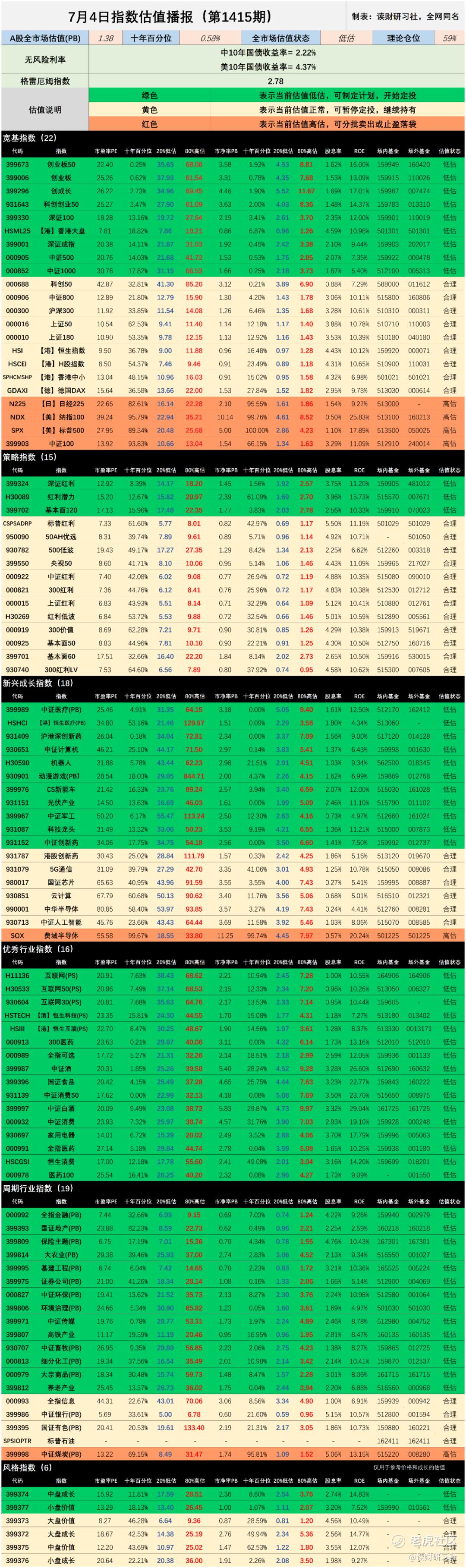

二. 7月4日指数估值播报(1415期)

表1:指数基金估值表

指标提示:

1. ROE=净利润/净资产*100%(PB/PE粗略计算);

2. 近十年百分位:当前市盈率或市净率在近十年数据中所处的位置;

3. -表示暂无或不适用数据;

4. 指数样本范围包含A股、港股、美股等宽基和行业指数;

5. 注意银行、地产、金融、证券、环保、大农业、基建参照PB估值;互联网参照PS估值;

6. 医疗、芯片、5G等统计周期短,十年百分位仅供参考。

估值说明:

1. 绿色代表低估,黄色代表合理,红色代表高估;

2. 理论上,绿色安全边际高,机会大,适合买;黄色空间小,适合持有;红色安全边际低,风险大,适合卖;

3.估值状态说明:低估(PE≤20%);合理(20<PE≤80%);高估(PE>80%)

4. 估值适合长期投资参考指标,短期忽略。

本指数估值为个人统计数据,可能存在误差,仅供参考,不构成对任何人的投资建议和依据。

三. 7月5日可转债

明日欧通转债可打新。

经过长达半年的空窗期,可转债逐渐摆上货架了,明日欧通转债可以打新了。

这是一家主营电力设备服务的企业,是国内领先的开关电源制造商,转债信用级别AA-,评级一般。

目前欧通转债转债价值88.19,溢价率13.4%,当前合理价值115~120元,肉不大,值得申购。

表2:可转债上市/打新监测表

精彩评论