过去一年(截至2024年5月31日),美股表现十分强劲,在短短的12个月时间内上涨了27.8%。考虑到美联储的基准利率依然处于高位(5.25%-5.5%),并且在短期内并没有降息的迹象,这个涨幅让很多股民大呼意外,完全没有料到。

然而也有不少人指出,过去一年美股的上涨有一个显著特点,即涨幅主要来自于市值最大的几家公司,也就是苹果、英伟达、微软、谷歌和亚马逊。截至2024年5月底,标普500指数中市值最大的10家公司的市值总和相当于指数总市值的35.4%,是过去30年的最高位。前25家公司的市值总和,和剩下的475家公司的市值总和一样,各占半壁江山。

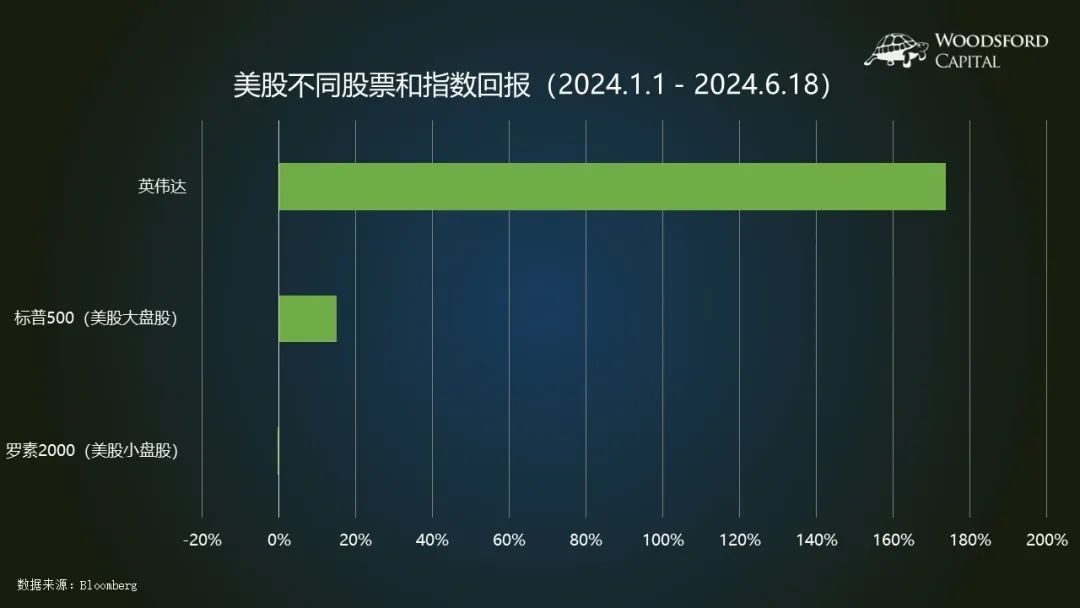

事实上,哪怕是在市值最大的10家公司里,其分化差距也是十分悬殊。这里一个不得不提的“现象级”股票就是英伟达。从今年年初算起,截至2024年6月18日,英伟达股票上涨173.8%,同期的标普500指数上涨15%,而衡量小盘股表现的罗素2000指数下跌0.1%。也就是说,美国的大市值股票涨幅远远高于小股票,而大市值股票中,英伟达的涨幅又遥遥领先其他大盘股。

这种情形导致美股中的大盘股估值远高于小盘股。比如截至5月底,标普500指数中市值最大的10%的股票,其市盈率中位数为21.9倍,而同期市值最小的10%的股票的市盈率中位数为15.3倍,比前者便宜了30%左右。

因此一些投资者不免产生以下的问题:是否可以考虑购买一些美股小盘股?目前来看,有哪些理由支持或反对购买小盘股?我们下面就来分析一下这个问题。

首先,购买小盘股的话,可以对冲大盘股票组合中的“英伟达”风险。英伟达是本轮“人工智能”投资主题引发的美股牛市的最大赢家。目前人工智能还处于和投资者的蜜月期,是众多投资者最为看好的热门赛道,但有经验的投资者一定明白,这样的蜜月期迟早会结束。到时候,热潮退却,英伟达和一众人工智能股票会从高位下调,甚至大跌,很可能是一地鸡毛。那个时候持有一些小盘股的话,应该会减轻投资组合的回撤。

基于过去一年多时间的上涨,目前的美股大盘股市值,高度集中在信息科技行业(Information Technology and Communication)。比如罗素1000指数(注:美股市值最大的1000家公司)中,信息科技行业的市值占比高达38%,其平均市盈率高达40倍左右。而同期罗素2000指数(注:美股市值排名1001-3000的公司)中的信息科技行业市值占比为20%左右,仅为罗素1000指数的一半左右。所以相对来说,小盘股的市值分布更加平均,不存在高度集中于信息科技行业的情况。

其次,小盘股和大盘股之间的估值鸿沟非常明显,已经接近历史上最悬殊的水平。截至2024年5月31日,罗素2000指数的平均预期市盈率(Forward PE)比罗素1000指数预期市盈率便宜了27%左右。这个估值鸿沟已经接近1990年以来的最大差距,仅次于1999年互联网泡沫破裂前夕的估值差。如果均值回归的规律依旧有效,那么我们有理由相信,大盘股和小盘股的估值差距迟早会缩小。

从历史上来看,当小盘股和大盘股的估值差距越来越大时,接下来的小盘股股价表现往往好于大盘股。比如学者的回归统计(Fang, 2024)显示,大盘股和小盘股的估值差距,和两者接下来10年的股价回报差距有显著的负相关关系。估值差距越大,那么后面10年的大盘股股价表现相对于小盘股来说就越差。

第三,历史统计显示,当美国经济进入央行降息周期时,小盘股的表现往往会优于大盘股。基于过去40年(1/1984-5/2024)的统计分析显示,小盘股和大盘股的股价回报差别,和央行的基准利率变化呈现出显著的负相关关系。也就是说,一旦美联储开始降息,那么很可能小盘股的表现会超过同期的大盘股股价回报。

第四,相对来说,小盘股对“逆全球化”的抵抗力更强。从1991年前苏联解体开始,全球经济逐步进入了“全球化”阶段,跨国资本、国际贸易和人才开始在全球各国之间流动。这个“全球化”现象最大的受益者之一,就是美股大盘股。然而在2016年特朗普成为美国总统后,“全球化”开始逆转,各国之间的贸易摩擦逐步升级,催生了越来越多的惩罚性关税。“逆全球化”中的重要一环是“美国第一(America First)”,该原则要求美国公司停止或者减少外包,将更多的产能搬回美国。这个趋势对于小盘股有更大的利好推动。举例来说,罗素1000指数(大盘股)中的美国公司,其营收大概有40%来自于美国以外的市场。而罗素2000指数(小盘股)中的美国公司,其来自于美国以外国际市场的营收仅占24%,远小于大盘股公司。因此如果“逆全球化”趋势得以持续,特别是如果特朗普在11月份胜选再次成为美国总统的话,小盘股可能会受到刺激而表现的比大盘股更好。

综上所述,在大盘股之外,投资者可能可以考虑配置一些小盘股。当然,以上分析只是指出,小盘股基本面相对于大盘股的诱人之处,但这些分析并不能告诉我们哪个时候这些基本面优势会转化成股价回报。也就是说,它无法帮助我们择时。作为一个理性的投资者,我们还是应该牢记多元分散的投资原则,不要把自己的投资过度集中于某几只股票,或者仅限于大盘股,而是要把鸡蛋分散在不同篮子里,大盘和小盘股双管齐下,并确保自己的投资组合包括股票、债券和房地产等不同的资产类型,这样才能有效应对难以预测的经济周期和央行政策变化,获得更好的风险调整后收益。

本文首发于FT中文网。

参考资料:

Daniel Fang, Concerned About Market Concentration and Lofty Valuations? Consider Small Caps, June 2024

精彩评论