9年前的初夏,有一篇辞职信火遍全网。

通篇只有10个字:

“世界那么大,我想去看看。”

这份任性,如同一颗石子,激起了无数困在日复一日生活中的“打工人”心中的涟漪。

任性背后,出走的底气是什么?

在股吧上,有网友猜测:“这位老师一定是买到了哪只大牛股,实现了财务自由。”

毕竟当年,比辞职信还要火的,是A股。

进入2015年之后,市场几乎每天都有上百只股票涨停。从1月初到5月底,短短5个月,创业板指数涨了170%。统计显示,当时全市场有1202只股票翻倍,约占总数的45.7%,10倍股就出现了4只!

有位网红经济学家8个月前高呼“5000点不是梦”,被嘲笑“大概是疯了”。但8个月后,指数神奇般地涨到了5000点,这位经济学家傲娇地说:

“我理性了,市场疯了。”

同时被疯抢的还有基金。

从4月底开始,公募基金频频出现“一日售罄”的异象。2015年5月份,一个月内成立了101只新基金,募集金额超过2900亿元,其中“百亿基”就有5只。

当中最受欢迎的,是偏股型基金,当然,如果基金名字中带有“新”、“回报”、“趋势”,销量也会更好。

安信稳健增值就是在这一年的5月25日成立的。但它的名字与风格,在当时的市场情绪下,略显得有些格格不入。

作为一只灵活配置型基金,它的业绩基准竟然是“一年定存+3%”。这是一个绝对收益的基准,对标这样的基准,意味着权益仓位不会太高。后来,基金近9年的运作也表明,基本上权益中枢都在20%以内。

这样的策略,在牛市当中并不讨喜,但面对股市的火爆,基金经理张翼飞看到的是另一片需求更大的旷野。

根据《中国银行业理财市场年度报告》,截至2014年年末,银行理财资金规模为15万亿;2015年7月份则突破了20万亿。

而在2014年年末,公募基金规模只有4万多亿,其中超过2万亿是货币基金,占比接近一半。(数据来源:Wind)

在当时那么大一轮牛市中,规模增长最快的并不是股票型基金,而是理财产品和货币基金!

张翼飞认为:

“对更广大的投资者来说,最重要的不是产品的收益率有多高,而是波动率有多低,在A股这样一个年化波动率显著高于年化收益率的市场,低回撤的绝对收益策略可能对持有人更有价值。”

此时市场中选择这一策略的产品并不多。但安信稳健增值已然踏上这条在当时看来“人迹罕至”的道路,并在之后9年的时间里,走出了一趟“风景迥异的旅程”。

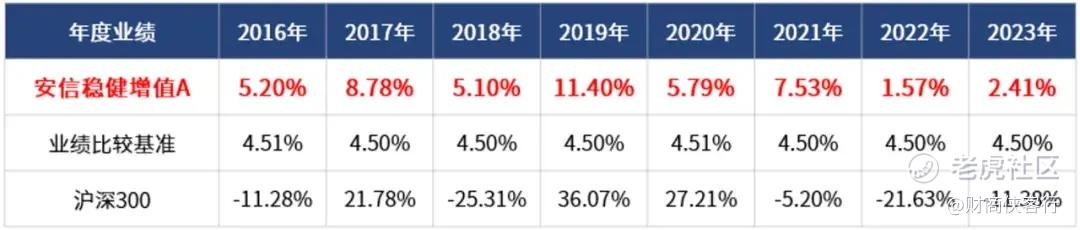

数据来源:基金定期报告、Wind,截至2023/12/31

统计显示,在2016年前成立的1072只混合型基金中,在2016年到2023年间,每个自然年度均实现正收益的基金有11只,其中由同一位基金经理管理的基金只有2只,其中一只就是安信稳健增值A。(数据来源:基金定期报告、Wind,截至2023/12/31)

连续9年正收益的基金是如何炼成的?

01 出发:不与兔子比速度,比什么?

在管理安信稳健增值之前,张翼飞已经是一位多资产的研究者和投资者。

进入投资圈之前,张翼飞做过很多年的财务工作,由于业务已经熟练到“闭着眼睛都知道怎么做”,带着挑战自我的心态,他加入一家港资券商从事股票研究。2012年进入安信基金,当时A股正处于熊市,股市缺乏机会,于是他又投入到固收的研究和投资当中。

多资产的投研经历,让张翼飞感觉到,自己其实可以做一些不一样的事情:

不仅仅是做标的的选择,而是通过混合资产投资,帮助持有人做好资产配置,让投资者拿得住,赚到钱。

这就是安信稳健增值出发的地方。

怎么做?

第一, 确定产品定位,债券增强。

2015年,公募基金还处于看收益排名买基金的时代,对含权类基金来说,大家都是奔跑的兔子,只有业绩跑在最前面的,才有机会赢得市场的关注。

当大家都在拼锐度的时候,张翼飞看到的却是居民对于银行理财、货币基金等稳健收益的巨大需求。

他的选择是,让安信稳健增值做一只跑得不那么快,但把每一步都走稳,续航能力更强的乌龟。

这只乌龟,不与兔子们比速度,比的是定力与耐力。

第二, 大道至简,大类资产配置分散风险。

A股本身就是一个波动较大的市场,如何控制好波动,让收益更稳定?

张翼飞认为,基金经理的大类资产配置能力至关重要。

大道至简,他的投资策略体系,是依据风险收益比与产品定位,精选纯债、转债、股票三大资产进行组合,实现以简驭繁。

其中,纯债部分作为主要仓位,承担组合的“安全垫”角色,不做信用下沉,以中短久期、高等级的债券为主,争取积累稳健的票息收益;

股票方面,根据安信稳健增值混合基金近一年的季报披露,平均股票占比为16.53%左右,以低估值、高股息的大盘蓝筹为主;

转债方面,以性价比作为配置转债的考量,结合期权定价精选标的,获取收益弹性。

图:安信稳健增值混合基金自成立以来大类资产配置变化

数据来源:Wind,截至2024.3.31

02 考验:真正的挑战才刚刚开始

然而,理想很丰满,现实很骨感。

安信稳健增值成立之后长达3年的时间里,绝对收益的策略想法都没能赢得市场。

虽然基金在2015年下半年以及2016年大幅波动的市场中,每个半年度都录得了正收益,但基金规模却一路缩水,到2018年年底的时候,合计规模从最早的50多亿缩水到只剩下不到6000万元。(数据来源:基金定期报告)

“回过头来看,实际上是我们做得太早了。”张翼飞说,虽然当时安信稳健增值做到了6%的历史年化收益,但对市场来说,有风险的6%比不过银行理财“无风险”的4%、5%。

庆幸的是,安信基金对于“长期正确的事”的包容,给予安信稳健增值充分的耐心和时间。

而张翼飞则认为,“基金经理和客户交流的最佳方式就是净值曲线”,这让他始终坚守产品设立的初心,未曾转移。

我若盛开,蝴蝶自来。

转折发生在2019年。

2018年资管新规落地,“无风险利率”这把悬在各类资产头上的剑终于掉了下来,银行理财“无风险”时代宣告结束,货币基金收益率也持续下滑,新一轮资产荒之下,公募基金迎来了“固收+”及股债混合策略的红利时代。

安信稳健增值用三年时间刻画的低波、稳健的净值曲线,瞬间进入了市场追捧的“画线派”行列。

短短一年的时间,安信稳健增值的基金规模就增长到了49.15亿元,在2022年年底更达到了195.02亿元。(数据来源:Wind)

但对张翼飞以及安信混合资产投资团队来说,真正的挑战才刚刚开始。

第一个挑战是:乌龟越来越多,甚至有的产品是乌龟的外壳、兔子的内核,在同类产品白热化的竞争中,是否要适当增加基金的弹性和锐度?

第二个挑战是:在赛道崛起的牛市背景下,是否要跟随趋势,参与泡沫的狂欢?

第三个挑战是:随着规模的增长,如何不断扩大策略的容量?

诺贝尔化学奖得主卡罗琳·贝尔托齐说过这样一句话:

“一个巨大的挑战很容易吓到你,但只要你每天都解决一些问题,时间推移,杂草清除,前路铺展。”

对张翼飞和安信混合资产投资团队来说,这些挑战一直都在,如何应对,答案藏在日复一日的研究和工作之中。

2017年,张翼飞三顾茅庐,找到了曾在券商做过行业研究、在私募担任过投研管理要职的老同学李君,力邀他加入安信混合资产投资团队。从2017年12月,李君开始和张翼飞共同管理安信稳健增值。

在这个过程中,安信混合资产投资团队逐渐把投资从一件个人化的事情,打造成一项团队工程。

比如,在股票投资中,张翼飞聚焦有资金容量的中大盘标的,李君则结合量化全市场选股,通过基本面分析寻找高性价比的成长标的。同时,在纯债、转债和多策略方面,都有专业化的力量,最终形成投资的合力。

这样打造出来产品策略,市场容量更大,也更容易捕捉到各类资产在不同市场风格下差异化的投资机会。

加强团队建设的同时,安信混合资产投资团队也在不断拓宽对各类资产的研究和应用。

以可转债为例,在2019年之前,安信稳健增值持有的可转债比例非常低,在张翼飞看来,早期可转债市场太小,价格太高,不是一个很好的投资品种。

但在转债市场大扩容之后,2019年上半年,张翼飞和他的团队发现,市场中很多可转债估值已经普遍下跌至纯债价值附近,于是在2019年二季度,安信稳健增值的转债仓位一下子加到了63.54%的历史高位,精准把握住了当时可转债市场的一波大行情。

过去几年,可转债市场经历了一轮大波动,安信混合资产投资团队对这个品种的研究和认知也在不断增加。

去年四季度以来,他们发现,可转债又迎来一次高性价比的投资机会,安信稳健增值开始大举加仓可转债,2024年一季报显示,基金可转债仓位已经达到66.04%。

但是,面对股票市场的风格变化,张翼飞和他的团队,却从来都不是“追风者”。

带着估值的尺子,在市场中不断寻找“高性价比”的资产,是安信混合资产投资团队坚持的“不变”的内核。

在张翼飞看来,预测一个资产会不会涨比较困难,但是判断一个资产贵不贵,对长期深耕投资的基金经理来说还是相对容易的。因此,不管市场怎么变,对张翼飞来说,只愿意花一块钱买价值一块钱以上的东西。

买“值”的东西,即便市场走弱,通常也会跌得比较少。

在2022年和2023年的权益熊市中,由于坚守“高性价比”的资产,安信稳健增值重仓的大多是低估值、高股息的个股,这也让成为了过去两年市场调整中少数录得正收益的混合型基金;

随着红利行情逐渐获得市场认可,今年以来安信稳健增值的基金净值更是多次创出新高,近两年获得了10.03%的累计收益;而同期沪深300跌幅达-9.45%,偏债混合基金指数上涨1.88%。(数据来源:Wind,截至2024/5/20)

这样的选股思路,也让张翼飞对股市中的泡沫敬而远之。

对于股市中的泡沫,巴菲特在2000年致股东信中有过这样一段话:

“南瓜车和老鼠们最后都会原形毕露,但他们却不愿错过这场盛大派对的每一刻,因此,这些得意忘形的人都打算留至午夜前的最后一秒钟才离开。问题是,会场中没有时钟。”

对张翼飞来说,“性价比”的选股指标就是自带的手表,在泡沫来临之前,他往往已经提前退出。

比如,安信稳健增值在2020年四季度就开始退出白酒和新能源的投资,从而精准躲开了2021年一季度抱团股的大幅回撤。

在组合管理中,张翼飞和李君则始终把回撤控制视为安信稳健增值的生命线。

张翼飞认为,把波动做低和把收益做高,都是对产品的增强,甚至控制回撤本身就是做高收益的一种方式。要做好基金的收益,更要做好基金持有人的收益。只有控制好回撤,才能把基金收益更好的转化为基金持有人的收益。

只要在投资中始终带着“控回撤”的这根弦,就不会在市场的恐吓和诱惑中失去初心。

在过去9年牛熊交替的市场中中,他们在牛市中抵御诱惑,放弃弹性和锐度的同时,也守住了回撤的底线;在市场大幅下跌的时候,也没有越跌越买,而是有节制地抄底,永远给投资留有余地。

03 结语:9年,它做成了名字里的样子

9年有多久呢?

9年,是3240天,是4665600分,是279936000秒。

9年的时间很长,如果那位辞职的老师选择环游世界,一个月去一个国家,9年大概可以走完108个国家和地区。

9年的时间也挺短,2015年Billboard的“榜一”,如今仍然是霉霉。

9年可以做成很多事。

9年前雷军还为了卖手机,跑到印度飚英语;但9年后,他竟真的造出了车。

9年也可以只做一件事。

9年前张翼飞想做一只真正让基民拿得住、赚到钱的基金;在之后2185个交易日里,安信混合资产投资团队“日拱一卒”,在市场的变化中不断打磨这个策略。

在最初的3年,无人问津的时刻,考验的是对策略的坚守;

在“固收+”及股债混合策略红利爆发的3年,抵御诱惑,不参与泡沫,考验的是对价值的忠诚;

在市场波动、规模扩大的3年,不断增强团队投研实力,寻找性价比更高资产,拓宽策略容量,考验的是成长的能力。

在时间的考验下,安信稳健增值刻画出了一条平稳向上的业绩曲线:

①长期回报优秀

历史业绩上,安信稳健增值A自2015年5月25日成立以来,累计回报达到76.30%。(数据来源:Wind,截至2024/5/20)

②历史正收益天数比例高

自2015年5月25日成立至今,历史任意一天买入安信稳健增值A并持有半年历史正收益天数比例就达95.59%,历史平均收益为2.98%。

③严控回撤

在成立以来历史年化6.50%的收益水平下,最大回撤仅4.30%,真正在市场的长期考验中,实现了稳健增值的特征。(数据来源:Wind,统计区间为2015/5/25-2024/5/20)

9年过去,安信稳健增值在时间的见证下,一步步做成了名字中的样子。

数据来源:基金定期报告、Wind,截至2024.5.20。安信稳健增值A自2015年度至2023年度的完整年度业绩/业绩比较基准增长率分别为:3.90%/2.92%(自生效)、5.20%/4.51%、8.78%/4.50%、5.10%/4.50%、11.40%/4.50%、5.79%/4.51%、7.53%/4.50%、1.57%/4.50%、2.41%/4.60%;基金成立日:2015-05-25;本基金历任基金经理为:张翼飞(20150525至今)、李君(20171226至今)。

“历史正收益天数比例”指的是2015-05-25至2024-4-30任意一天买入安信稳健增值A并持有半年获取区间正收益的比例;历史正收益天数比例及历史收益仅为过往业绩的展示,不代表未来收益表现的保证。

风险提示:“绝对收益”仅为基金的投资策略,不构成基金管理人对基金一定盈利的保证。市场有风险,投资须谨慎。

基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者在进行投资前请认真阅读《基金合同》、《招募说明书》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,根据自身风险承受能力购买基金,并独立承担投资风险。市场有风险,投资须谨慎。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

精彩评论