本周点评

大科技财报+FOMC,非农让本周的大盘继续上窜下跳,个股操作难度加大。

周二24Q1 ECI上涨1.2%,AMD,SMCI财报部分不及预期,美股美债双杀

周三AMZN财报超预期,FOMC 鲍威尔放鸽+6月缩表减少,美股巨幅先飙再跌,巨幅震荡。

周四苹果业绩超预期,同时市场受联储放鸽延续,美股大涨

周五非农,PMI均低于预期,降息预期增加。美股美债大涨

最终纳指100周涨0.97%,标普500周涨0.55%。美国10年美债收益率4.5%,本周下行16个BP。

展望和操作

大盘继续剧烈震荡,操作难度增加,把握主今年主旋律别被震下车

(1)分母端:鲍威尔放鸽 + 非农低于预期,使10Y收益率回到4.5附近,分母端压力降低

(2)分子端:大科技财报基本超预期。24Q1 77%的标普500成分股发布了财报,发布财报的公司盈利增长5%,分子端盈利增速符合预期

(3)估值:标普500 1Y PE 20.28,当前估值偏高。如果保持当前点位25年前瞻PE 18.49,属于正常水平

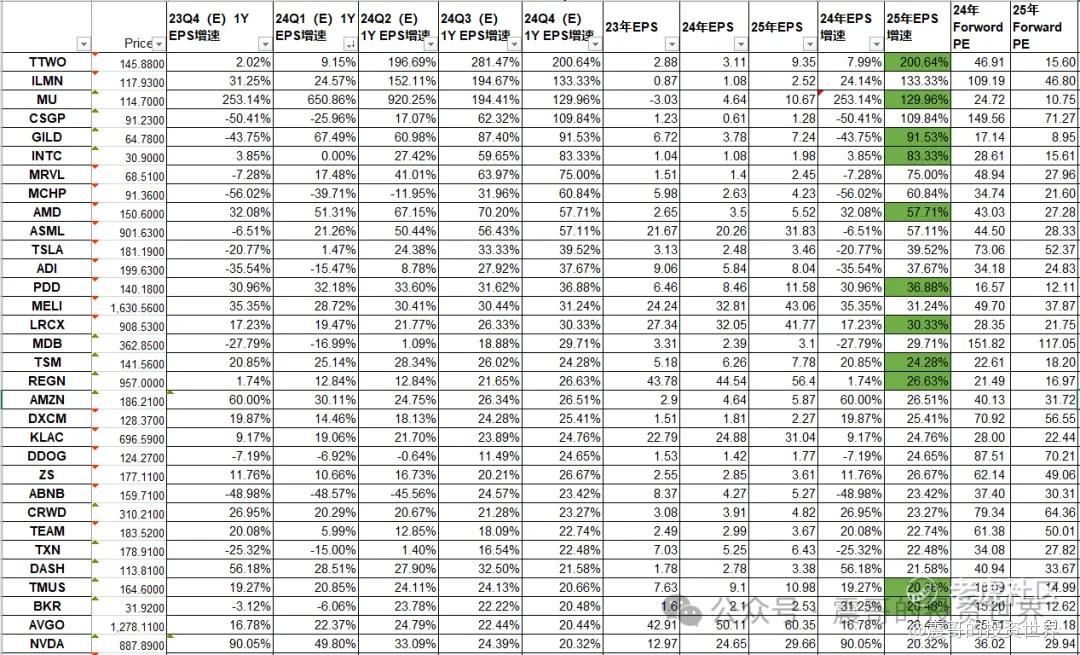

(4) 统计了纳值100所有成分25年盈利增长情况,EPS增速大于20%的列表见下文

--6巨头24年EPS增速(加权)38.8%,25年EPS增速(加权)16.7%

--全部纳值100 24年EPS增速(加权)19.8%,25年EPS增速(加权)18.6%

6巨头盈利正常化,非6巨头盈利将加速。和6巨头增速正常化时的策略-转向Beta收益 文章描述的趋势一致。坚定谨慎做个股回归指数Beta收益的想法

美股估值

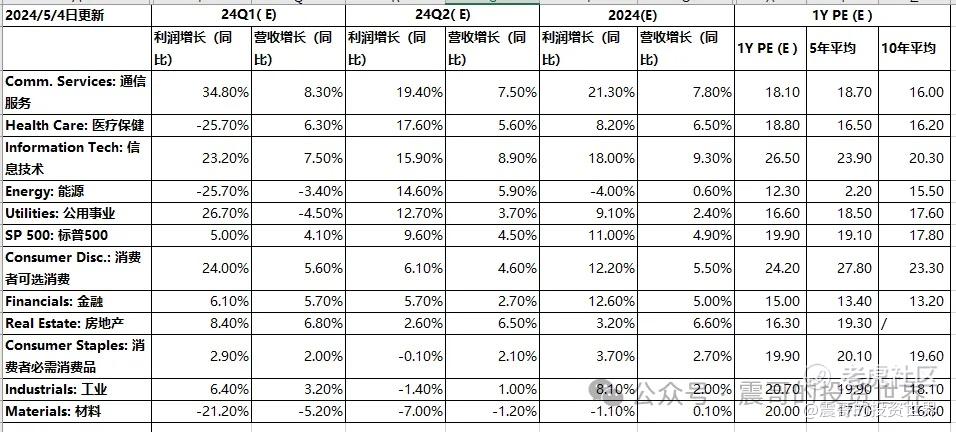

(1)标普500

--前瞻12个月 PE 20.28,高于5 年平均19.1和10 年平均⽔平 17.8

--24年Q1已经发布财报的公司 EPS增长5%

--24年EPS预期增长11%,25年EPS预期增长9.5%

(2)标普500分行业估值,增加24Q2,注意行业盈利趋势变化

(3)时间来到5月份1Y PE 将延伸到2025年,布局2025纳指100 25年前瞻EPS增速大于20%列表(实操请结合其他维度深入分析) :25年EPS20%以上总共32只,6巨头只有AMZN和NVDA,而AMZN和NVDA增速比24年也大幅下降。

6巨头25年EPS增速如下

市场环境

(1)GDP NOW:3.3%——2024 年 5 月 2 日

GDPNow 模型对 5 月 2 日 2024 年第二季度实际 GDP 增长率(经季节调整的年率)的估计为3.3%

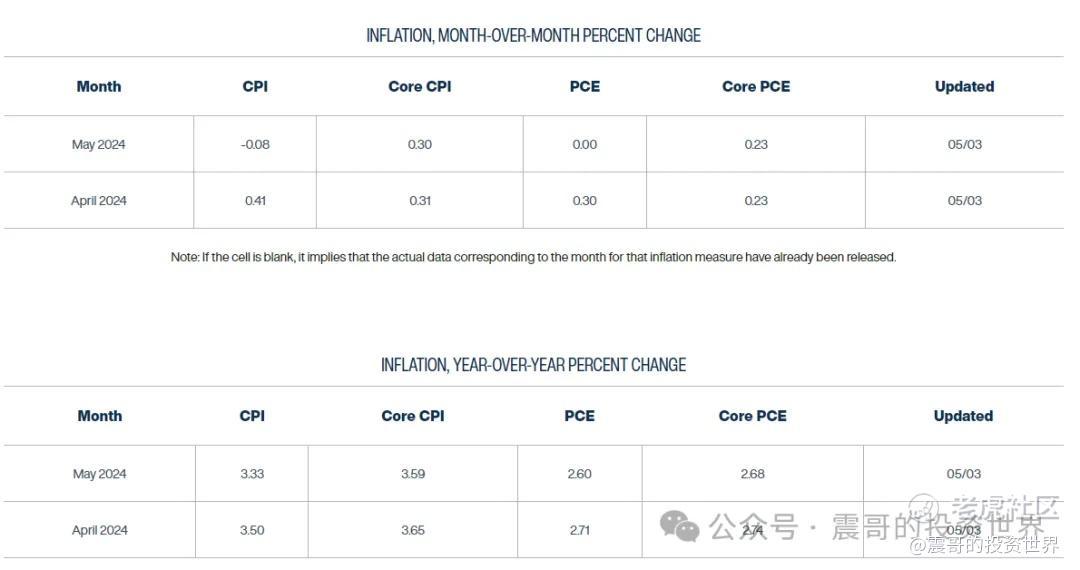

(2)通胀预测:

--4月PCE 2.71,核心PCE 2.74

--5月 PCE 2.6,核心PCE 2.68

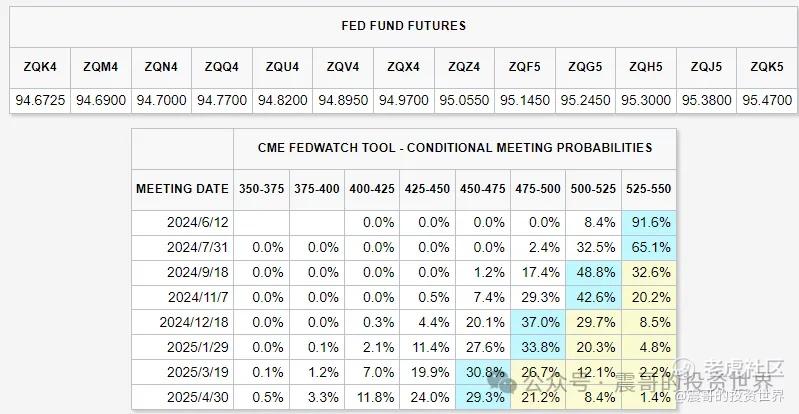

(3)降息预期:目前市场预期9月第一次降息,全年降息2次降息到4.95%

(4)市场情绪:CNN恐慌贪婪指数40(上周42),

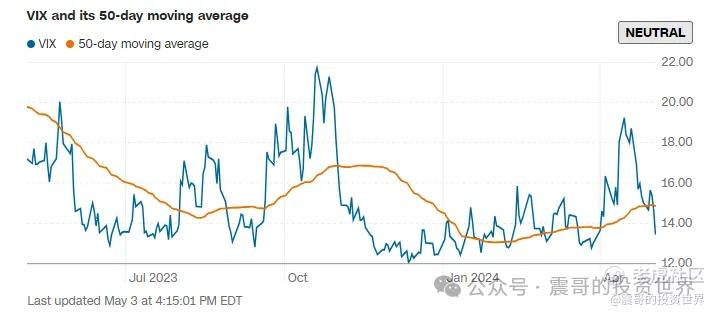

(5)vix 从上周14.86继续下降到13.49,市场情绪已经完全恢复

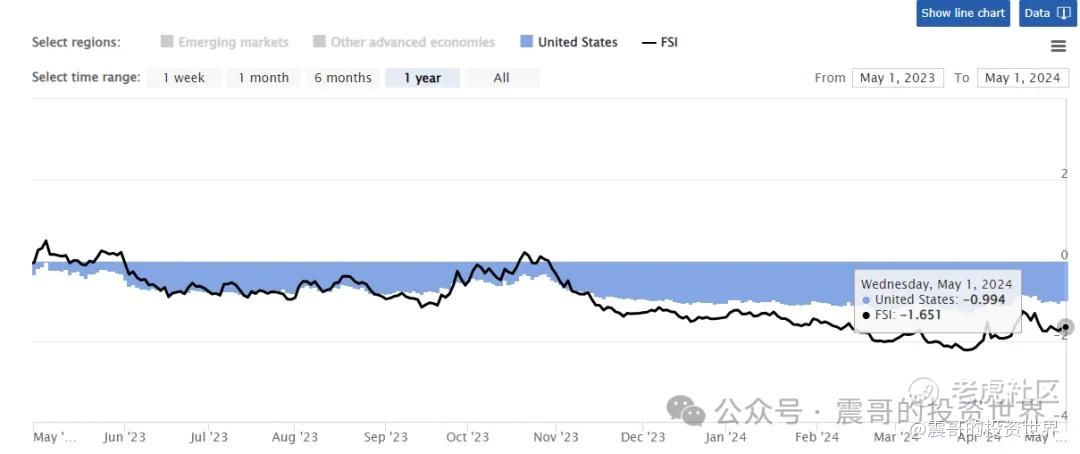

(6)美国金融压力指数:最新值-0.994 ,比上周-1.005略有紧缩

下周关注

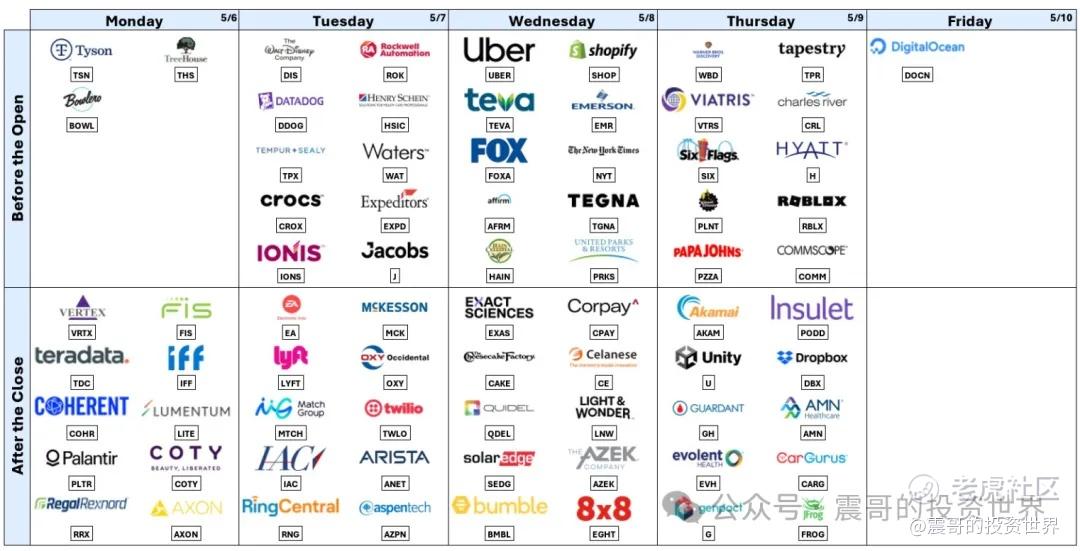

(1)24Q2财报继续

(2)美联储官员轮番出场

(3)周四美国10年国债拍卖

(4)加沙停火协议进展

风险提示:文中看法可能充满笔者个人偏见或错误。提及的任何个股或基金,不作为买入建议,请坚持独立思考。

精彩评论