今天给大家分析一个高风险高收益的成长型股票。如果看好它这个领域的未来,那么这是一个合适而且靠谱的投资对象。但此类还没有产生现金流的股票我一向的建议是小额投入,或纳入观察名单,all-in是不理智的。

$Joby Aviation, Inc.(JOBY)$ 是电动垂直起降飞机(eVTOL)的领导企业,公司还在烧钱阶段,没有收入。但在商业化方面取得了明显进展。

Joby已向美军交付了第一架eVTOL,今年就会投入使用。公司计划于2025年在美国开始商业运营,提供“空中出租车”服务(一位驾驶员+4位乘客,航行里程小于100英里,飞行时间半小时)。如果美国的计划被推迟的话,也很有可能首先在迪拜进行试运营。

市场空间巨大,投资者期盼已久

Joby早在2009年就着手研发eVTOL,这种电动飞机在飞行中无噪音,很适合在城市地区提供出租服务,短距离接驳。eVTOL的价值主张是帮助旅行者节省时间,减少城市的交通拥堵。

这确实有强烈的市场需求,大都市地区都希望能应用城市空中交通(或者说空中飞的)来缓解交通拥堵。

联合国预测,到2050年,世界人口的68%将居住在城市,高于2018年的55%。快速城市化让地面交通陷入经常性的拥堵甚至瘫痪。2021年摩根士丹利预计,萌芽中的城市空中交通(Urban Air Mobility)市场将在2040年增长到1万亿美元,2050年增长到9万亿美元。

如此巨大的市场空间,投资者对Joby长期没有盈利抱着极大的耐心。2022年科技股面临抛售的最艰难时刻,Joby也能够安然度过。

朋友圈实力强大

在空中出租车网络的商业化方面,Joby可以说是走在最前面的。有着雄厚的财务支持,包括美国国防部在内的一流合作伙伴。

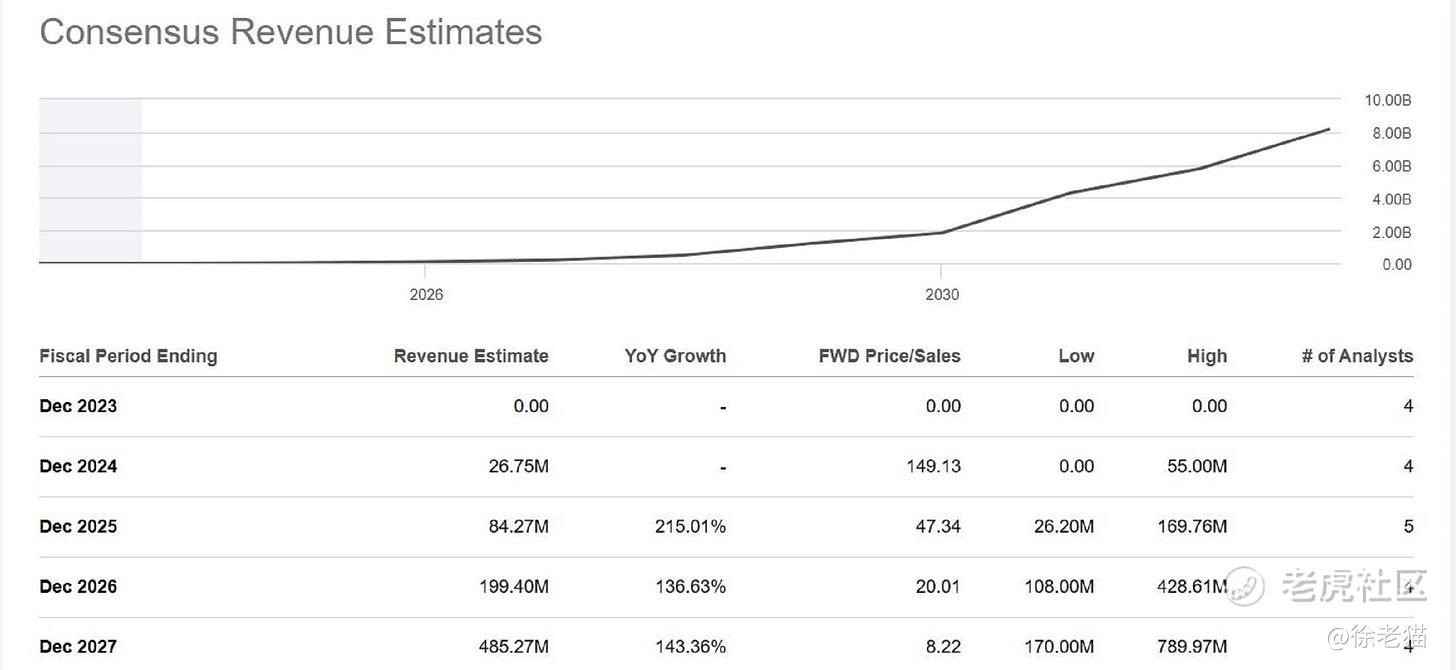

按计划Joby在俄亥俄州的第一家制造基地将于2025年投产,年产量500架eVTOL。假如一切顺利,2025年就会产生第一笔收入:8400万美元。当然一个重要前提是必须及时获得FAA联邦航空管理局的认证。

下面是分析师对公司的收入预测,当然这只是非常粗线条的预测,因为目前还很难准确了解这种服务的定价是否能匹配市场需求,中间会有各种不测因素导致结果不如理想。

Joby的一个优势是拥有强大的资产负债表,一段时期内可以应对收入增长方面的延误。公司拥有12亿美元左右的现金和短期投资,长期债务为零。每年消耗现金3.2172亿美元。按目前的现金消耗速度,Joby会在2027年初用尽资金。

不过越是接近商业化,越是需要在制造上投入更多资金,加快烧钱速度。因此现在反而已经进入到公司经营的严峻时刻。如果进展不顺则会陷入财务困境,或需要另行筹资,或被收购。

幸运的是,Joby有许多业界顶尖的合作伙伴,乐于看到它成功,愿意投入更多的资金来维持公司,直到它能够带来收入并产生正自由现金流。例如,韩国SK电信去年初对Joby进行了1亿美元的股权投资;著名投资人Baillie Gifford另外领投了一轮1.8亿美元的投资。下图是Joby的一些知名合作伙伴,许多同时也是投资人。

Joby现在并没有陷入财务困境,合作伙伴都在持续对其投资,显示出对这一业务前景的信心。

产品和应用场景

Joby是一家小公司,却有着优质产品、一流工程师队伍以及大量宝贵的knowhow。在技术上已远远走在竞争前列,这是一个独特的优势。比如波音也计划推出类似的飞机,但最早也要到2029年才有可能上市。

对大型汽车、国防或航空公司来说,Joby是有诱惑力而且容易下口的收购对象。比如飞机机身、电池、电动马达等专利,飞机的成本只有直升机的三分之一不到,具有高度安全性,科技内涵很足。

Joby的德国子公司H2FLY的氢燃料电池飞机也取得了巨大进展,去年底首次使用液氢飞行。Joby的目标是到2030年推出40座、航程1,400英里的氢动力商用飞机。

这类“城市飞的”最大的应用是城市接驳,不同机场之间,办公楼和机场,城市中心升降站到机场等,一般行驶里程不超过100英里。另外还有大量的军事用途。假如Joby的服务推出后,UBER上可以直接下单。

一般培训直升机驾驶员很困难,需要18-24个月才能拿到驾照。而操作这种eVTOL超级容易。

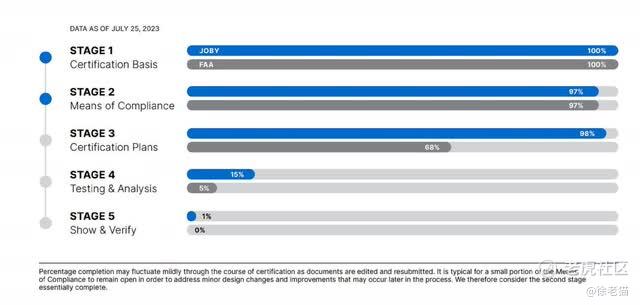

审批流程领先一步

Joby于2017年和2020年开始试飞全尺寸原型机,正在按步骤通过FAA漫长的审批流程,需要过整整五个阶段的审批。目前已接近完成第三阶段的审批,即向官方提交详细文件,证明其符合适用于飞行的安全法规。第四阶段是性能评估,飞机必须证明商业运营的可行性和安全性。 下面可见FAA繁琐的审批流程。

Joby有很多竞争对手,巨大的市场规模吸引了众多参与者。最著名的公司有Archer Aviation (ACHR),空客、现代等。然而在获得美国监管部门批准方面,Joby领先于大多数竞争对手。唯一能与Joby竞争的是Archer。这两家都进行了多年的飞行测试,在审批方面Archer还处在第二阶段,略晚一步。

Joby最有希望在2025年获得批准。来自公司的最新消息是说Joby很有可能率先在条件更宽松的迪拜进行试运营。

现在一个迹象是Joby从之前的低调和不求宣传,转为开始积极高调推广宣传了。从一个侧面反映了对获得批准以及开始商业运营的信心。

垂直整合的商业模式

Joby和Archer最显著的区别在于Archer只是一家eVTOL制造商。相比之下,Joby是一家垂直一体化公司,既制造eVTOL也提供空中出租车服务。

两种商业模式各有优缺点。Joby商业模式的可能优势是,垂直整合模式可以将开发和运营飞机的成本分摊给付费客户;可以创造规模经济,降低客户的付出,并为公司带来更高利润。此外垂直整合模式可以向常旅客提供订阅服务,从而产生经常性收入。但这种模式的负担是公司必须投入大量资金来开发着陆点、认证飞行员以及承担运营成本。

Archer商业模式的优势在于,可以避免设置着陆点和培训飞行员的所有复杂问题,专注于制造飞机。缺点是销售eVTOL是一次性销售,缺乏经常性收入。

无论如何,两家公司都是该行业的先行者,并且可以在竞争对手获得监管方批准之前,抢先在美国占领主要市场份额。

做空者云集

Joby是在2021年中通过SPAC上市的,股价此后大跌,去年才略恢复了一些。

正如很多没有现金流的公司一样,Joby股票聚集着大量的做空者。摩根大通去年7月中旬下调评级后,市场情绪转为负面。股价持续暴跌,做空者兴趣浓厚(下图)。做空者主要赌的是FAA批准和商业化运营都不会如公司所说的那么顺利。

去年10月,市场对这种电动飞机的可行性产生很多疑问,人们担心其中有一些重大安全隐患,而且飞行员培训和空中交通管制等障碍还没有消除。对安全的担心总是多一些的好,不过Joby针对上述问题应该已经有稳妥的解决方案,因为这些都属于显而易见的安全问题。

估值

由于公司尚处于产生收入的前夜,对公司价值的所有预测都基于无法确切估计的假设。

几年后能产生多少收入,取决于能否及时获得FAA批复、公众对空中出租车服务的实际需求有多大、以及为此类服务愿意支付的价格等,所有这些都是不可知的。

如今对Joby的投资纯粹是基于投机和情绪,基于对市场前景的想象。股价不出意外会剧烈波动。

但正如之前所谈到的,哪怕种种原因无法如期商业化,也会有多家大企业愿意买下它。因此下行风险似并不大。

判断成长型股票价值的最简便方法是市净率(P/B)。下图是Joby和Archer市净率比较。

我们设想一下,Joby的电动垂直升降飞机在未来2-3年内获得FAA批准,并且能够将空中出租车服务商业化,那么投资就会获得极高回报。

然而这些“如果”都有很大不确定性。本质上这还是只股票的投机性很强,一段时间内没有现金流会造成股价剧烈波动。厌恶风险的投资者应袖手旁观,心大的投资者不妨小试牛刀。或者将它拉入观察清单里,随时了解业务动向,待有更大把握时再下手。

声明:

本人非投资顾问,所提供信息仅供决策参考,不构成投资建议。

原始资料来自网上,由作者分析综合,不能保证准确性和完整性。

文中包含的预测/判断基于对市场状况的多项假设,无法保证实现预期结果。

精彩评论

哇!深度长文,学习学习,感谢博主分享!

Joby Aviation, Inc.(JOBY)是电动垂直起降飞机(eVTOL)的领导企业,公司还在烧钱阶段,没有收入。但在商业化方面取得了明显进展。