本周点评

本周是惊心动魄的一周:

地缘:以色列和伊朗相互报复;

宏观美国3月零售数据超预期;美联储官员包括鲍威尔淡化降息预期。

财报:半导体ASML财报低于预期,TSM财报略高于预期但怼了除AI和存储外其他半导体的指引。

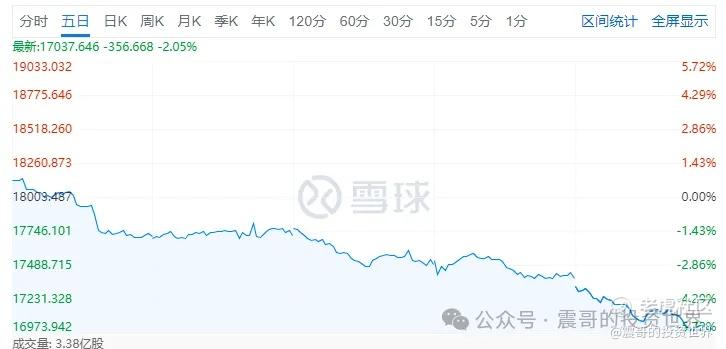

最终纳指100周跌5.36%,标普500周跌3.05%。美国10年美债收益率4.555%,本周上行4个BP。

纳指100周4连跌,最大回撤8.07%; 标普500周2连跌,最大回撤5.91%。

展望和操作

(1)分母端10Y继续上涨并持续高位,将给美股带来压力。

(2)分子端ASML财报不及预期,TSM财报指引传统半导体复苏不及预期,加上周五SMCI未公布预报业绩引发猜测。导致半导体大幅回调

(3)美众议院通过援乌,援以法案。俄乌,伊朗以色列地缘仍不太平

(4)标普500 1Y PE从最高20.9回落到上周五收盘19.73,终于回到了20以下

(5) 本周美股总仓位没变化,仍保持60%左右,但中间经历了多次加仓和减仓。目前持仓以:QQQ和SOXX为主,加上TSM,Meta,AMD个股,以及少量Sell Put和Leaps。基于传统半导体复苏不及预期,AI芯片获利过多需要调整的判断:后续将把部分个股和SOXX转换到QQQ或SPY,仓位仍保持在50-60%。

(6)下周密切关注周二盘后TXN财报,以及TSLA,Meta,Google,MSFT,INTC财报

其他判断见

当大盘调整来到5.89%(最新夜盘7.33%),是恐慌还是机会?

美股估值

(1)标普500

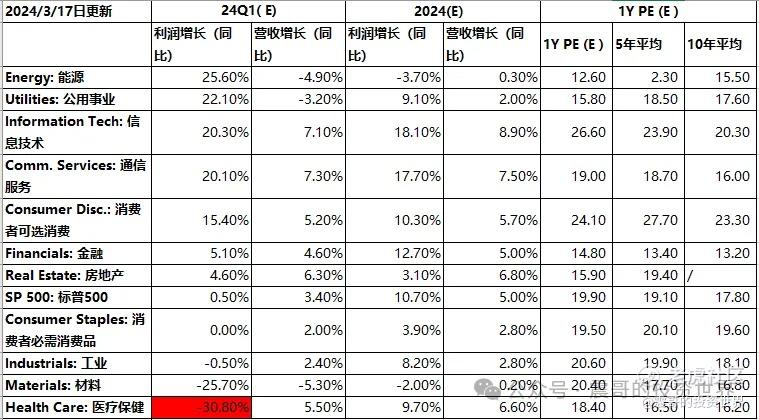

--前瞻12个月 PE 19.73,高于5 年平均19.1和10 年平均⽔平 17.7。

--24年Q1已经发布财报的公司 EPS增长0.5%. 笔者仍预期标普500 EPS增长5%以上

--24年EPS预期增长10.7%,25年EPS预期增长13.8%。按照这个预期,25年前瞻1Y PE 17.95.

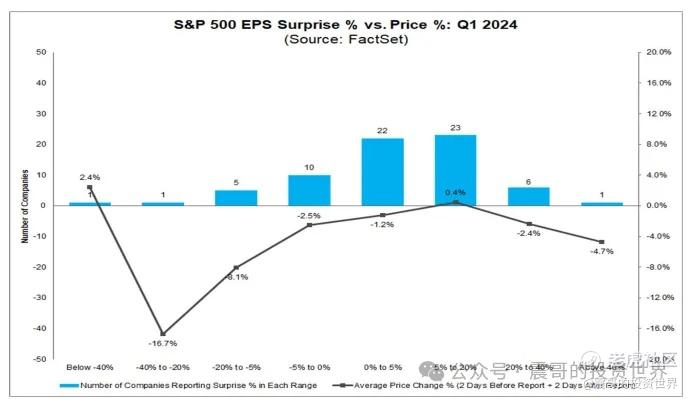

-- 发布财报的公司基本下跌:发布财报后2天股价对比发布财报前2天

(2)标普500分行业估值

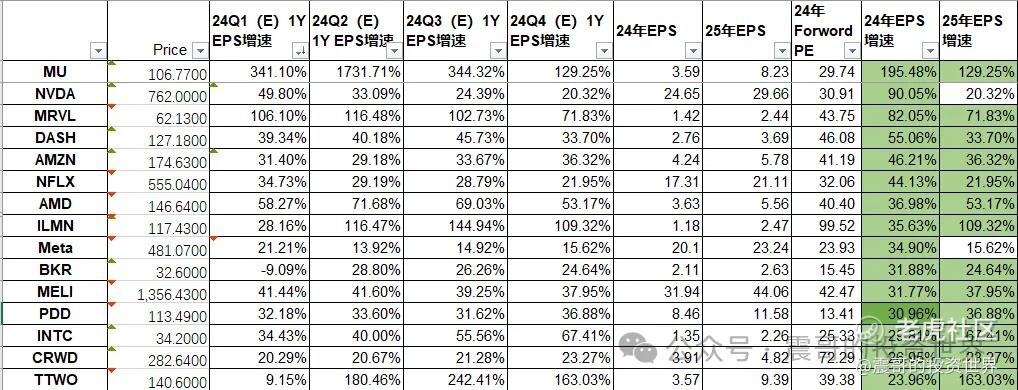

(3)纳指100 24年前瞻EPS增速大于20%列表(实操请结合其他维度深入分析)

市场环境

(1)GDP NOW:最新预测24Q1增长2.9%

4 月 16 日,GDPNow 模型对 2024 年第一季度实际 GDP 增长率(经季节调整的年率)的估计为2.9%,高于 4 月 15 日的 2.8%。在今天上午美国人口普查局发布新屋开工报告和工业生产报告之后美联储理事会预测,第一季度实际个人消费支出增长和第一季度实际私人国内投资总额增长分别从 3.4% 和 3.4% 上升至 3.5% 和 3.7%。

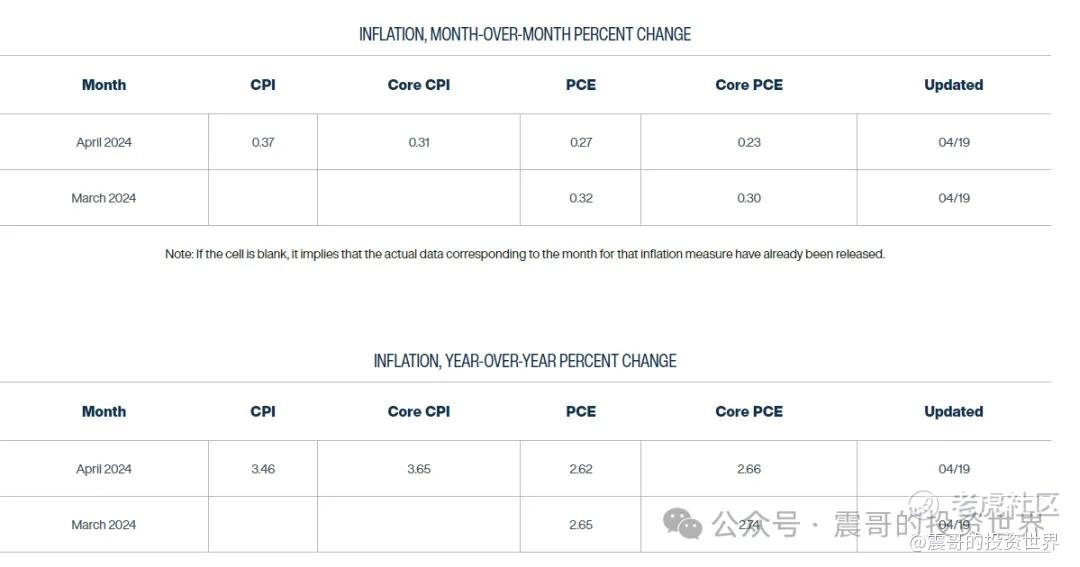

(2)通胀预测:4月PCE 2.62,核心PCE 2.66 .

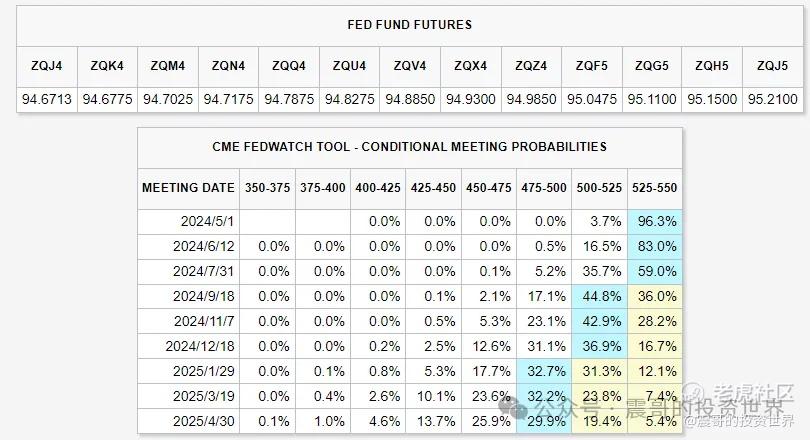

(3)降息预期:目前市场预期9月第一次降息,全年降息1-2次降息到5.015.

(4)市场情绪:CNN恐慌贪婪指数31(上周46),处于恐慌中

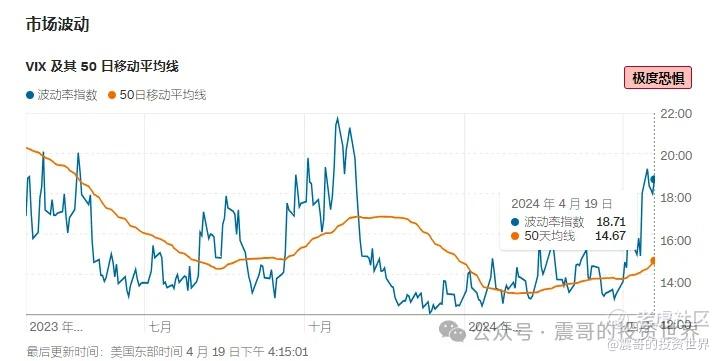

(5)vix 从上周16.3大幅上涨到18.71,处于极度恐慌状态,市场避险情绪非常浓

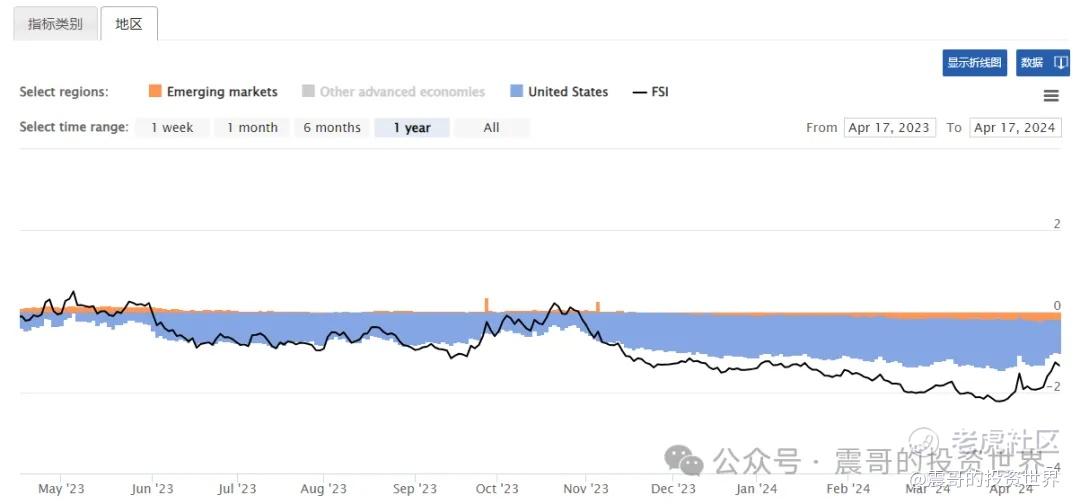

(6)美国金融压力指数:最新值-0.86 ,比上周-1.11继续上升(23年10月份最高点是0.199)

下周关注

(1)伊朗和以色列局势:目前判断已经受控

(2)大科技财报:周二的TXN,TSLA。周三的Meta。周四的Google,MSFT,INTC

(3) 周五 3月PCE。目前预期核心PCE环比0.3%

风险提示:文中看法可能充满笔者个人偏见或错误。提及的任何个股或基金,不作为买入建议,请坚持独立思考。

精彩评论

避险情绪浓重说明现在的金融环境没有那么好

但愿这个世界不再有战争,但愿每个人的股票都能上涨

我可想进去赌一下财报,可惜技术不行