纳指100 3月21日本轮见顶,至今调整了29个自然日,从18464.7调整到17376.49,调整点数1088.21,调整幅度5.89%。(最新以色列对伊朗发布了袭击,纳指100夜盘最大回撤来到了7.33%)

标普500 3月28日本轮见顶,至今调整了22个自然日,从5264.85调整到5001.89,调整点数262.96,调整幅度4.99%

个股调整幅度更大:10%,15%以上的比比皆是。这个时候是恐慌还是机会?

历史调整

以史为鉴,回顾下笔者发过的2012年到2023年纳指100回撤情况:

(1)发生20%以上回撤的2018年,2022年是加息周期,2020年由于疫情影响。而今年的宏观环境是降息(目前是降几次),企业盈利向上,排除20%调整的可能。

(2)平均5%以上的回撤2次,平均调整自然日37天,中位数30天。目前调整了29天,调整了5.89%。

(3)对比下现在和2023年最近一次2023年7.18日-2023年10月26日的调整:

--2023年7-10月:23年9月通胀反弹,美联储变脸鹰有加息预期,国债发行天量,美债被做空,美债上行到5%

--现在:通胀反弹降息预期下降,国债发行温和,美债上行到4.7%

当前的宏观环境比2023年好很多。

估值

按照昨天标普500收盘点位5011,前瞻1Y PE为 19.96,按照目前盈利增速2024年底前瞻1Y PE 18.15倍。

19.96的前瞻PE偏高,但以目前预期的盈利增速到年底前瞻PE 18.15低于5年均值19.1。关键是后续企业盈利情况

战争影响

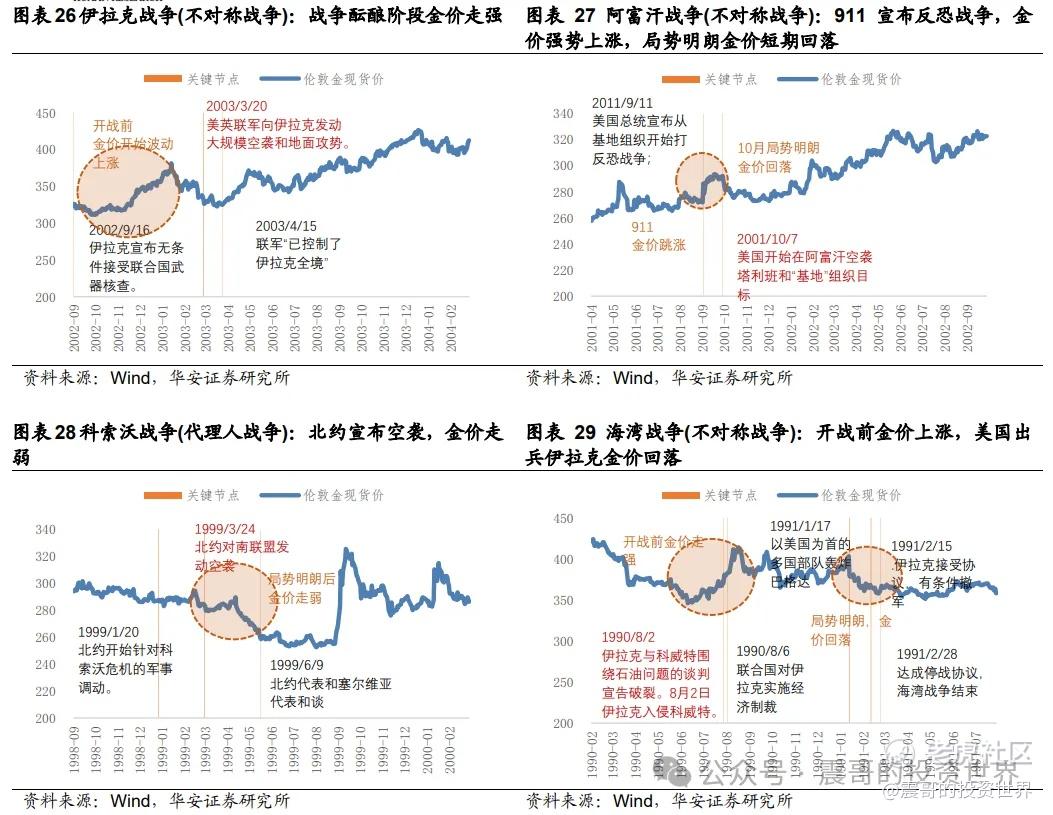

笔者看过最近的战争对美国的影响,非对称战争或局部战争对美股影响很小:短期可能有10%以内的影响,不改长期趋势 。

今年更大的宏观:大选

大选年股市走势:1964年至2020年,美国共经历了15次总统选举。如以选举年的标普500指数全年表现,指数共录得13次上升及2次下跌

总结

今年大的宏观是大选,降息(至少不加息),企业盈利向上有利于美股。同时有地缘局势,通胀反复对美股负面。

盘点历史回撤不发生大的黑天鹅5-10%是机会。

风险是企业盈利增长不如预期,地缘扩大到不可想象,以及10Y在4.6%的高位继续上冲。同时注意涨多的个股大幅回调。

在已经调整5.89%,并且标普500年底前瞻PE 18.15时保持平常心最重要!

在笔者码字时以色列对伊朗发布了袭击,纳指100夜盘最大回撤来到了7.33%

风险提示:文中看法可能充满笔者个人偏见或错误。提及的任何个股或基金,不作为买入建议,请坚持独立思考。

精彩评论

$纳指100ETF(QQQ)$越调整越好,我会买的

嗯,回撤不发生大的黑天鹅5-10%是机会