今天这篇文章,笔者主要来为大家讲解一下投资海外ETF时遇到的预扣税问题。

先从预扣税(Withholding Tax)的定义出发。预扣税,也称为扣缴税,是由付款方从付款中扣除的一种所得税。扣缴的税款然后由付款方代表收款方直接上交给政府。这是政府采取的一种方法,以确保所得税在收入源头收取,而不是仅依靠纳税人在税收年度结束时自愿支付。

在跨国投资领域,预扣税适用于支付给外国投资者的股息、利息和版税。举个例子来说,一个中国投资者购买了美国的公司股票,当美国公司向中国投资者分红时,就需要先扣除红利的预扣税上交给美国政府,然后中国投资者获得税后分红。预扣税的税率是多少,取决于付款方所在国,收款方所在国,以及付款的类型(是股息、利息还是版税)。

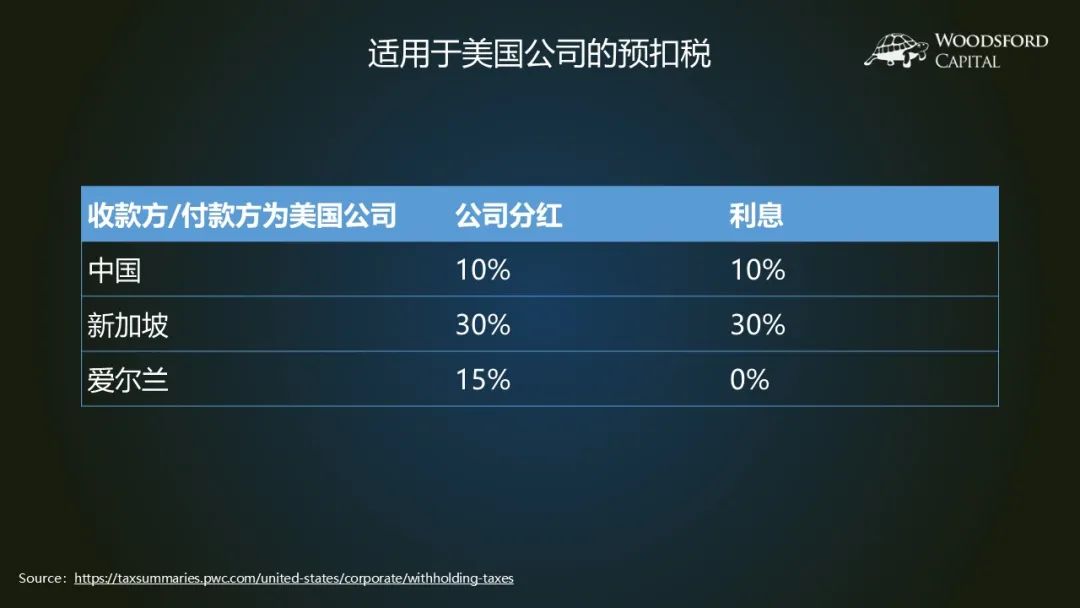

下面,我以付款方为美国公司为例,为大家详细分析一下。

上表是一个简化了的预扣税税率范例,实际中的预扣税税率比较复杂,根据不同的情况,有不同的计算方法。但为了便于读者理解预扣税的基本概念,我在这里用这个简化的例子。

从上表中我们可以看出,不同国家的投资者如果购买美股和美债,他们被征收的预扣税是不同的。比如中国投资者购买美股的话,当美国公司分红时,会被收取10%的预扣税。而由于新加坡和美国之间没有关于预扣税的双边税收协定,因此适用于新加坡投资者的预扣税税率为30%。如果是爱尔兰的投资者,他的预扣税税率又有所不同,股息为15%,而利息则为零。为什么要举一个爱尔兰的例子呢?在后面我会解释。

如果你觉得这就完了,那就大错特错了。这是因为,美国的奥巴马政府在2015年通过了PATH Act。该法案规定,一些符合标准的利息收入(Qualified Interest Income, 简称QII),可以免除预扣税。外国投资者购买的绝大部分固定收益类ETF,其分发的股息,都符合QII标准,因此可以免除预扣税。在实际操作过程中,投资者会先被收取预扣税,然后其券商需要代表投资者向美国政府提出返还预扣税。在一般情况下,只要符合QII标准,券商应该能够获得预扣税返还,然后再把这部分返税支付给投资者。

下面,我通过两个具体例子来帮助大家更好的理解上面的内容。我们先来举一个股票ETF的例子。

假设一位新加坡投资者,想要购买一个追踪美股标普500指数的ETF。事实上全世界追踪标普500指数的ETF多达几百个。但为了把背后的逻辑和道理讲清楚,我在这里举一个简化的例子,只对比两个ETF:

上表显示了两个追踪标普500指数的ETF:IVV和CSPX。从对比中我们可以看出,两者的主要区别在于,IVV是注册地在美国的ETF,而CSPX的基金注册地在爱尔兰。IVV的费率为每年0.04%,比CSPX的0.07%更低。

那么对于一个新加坡的投资者来说,是不是他就应该选择更加便宜的IVV,抛弃费用更贵的CSPX呢?我们接着往下看。

我们先来算一下投资者需要支付的预扣税。对于一个ETF来说,有两层预扣税需要考虑:投资层面(从被投资公司到基金注册地)和ETF层面(从基金注册地到投资者)。对于IVV来说,由于基金注册地在美国,投资的对象是美国公司,因此在投资层面的预扣税税率为0%。然后新加坡投资者购买美国基金,需要支付的预扣税为30%,因此其总的预扣税税率为30%。

对于CSPX来说,由于是注册在爱尔兰的基金购买美国股票,因此在投资层面需要支付15%的预扣税。然后新加坡投资者购买爱尔兰的基金,其适用的预扣税税率为0%,因此总的预扣税税率为15%。

接下来,我们来计算这位新加坡投资者购买两个不同ETF分别需要支付的费用。

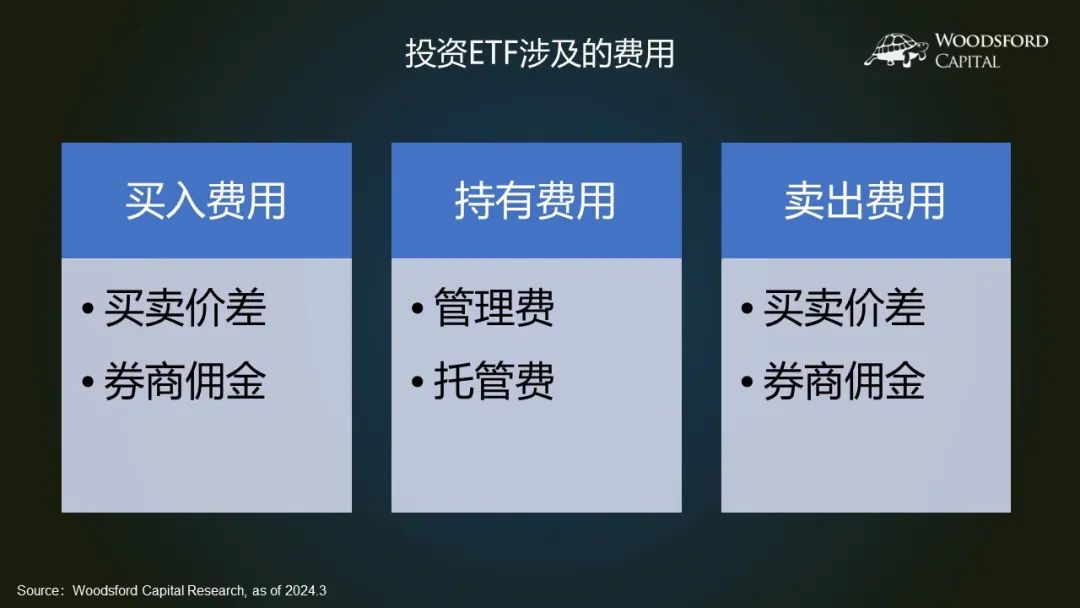

在本人之前写的ETF科普文章中,我曾经提到过,在我们比较ETF的交易和持有成本时,需要考虑全费用,即ETF买入,持有和卖出涉及到的所有费用。这些费用包括:买卖差价、ETF费用和佣金。

这个认识非常重要,在接下来的例子中,我会从全费用角度来比较不同的ETF。

首先是买入和卖出费用。我们假设投资者购买的量不大,在每日平均交易量(ADV)之内,那么买入时需要支付买卖差价的一半,卖出时也一样。然后加上持有基金的成本,即每年的基金总费率(TER)。然后再加上预扣税,也就是分红乘以适用的预扣税率。最后可以得出,新加坡投资者持有IVV的总费率为每年0.69%,持有CSPX的总费率为每年0.42%,比IVV少了0.27%。也就是说,基金费用更高的CSPX,对于新加坡投资者来说反而更划算。

在这里,我们用的是新加坡投资者的例子。如果是中国投资者的例子,那么结果会有所不同。有兴趣的读者,可以自己动手去算一算。

上面提到的是股票ETF的例子。接下来,我再为大家举一个固定收益类ETF的例子。这主要是因为,预扣税在固定收益类ETF上的适用性是不一样的。

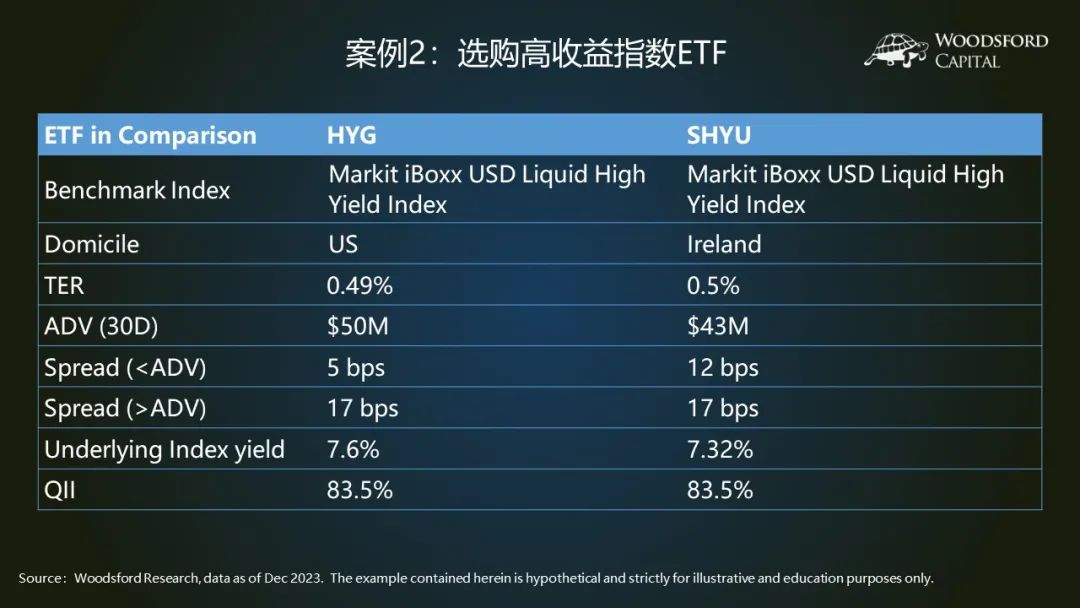

还是以新加坡投资者为例,他想购买一个美元高息债ETF。为了简化案例,我们假设他有两个选项:HYG和SHYU。两者的主要区别在于:HYG的注册地在美国,而SHYU的注册地在爱尔兰。其他的基金股息和流动性方面也有所差别,但不是很大。

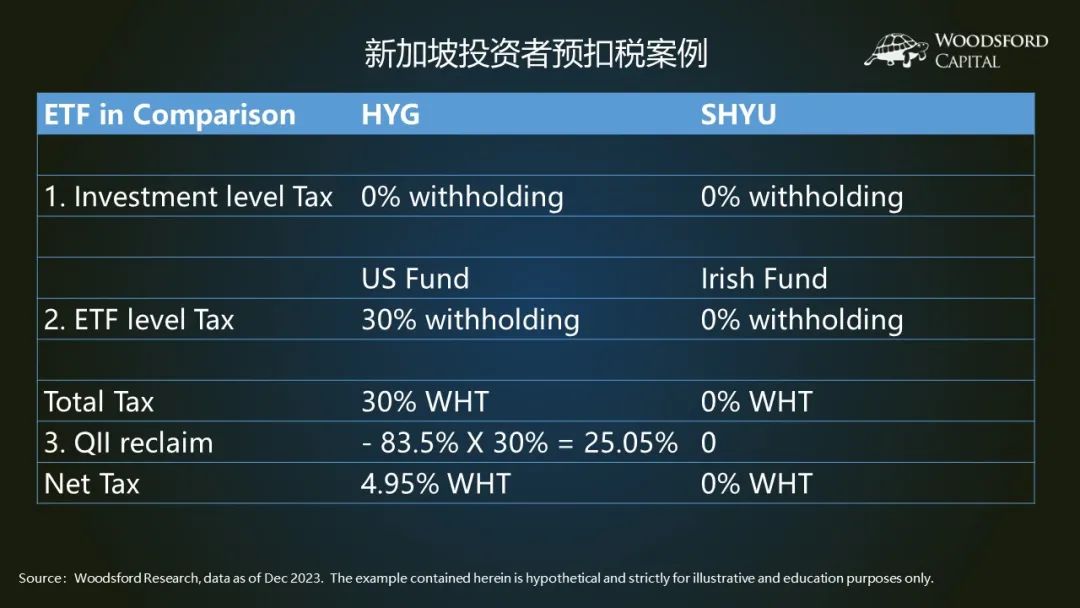

接下来我们计算两个ETF适用的预扣税。先看HYG:由于HYG的基金注册地在美国,因此投资层面没有预扣税。然后在ETF层面,新加坡投资者需要支付30%的预扣税。再接下来由于HYG的股息符合QII返税标准,可以返还83.5%的预扣税,因此最后投资者支付的净预扣税税率,为4.95%。

在实际操作过程中,投资者会先被扣除30%的预扣税。然后投资者开户的券商,需要代表投资者再把返税要回来,再返还给投资者。

对于SHYU而言,由于基金注册地在爱尔兰,因此根据爱尔兰和美国之间的税务协定,对利息不征预扣税。然后再基于爱尔兰和新加坡之间的税务协定,也没有预扣税,因此最后新加坡投资者需要支付的净预扣税为0%。

算清楚预扣税之后,我们再来对比HYG和SHYU的投资总成本。以HYG为例,本来基金的股息率为7.6%,我们扣除其买入和卖出成本,扣除其每年的管理费,再扣除30%的预扣税,再加回QII返税,最后可以计算得出该ETF的净股息率为6.68%。与之相对比,SHYU的净股息率为6.7%。对于新加坡投资者来说,这两个ETF的总费用相差不大,仅差0.02%。

读者朋友们如果有兴趣,也可以以中国投资者为例,照着上面的顺序依葫芦画瓢,算一下中国投资者购买哪个ETF更划算。

任何一个国家的投资者,如果从事跨国投资,都会遇到预扣税这个问题。本文列举了股票ETF和债券ETF两个例子,帮助大家讲清楚预扣税如何计算,如何影响投资者的投资成本,希望对大家有所帮助。

伍治坚的新书《投资常识》和《投资真相》已上市。该书是《小乌龟投资智慧》系列(已绝版)的更新版本。有兴趣购买的朋友请在当当和京东搜索关键词“伍治坚”下单。

精彩评论