过去的100年,明星投资人在不同的年代各领风骚。其中,彼得林奇无疑是最为闪耀的明星之一。

在1977-1990长达13年的时间里,他管理的麦哲伦基金公司实现了29.2%的年化收益率,从一只濒临解散的小基金成长为管理规模140亿美元、持有人数超百万的世界最大的共同基金。彼得林奇成为华尔街最炙手可热的传奇基金经理时,才年满46岁。并且他也懂得激流勇退,在达到事业上的顶峰时,宣布退休,回归家庭和投身慈善事业。

他的三部著作《彼得林奇的成功投资》,《战胜华尔街》,《彼得林奇教你理财》可能是追求投资奥秘的投资者必读的书籍。

工作狂

每个事业上成功的人,必然对自己的工作有极大的热情。彼得林奇可以说是妈妈口中“别人家的孩子”的那种人,比你有天赋,还比你努力。

他不仅天赋异禀,而且是个工作狂,异常专注于工作。在他描述自己的一天工作中,每天早上6点05分,当外面还很黑的时候,他就会离开家去办公室。6点45分,他到达办公室开始上班。他的桌子上总是堆着一大堆文件。当人们进入他的办公室时,他们经常没有地方坐,因为每把椅子上都堆满了文件。有时他们甚至会被迫坐在地板上。林奇每天都会阅读一堆三英尺高的文件。他加班到深夜。即使在星期六,他也会呆在办公室完成工作。

甚至,当林奇去度假时,他会考虑目的地的时区和能否接通电话,然后选择一个方便他联系公司的目的地。他喜欢去新罕布什尔州的滑雪场滑雪。滑雪结束后,他可以用缆车站的电话给交易员打电话,告诉他们应该买卖什么股票。挂断电话后,缆车会及时到达。然后,彼得林奇会坐在缆车上,制定下一个投资计划。

“故事”投资者

林奇是一个“故事”投资者(“Story” Investor)。也就是说,每一只股票的选择都是基于对公司增长前景的充分预期。预期源于公司的“故事”——公司将要做什么,或者将要发生什么,以实现预期的结果。

投资者对一家公司越熟悉,越了解它的业务和竞争环境,就越有机会找到一个真正成真的好“故事”。

林奇不认为将投资限制在任何一种股票上。他的“故事”方法表明了相反的情况,即对有各种有利预期理由的公司的投资。

彼得林奇认为,一家公司可以帮助发展“故事”线,从而提出合理的期望。他按“故事”类型、规模以及成长型对公司进行分类,并分类了六个类型的故事:

缓慢增长企业:大型和“老年”企业的增长速度预计仅略高于美国整体经济,但通常会定期支付巨额股息。这种不是他喜欢的股票。

稳定增长企业:仍有能力增长的大公司,年收益增长率约为10%至12%;例如可口可乐、宝洁和百时美施贵宝。林奇说,如果以合理的价格买入,他预计回报率会很高,但不会很大,两年内肯定不会超过50%,甚至可能更低。林奇建议在公司之间轮换,在达到适度收益时卖出。并通过再次买入尚未升值的公司重复这一过程。这些公司在经济衰退期间也提供下行保护。

快速增长型小企业:小型、积极进取的新公司,年收入增长率为20%至25%。这些不一定是在快速增长的行业,事实上林奇更喜欢那些不是的行业。快速种植者是林奇的最爱,他说投资者最大的收益将来自这类股票。然而,它们也有相当大的风险。

周期性公司:根据经济周期,销售额和利润往往以某种可预测的模式上升和下降的公司;例子包括汽车行业、航空公司和钢铁公司。林奇警告说,这些公司可能会被缺乏经验的投资者误认为是坚定的投资者,但在困难时期,周期性股票的股价可能会大幅下跌。因此,投资这些公司的时机至关重要,林奇表示,投资者必须学会发现业务开始下滑的早期迹象。

困境反转企业:遭受重创或萧条的公司——林奇称之为“无增长企业”;这种企业的例子包括克莱斯勒、宾夕法尼亚中央和通用公用事业公司。成功扭转颓势的公司股价可以迅速回升。林奇指出,在所有类别中,这些回升与大盘的关系最小。

隐蔽资产机会:持有华尔街分析师和其他人忽视的资产的公司。林奇指出了经常可以找到资产游戏的几个一般领域——金属和石油、报纸和电视台,以及专利药物。然而,找到这些隐藏的资产需要对拥有这些资产的公司有真正的深入认知。林奇指出,在这一类别机会中,“本地”优势,自己的知识和经验,可以发挥最大的优势。

但是,如果查阅各种资料,会看到一个有意思的现象。在不同的文章和不同的表述中,会看到不同风格的彼得林奇。

长期持有Ten-bagger(10倍股)

毫无疑问的时候,彼得林奇最为闻名的,也是自己最大的标签,无疑是“成长股捕手”。这个风格的彼得林奇,喜欢快速成长型企业,长期持有获得复利增长。这种企业是小型、积极进取的公司。他为这种企业起了一个名字:Ten-bagger(10倍股)。当然,投资它们也有相当大的风险。

似乎快速成长企业是彼得林奇的最爱。他也的确说过投资者最大的收益将来自这类股票。他倾向于青睐能够以合理价格买入的小型、适度快速增长的公司。

他说: “我投资组合最好的公司往往是购股三五年才利润大增而不在三五个星期之后。” 找到一家伟大的企业,通过长期持有,让投资成为复利机器,获得长期的投资回报。这个企业会做繁重的工作,让投资价值复合增长。林奇的10倍股投资的关键因素是高资本回报率、充足的再投资机会以及在长坡厚雪的赛道上获得销售量或价格上涨等。具备持久的竞争地位,加上对股东友好的管理层,通常也会为10倍股提供动力。

这方面的讨论已经很多,无需赘述。

另外一个彼得林奇

在另外的描述中,你可以看到另外一种风格的彼得林奇。他有两个特点:

高换手率

早期彼得林奇的投资并不是通过抓住10倍股并在未来数年持有实现的,而是通过平均只持有3个月的股票来实现的!那时的林奇是一个非常活跃的投资者,经常在不同的股票进进出出。林奇估计,他早期的年华换手率高达300%。以第一年掌管麦哲伦基金为例,他的交易换手率高达343%。

这种风格依然给他带来良好的回报。看看这几年的基金回报:

1978: 20.0%

1979: 69.9%

1980: 94.7%

1981: 16.5%

并非专注投资高成长行业

我们通常认知的成长股投资人,必然会重仓高成长性的行业赛道。然而,如果看这位成长股捕手投资的收益来源,似乎给了我们看到了另外一个故事。

麦哲伦基金历史上最赚钱的投资标的榜单包括:房利美盈利5亿美元,福特汽车2亿美元,菲利普莫里斯1.11亿美元,MCI公司9200万美元,沃尔沃7900万美元,通用电气7600万美元,通用公用6900万美元,学生贷款销售公司6500万美元,凯普尔6300万美元,洛斯公司5400万美元。

这些企业的一个共同点是,他们没有处于高成长行业。

这似乎是个矛盾的现象,彼得林奇身上体现出两种不同的投资风格。

只是一个自我进化的彼得林奇

如果仔细看下投资风格发生的时间。可以看到,高换手率的交易风格,发生在彼得林奇的早期生涯;而长期持有的风格,则发生在后期。

两种不同投资风格发生在同一个人身上,这不是矛盾的,而是彼得林奇在投资过程中不断进化的结果。

当然贯穿始终的,是他持续出色的投资业绩。这说明,彼得林奇的进化,能够在长时间内不断适应外因和内因的影响。

内因:投资能力的进化

从高频交易到长期持有

之前说过,彼得林奇是个工作狂。这不光体现在长时间的投入上,某种程度,在初期也体现在他疯狂的交易能力上。在早期,他就像一家生产效率很高的杂货店,在许多不同的商品(股票)上买卖,获得了相对较小的利润。但由于高频率,以量取胜,从而获得很高的综合回报。在麦哲伦基金早期,他疯狂地购买价格极低的股票,在股价上涨时出售,然后将资金转向其他价格较低的股票。某种程度上,投资组合换手率(就像评估企业效率时的资产周转率一样)只是决定投资回报的等式的一部分。

一些企业通过高利润率和低资产周转率实现高回报。其他公司可以通过快速周转库存,在利润率很低的情况下获得有吸引力的回报。证券投资组合也是如此……有些人通过持有相对较少的股票来获得巨大回报,这些股票在多年内回报巨大,而另一些人则是更活跃的交易员,他们进行许多不同的投资,持有期更短,每次投资的平均利润更小。

这种风格当然可以给他带来不错的收益,但是也错过了很多大牛股的机会。

1977年5月,彼得林奇以困境反转逻辑,以每股26美元买入了华纳通信公司,后来华纳股价上涨到了38美元后,彼得林奇开始大量抛售。但是,就在他抛出后,华纳通信股价继续一路攀升,最后超过了180美元。

同样,他以每股1美元的价格买入玩具反斗城公司。之后他看到零售业的泰斗级人物之一米尔顿皮特里也在大量买入,导致股价上涨。林奇推测,当皮特里停止买入之后股价就会下跌,于是他在皮特里停止买入股票后,股价达到五美元就抛掉所有股票。然而,到1985年公司股价上涨到了每股25美元。

这个名单很长,还有艾伯森、联邦快递等等公司。这些错过的投资机会,让他逐渐明白长期持有投资高成长性企业可以带来的收益。

而且彼得林奇是一个非常注重公司研究的人,对一家公司需要进行大量的研究。随着投资生涯的延续,林奇在对各个行业的长期研究中积累了丰富经验。他有能力选择具有巨大增长潜力的好股票,并选择最佳购买时间。从自身的投入产出比来看,快速交易的收益可以说非常低效。

于是在后期,他采取了一种截然不同的策略。一旦他找到了购买合适股票的合适时机,他认为最好的方法是大量持续购买股票,并长期持有。

能够推动彼得林奇投资风格不断进化的,除了自身因素之外,外部因素至关重要。

外因

市场环境

1、行业选择

之前的例子中可以看到,彼得林奇获益最大的投资标的,并不一定在快速增长的行业。或者说,彼得林奇更喜欢那些不是高成长性的行业。他表示,他宁愿投资“连裤袜而不是通信卫星”,“连锁汽车旅馆而不是光纤”。

有些讨论认为这说明彼得.林奇的选股能力圈而非常广阔,覆盖了高成长范畴,同时也覆盖了周期股范畴。

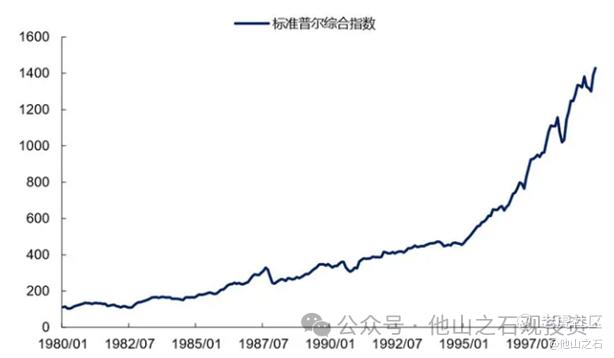

有不少人忽略掉的,是当时的市场环境。在那个年代,是高成长领域“漂亮50”杀估值的延续。在1976到1990年间,漂亮50均等权重的股票组合一直落后于标准普尔500的表现。

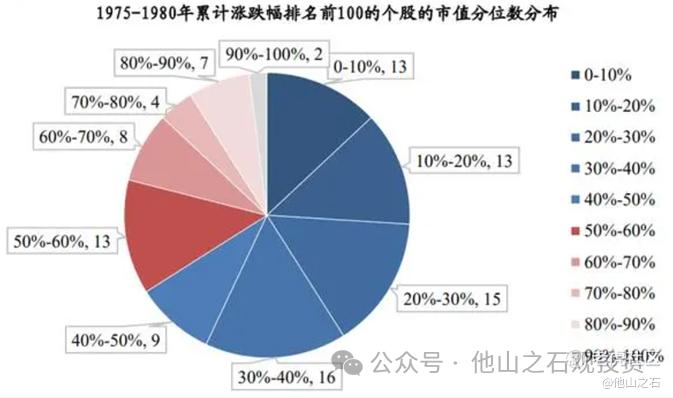

另一方面,70年代末是小市值股票表现优异的时代。从市值分布来看,小市值个股的占比远高于大、 中市值。

(图表来源:国泰君安)

从累计涨跌幅排名前 100的个股的行业分布的绝对数量来看,周期遥遥 领先,能源子行业最多。这 100 支累计涨跌幅居前的个股有65支个股属于周期板块.

这种环境,给了林奇有困境反转策略、投资周期股巨大的施展空间。在林奇开始投资生涯的头几年,他的持股的市盈率(PE)平均在5倍左右(当然,林奇更喜欢PEG这个自己发明的指标)

然而进入80年代,美国经济发生了重大转型,从制造业转型服务业,里根经济学的出台(撤销行政干预和企业福利负担,恢复自由市场;大幅减少个人所得税和公司税;减少政府福利和基建开支;支持美联储的货币政策,严格控制通货膨胀),计算机革命的开始,给了市场新的动力。

持续的结构性趋势,也给了林奇和他的麦哲伦长期投资的动力。服务业转型也给他提供了诸如沃尔玛等收益行业变化趋势的优秀标的。

2、证券市场环境

林奇早期为什么能进行频繁交易,证券市场环境变化也带来了很大的助力。林奇自身优秀的研究能力,以及能够每年拜访数百家上市公司CEO获得重要信息。这给林奇带来了巨大的信息优势,让他受益匪浅。

而在80年代,科技革命也影响到证券市场。改变证券业的彭博终端在82年开始使用,技术让“信息民主化”更为现实。

同时,监管机构新的全面披露条例规则出台。该规则规定,除非公司同时公开分享信息,否则公司单独与基金经理分享信息是非法的。

这些变化,让林奇早期通过信息优势进行短线操作的空间大大减少。而“长坡厚雪”的长期持有优秀企业成为更为有效的投资策略。它的优势是能够比大多数其他投资者看得更深、更远。

3、基金规模

船小好调头。在早期,麦哲伦基金只有2000万美元;而在林奇退休的时候,基金规模已经达到140亿美元。小的管理规模可以让林奇快速的选择标的投资。然而随着管理规模越大,过多的频繁买入卖出必然会带来更多的成本和风险,能够投资的标的也会大大受限。这跟巴菲特调整投资策略所面临的情况很类似。

世界上没有两个彼得林奇

世界上没有两个彼得林奇,而是只有一个在不断进化的彼得林奇。林奇在漫长的有能力在经济政策改变,规模扩大的过程中快速适应,结合不断增加的管理规模,发展出适应新的投资策略,获得不断地成功。

彼得林奇的成功,不是某个单独策略的成功,而是学习、适应能力的成功。

对于每一个投资者,尤其是在会发生巨大变化的市场,何尝不是需要快速适应和成长。

精彩评论