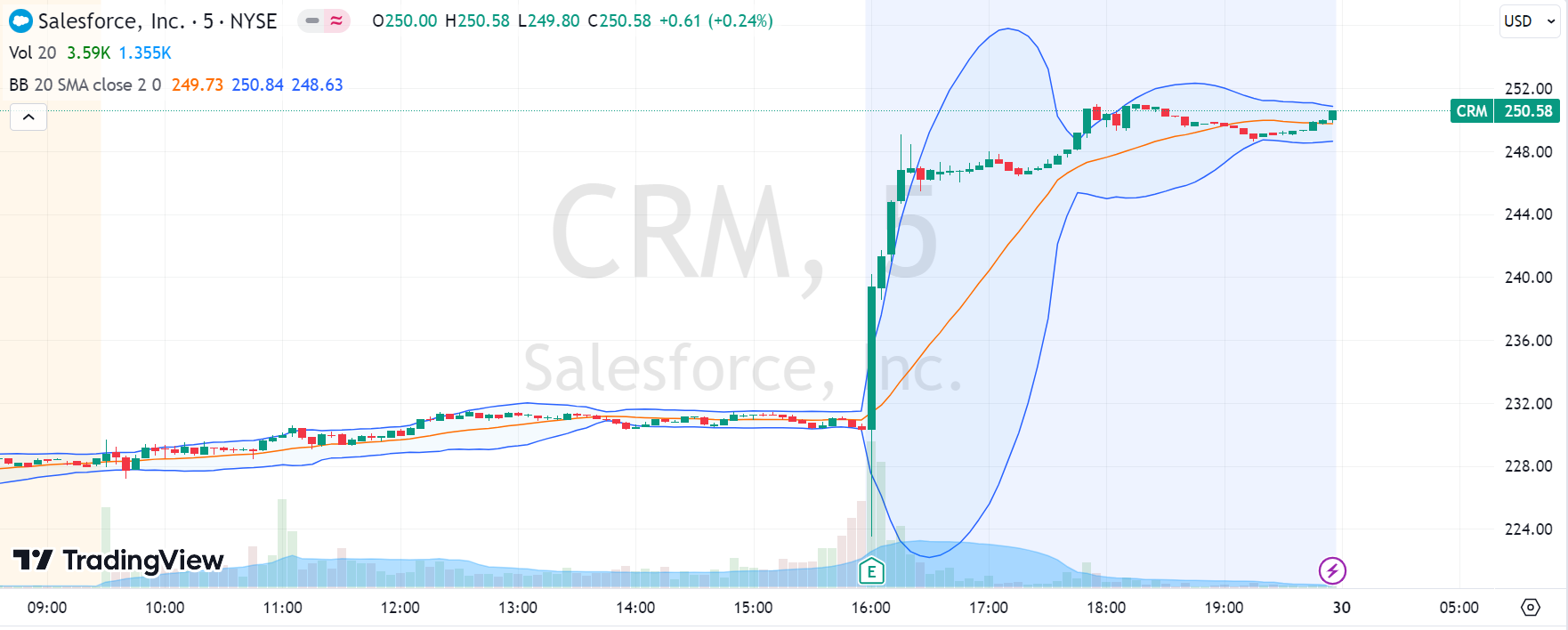

11月30日盘后, $赛富时(CRM)$ 公布了截止2023年10月31日的2024财年Q3财报,由于此前市场已经调高了收入预期,本季度表现几乎与市场预期持平,不过公司依然提升了下季度的指引,盘后股价又飞了11%+。

其实CRM今年以来的涨幅已经接近100%,这个成绩也在七巨头Magnificent 7中名列前茅。也同时是标普500等指数表现最好的之一。今年的股价跃迁也主要来自超预期的业绩和指引,是AI行情中最主要的软件公司。

投资要点

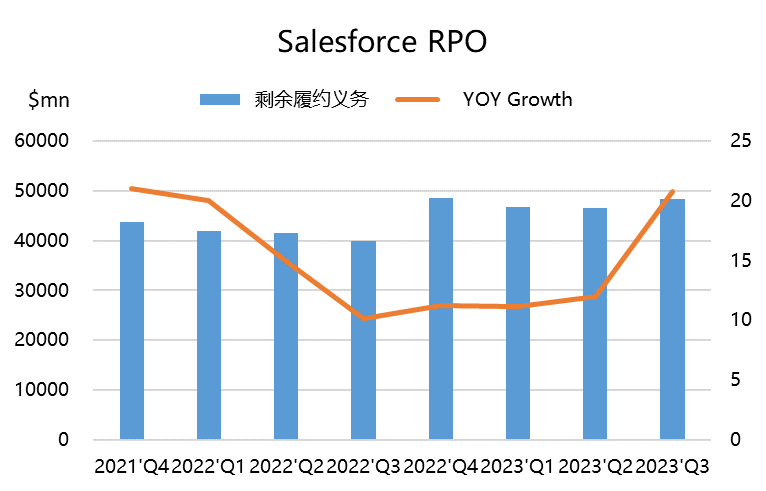

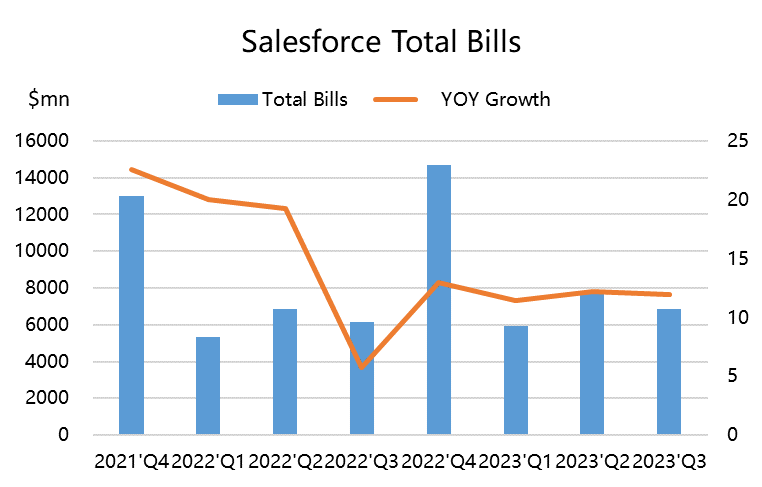

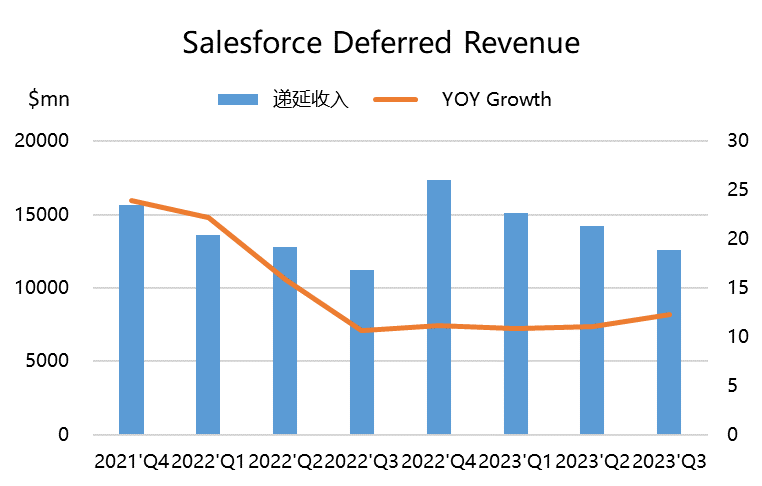

多家公司的财报均显示目前宏观经济并不悲观,相反与AI相关的商业活动仍具有增长活力。公司的几个先行指标依然优秀,cRPO仍然超预期,递延收入与预期基本持平,都能保持两位数同比增速依旧保持在两位数水平,且超过收入,意味着订单的增长仍然比较稳定。

同时,公司此前的涨价利好并没有因为部分价格敏感的客户而抵消,大公司仍然保持粘性,AI驱动的办公套件能进一步加强公司产品生态,提升未来现金流水平。

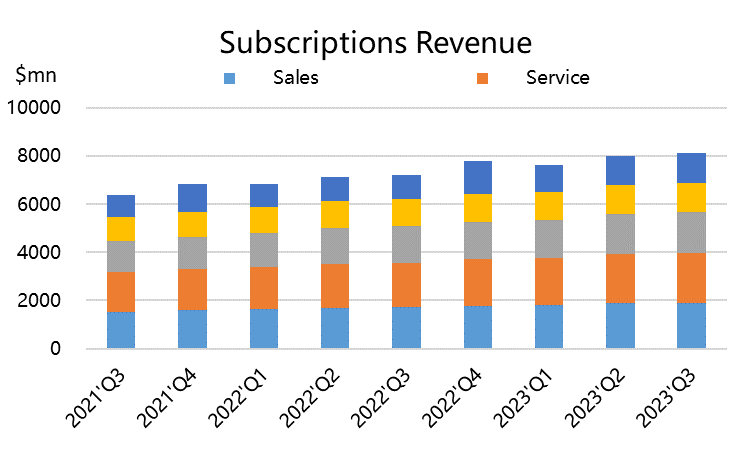

同时,收购来的业务,包括Tableau和Slack的表现,也是投资者关注的重点。虽然可以继续帮助像Rubrik、Canara Bank和美国海军这样的客户查看和理解他们的数据,并做出数据驱动的决策,但仍然也面临一些业务部门的关闭等问题,同时, $微软(MSFT)$ 的Power Bi也因为AI的渗入增大自己的市场份额,对Tableau有一定影响。

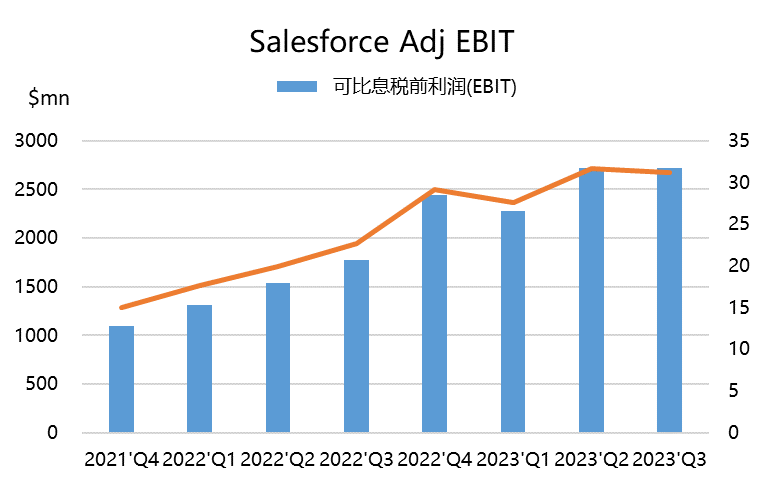

此外,在激进投资者Elliot入局后特别注重运营效率,利润率连续飙升,并提升全年利润率指引。

从估值上来看,直接GAAP利润进行市盈率对比,并不合适,因折旧摊销以及重组费用不太可能对公司产生负面影响,因此估值时应考虑EBITDA倍数。

当前TTM和24预期的估值均低于行业平均水平,仍有上升空间。行业中排名前10家公司的平均EV/EBITDA(TTM)为34倍,预计2023年为25倍,2024年为22倍。

2024年的预期EBITDA将达到147亿美元,以10.5%的平均WACC折现,按照22倍的EV/EBITDA来算,其每股价值能达到297美元,仍有18%的空间。

业绩概览

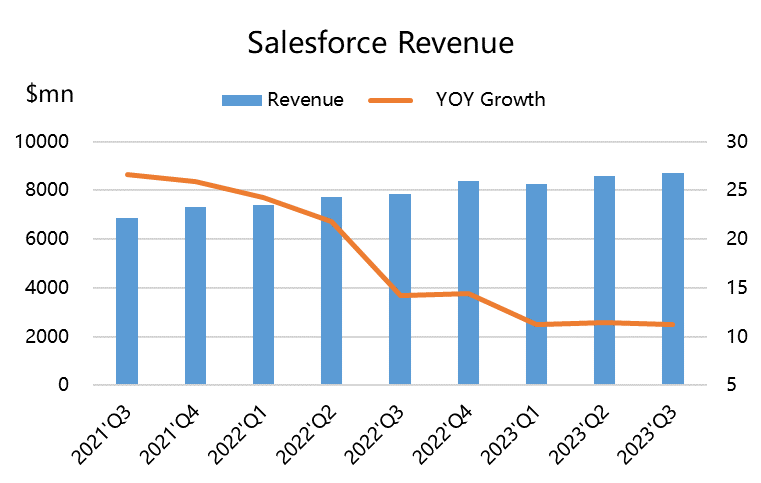

收入方面

营收达到87.2亿美元,与预期的87.1亿美元基本持平,同比增长11%,按恒定汇率计算增长也是10%,外汇影响因素降低;

其中,订阅和支持收入为81.4亿美元,高于预期的79.1亿美元,同比增长12.5%;专业服务和其他收入为6亿美元,同比下降4%。

剩余履约义务483亿美元,高于预期的449亿美元,同比+21%;当前剩余履约义务达239亿美元,高于市场预期的231亿美元,同比增长14%;

递延收入125.6亿美元,同比增长12%,预期为127.7亿美元。

利润方面

毛利率为79.35%,高于预期的78.5%;

EBIT为27.1亿美元,非GAAP运营利润率为31.6%。重组对第二季度的GAAP运营利润率产生了60个基点的负面影响。

Non-GAAP稀释每股收益EPS为2.11美元,而预期为2.06美元。

在指引方面

公司预计FY24Q4营收为91.8至92.3亿美元,市场预期为92.2亿美元,调整后EPS为2.25-2.26美元,预期为2.18美元。

FY24全年营收保持至347.5亿美元至348亿美元,同比增长11%。Non-GAAP运营利润率再次提升上调至约30.0%。

精彩评论

CRM今年以来的涨幅已经接近100%,有点累计风险了

我还是更看好微软那么一点点,就那么一点点

看K线 $赛富时(CRM)$ 可以搞波段

年初没用买进去有点后悔呀