会讲故事有多重要?

2009年,美国作家罗博·沃克和约书亚·格伦做了一个实验,他们从普通杂货店里采购了一批很便宜的小装饰品,然后邀请了97位作家,一起给这些小饰品创作了一系列的故事,然后再将它们放到ebay上面拍卖。

结果是,这堆花128.74美元淘来的饰品,最后居然卖了3612.51美元,投资回报率超过27倍!

这就是故事的魔力所在,它让人们愿意为之付出更多的关注和更高的估值。

图片来源:网络

在《人类简史》一书中,作家尤瓦尔·赫拉利更提出了一个突破性的理念,讲故事赋予智人前所未有的能力,让我们得以集结大批人力、灵活合作。他认为,正因为会讲故事,所以智人最终统治了世界,而蚂蚁只能吃我们的剩饭,黑猩猩则被关在动物园和实验室里。

在资本市场里面,有故事和成长想象力的公司,往往也能得到更多资金的关注,获得更好的估值。

“成长股投资之父”菲利普·费雪就认为,

年轻的成长型公司往往拥有市场需求广阔的产品,同时拥有非常优秀的经营管理人才和科技人才,而且抢先进入了前景看好的新行业或利润率较高的行业,如果选股得当,这些风险较高的股票可能大幅提高投资收益总额。

在A股市场里面,如果要选出一只最有“故事力”的宽基指数,我觉得应该是科创100。

为什么这么说?一起往下看。

01

科创100有哪些值得期待的故事?

科创板本身就是一个关于创新、关乎未来的故事。

从板块定位上来看,科创板主要服务于符合国家战略、突破关键核心技术的科技创新企业,聚焦“硬科技”和“卡脖子”领域,是当前提升国力的核心领域。

换句话说,这个板块就是围绕“中国梦”展开的故事。

科创100是科创板第一只,也是目前唯一一只中小盘风格指数,是从科创50指数样本以外,选取市值中等且流动性较好的100只科创板证券作为样本。

截至目前,布局科创100的ETF系列产品,规模已经达到200亿,其中科创100ETF华夏(588800)在成立两周的时间内,规模已经达到39.55亿元。

科创100的特点非常明显,主打“新锐小盘成长”,故事当然也更好嗑了。

① “成长黑马”

科创100有很明显的成长黑马属性,代表的是科创板中一批“小而美”的公司,主要特点有两个。

一个是“小”。

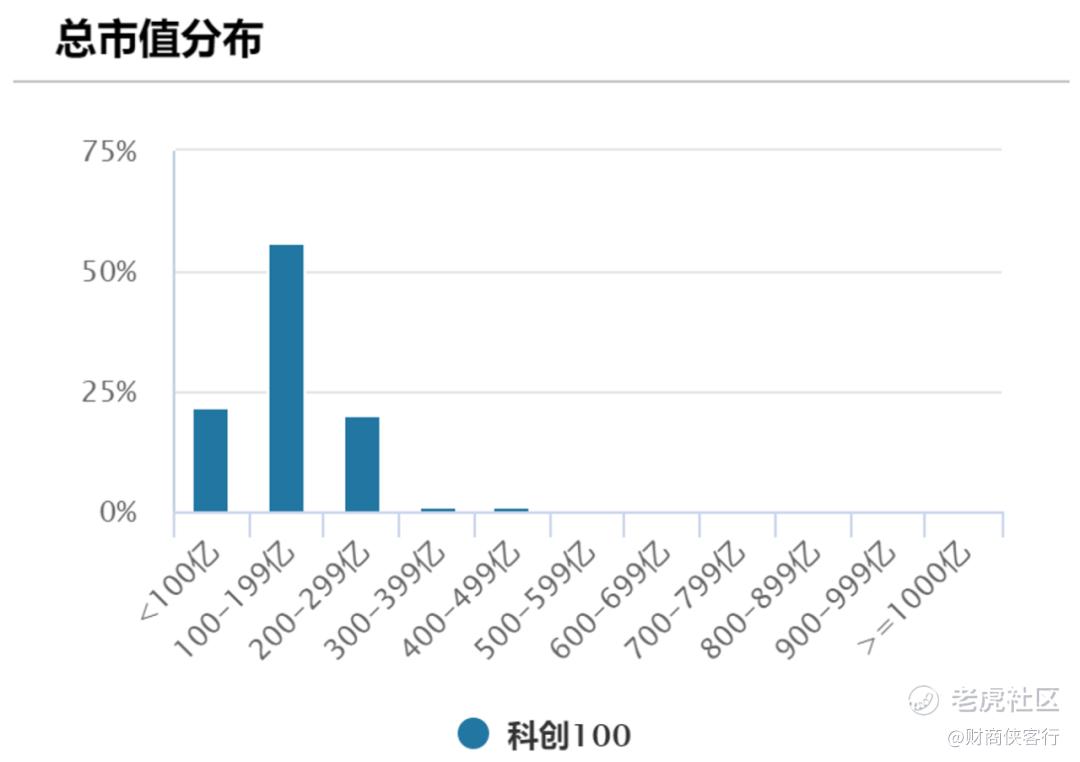

数据来源:Wind,截至20231120

科创100成分股整体规模偏小。

根据Wind数据,截至2023年11月20日,科创100成分股平均市值为156.58亿元,市值中位数为154.71亿元,其中有78只总市值在200亿元以下,市值分布充分下沉。

小市值意味股价弹性更强,成长空间更大。

另一个特点是高成长。

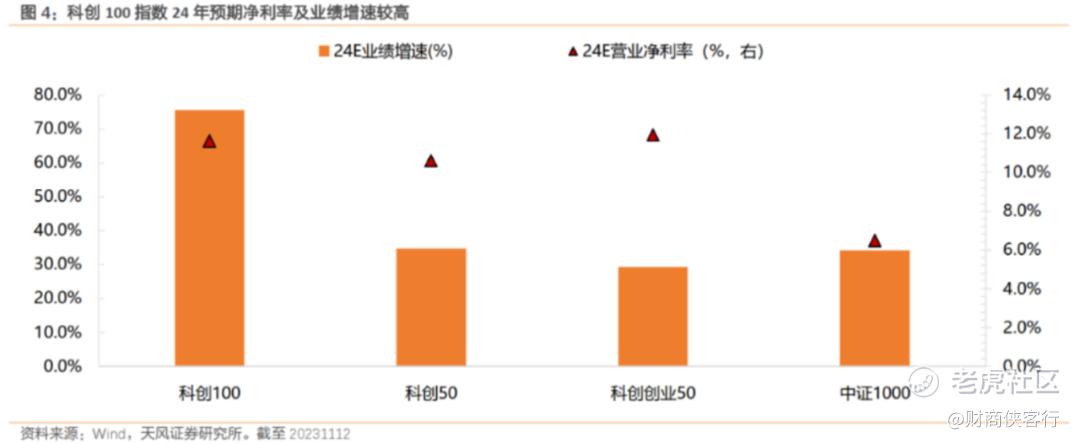

与市场主要宽基指数相比,科创100在成长性和利润率方面优势明显。

Wind数据显示,2020-2022年科创100成分股的营收复合增速的平均值高达67.84%,高于科创50指数的50.08%;

2024年预测业绩增速达76%,大幅超过同类科创指数30%左右的水平,也远高于中证1000表征的中小盘成长风格。

② “创新未来”

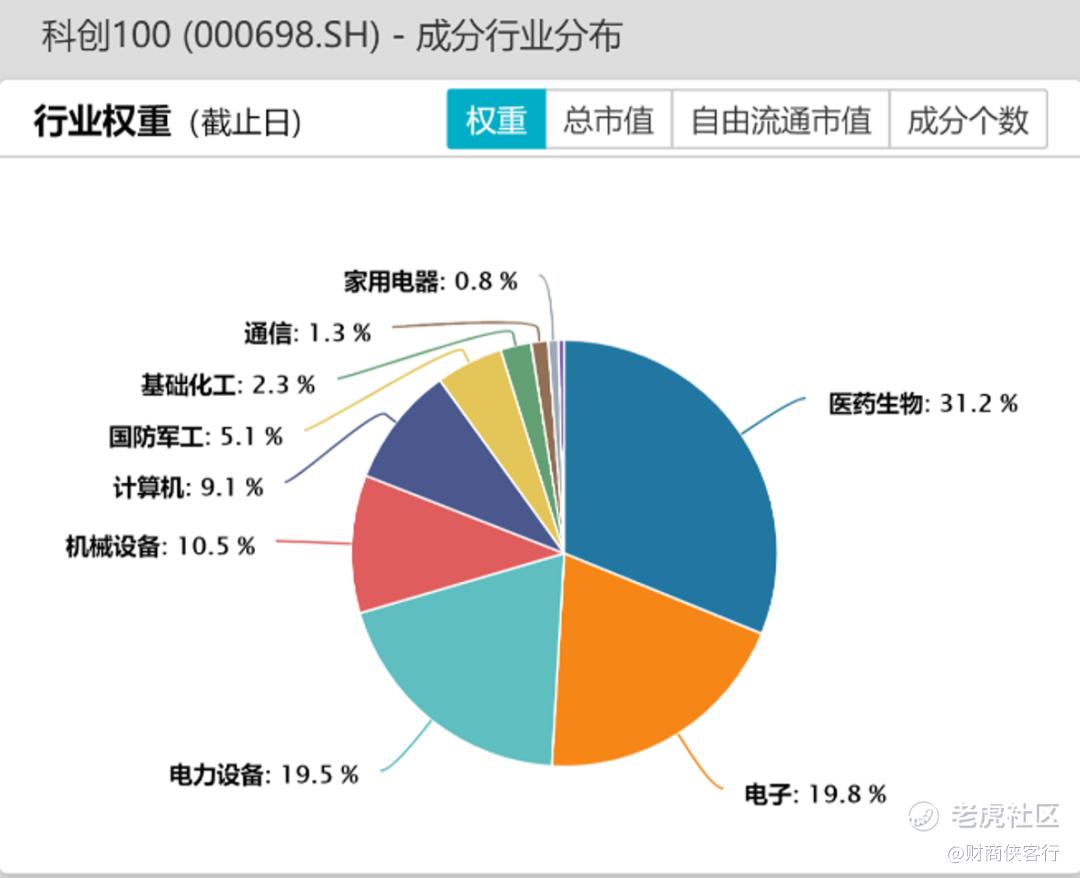

具体到行业和公司的角度,科创100几乎凝聚了市场当下对创新和未来的想象。

数据来源:Wind,截至20231120

医药生物是科创100的第一大权重行业,科创100有30只成分股来自医药生物行业,权重占比为31.2%。这批医药公司有50%是专精特新企业,代表的是医药创新的未来。

比如微芯生物,是国内恶性肿瘤创新药的研发龙头;海尔生物,是生物医疗低温储存领域的龙头;心脉医疗,是国产主动脉介入器械龙头。

从中短期的角度看,医疗反腐加速了医药行业见底,医药行业已经迎来底部估值、持仓和情绪三重共振的投资机遇;

从长期的角度看,老龄化和国产创新药的大逻辑不变,科创100的专精特新医药赛道也有望获得更好的溢价。

电子是科创100的第二大权重行业,权重合计占比为19.5%。科创100成分股中有21只来自电子行业,而电子行业当中,占比最大则是“卡脖子”的重要领域——半导体。

在科技自强的背景下,半导体担负着自主可控、国产替代的重大使命。

一方面有强大的政策支持,成长土壤肥沃;

另一方面,全球半导体周期见底回升,半导体板块从中短期角度也将迎来基本面与估值面的共振。除此以外,华为持续霸榜的新机、全球人工智能产业化的乐观进程,也都是半导体产业展开新周期叙事的催化剂。

科创100还有17只电力设备行业的成分股,分布在动力电池、光伏设备和电网设备三个细分领域,也就是说,科创100的新能源含量也很高。

比如全球三元动力电池的领军企业孚能科技,就是科创100的成分股;成分股南网科技,是电力系统智能化专家,拥有专利数量高达427项。

从2022年7月份以来,新能源板块已经连续四个季度超跌,行业增速放缓的风险已然得到了充分释放,而新能源的故事才刚刚翻开篇章,在更高的估值性价比下,新能源也将迎来布局时机。

③ 反弹先锋

“成长黑马”+“创新未来”,在这两大故事主题之下,科创100在市场反弹阶段也往往成为资金关注的重点,扮演着反弹先锋的角色。

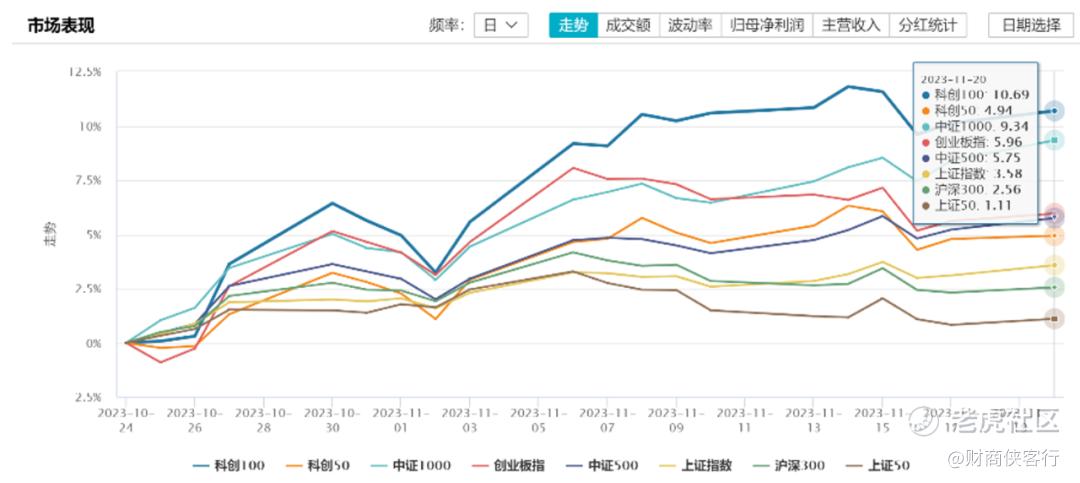

复盘一下历史数据可以发现,在2020年以来的三轮底部反弹行情中,科创100明显跑赢其余宽基指数,展现出较强的弹性。

数据来源:Wind,20231024~20231120

在今年10月24日以来的这波反弹行情当中,科创100再度展现出领涨的特点,在主要宽基指数当中涨幅居前,体现出高弹性、高贝塔的特点,进攻性强。

02

买故事和未来的最好时机

有好故事和好未来的公司固然值得期待,但是很多时候,这样的公司由于关注度高,估值往往并不便宜。但是,投资大师彼得·林奇说,

股市大跌就是一个趁机低价买入股票的机会,巨大的财富往往就是在大跌中才有机会赚到。

这也与丘吉尔的那句名言如出一辙:

“不要浪费每一次危机。”

在这一轮A股的熊市当中,科创100无论从时间还是空间上,都已经调整得相当充分。

时间维度上,科创100在2020年7月14日创下指数发布以来的最高点2146.77点,迄今为止已经调整了三年多的时间;

空间上,科创100在2023年11月20日的收盘价为1104.32点,目前较最高点已经下跌了47.94%,年内最大跌幅超过17%,一度接近历史最低位。

经历了充分的调整之后,科创100的投资性价比凸显,好故事和好未来出现了难得的打折机会。

在这种背景之下,其实我们也可以发现,一部分抄底资金已经先知先觉,提前在科创100上进行布局。

今年二季度,公募基金和北向资金都在快速增配科创100。

Wind数据显示,截至2023年二季度末,科创100在公募基金的重仓占比达4.0%,提升了1.0%。

北向资金更是从2021年以来就持续增配科创100标的,科创100的北向持股占比已达1.4%;年初以来北向持续增配,持股增长0.4%。

也就是说,从短期的角度上,科创100调整充分,性价比凸显,其高弹性的特征,有望在市场底部反弹阶段成为领涨先锋;

从中长期角度上看,医药行业“困境反转”,半导体周期见底,全球科技创新浪潮再起,科创100有更多的好故事可以讲,有望赢得更多资金的关注,获得更好的估值。

无论从战略还是战术的角度上,科创100都已经迎来布局时机。

03

是时候给投资加点未来了

那么,科创100怎么买呢?

ETF无疑是性价比最高的投资方式。

作为国内指数基金领域的“头部玩家”,华夏基金很早就在科创板进行了深度布局。

华夏科创50ETF是目前A股规模第二大的ETF(933.13亿元,数据来源:Wind,截至20231120),作为其“最佳拍档”,科创100ETF华夏(588800)在规模和流动性方面也已经具备领先优势。

在A股难得的“打折季”,是时候给投资组合增加一些“故事”和“未来”了。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

精彩评论