大家好,我是刘轰轰

今天简单聊聊近期的市场。各路人马都分析的差不多了,所以我也用最少的文字概括一下:

长期下跌原因:美债收益率居高不下

短期下跌原因:基金面临赎回不得不被动卖出

不过好在,新能源赛道终于见到曙光——有一家上游,处于很卷、不太赚钱的公司拿出了实打实的业绩。

上一期文章《不管市场是涨是跌,我们该时刻记住的一些真实数据》中的事实数据,如今终于开始在公司的业绩上体现,这说明投资这件事有的时候很简单,只是需要耐心等待。

接下来,我们针对整个赛道的上下游做一个简单的追踪:

1. 锂矿

经历了这一轮牛熊转变后,我们可以确认锂矿依然摆脱不了周期性质。

原先市场的预期是对碳酸锂的需求量会远远大于之前的产能,且全世界的锂矿数量不会快速增加,在这种情况下锂矿确实不太会有周期性。现在从期货价格,以及目前新能源车产销量继续创新高来看,这一逻辑被证伪了。

目前碳酸锂期货价格很低,最低到了14万左右,已经有部分成本高的公司开始减少出货了,市场会自发调节价格。从这一点看,锂矿的供应是不成问题的,且现有的产能停产-增产难度不大。这就意味着对于锂矿而言,重返之前高价的可能性比较低。

目前锂资源中成本最低的是盐湖锂,单吨成本都在几万的量级,但它们在冬季的时候生产效率会大幅度降低,因此到了冬季低价碳酸锂供应减少后,碳酸锂的价格可能会有所提高。

新能源车不断增长的市场,以及储能开始大规模应用,让碳酸锂的用量在未来5-10年仍然会保持不断上升的趋势,所以接下来锂矿类公司的竞争核心是成本。

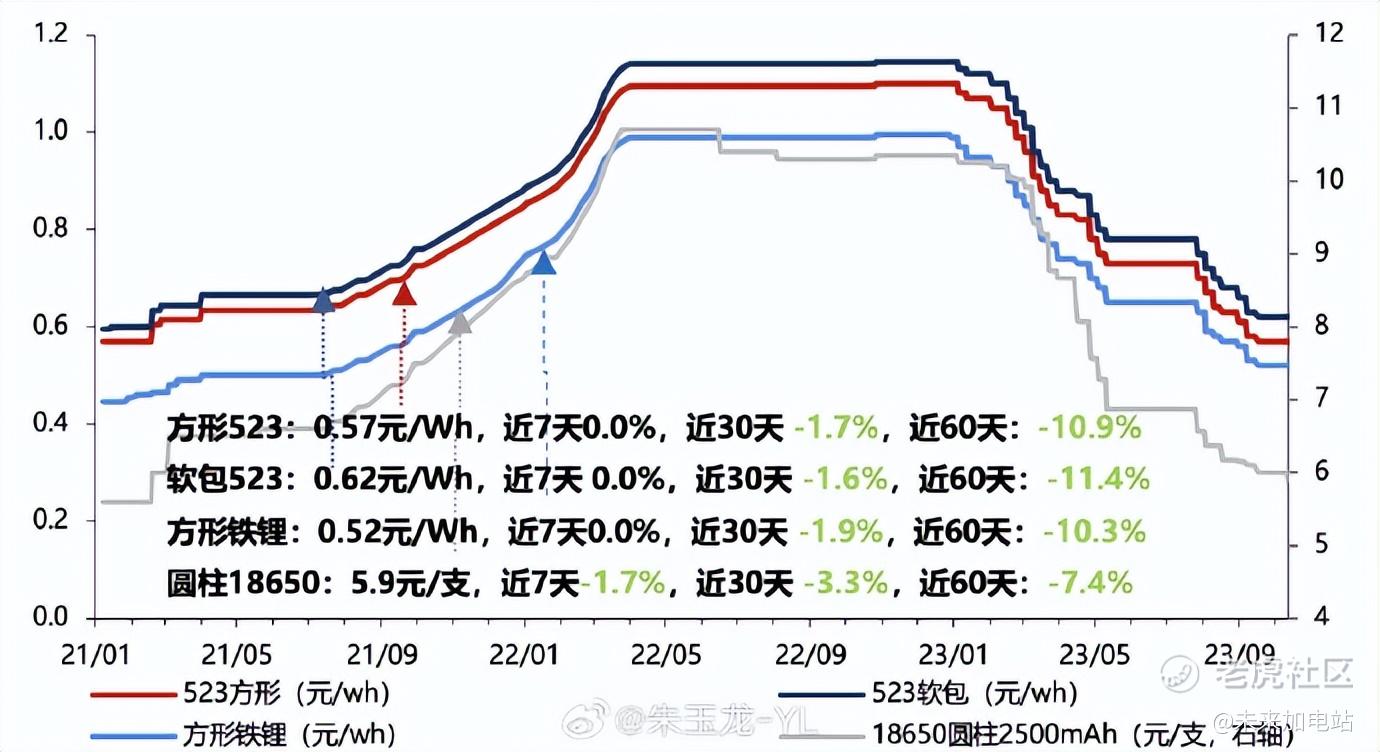

目前按照朱玉龙老师发布的信息来看,电池的价格基本上回到了2021年初的价格底部(说起来我就是在当时买的车,至今降了几轮价格也没有被背刺到),结合前面讲的内容,我认为无论是碳酸锂还是电池的价格应该到了最低点了。

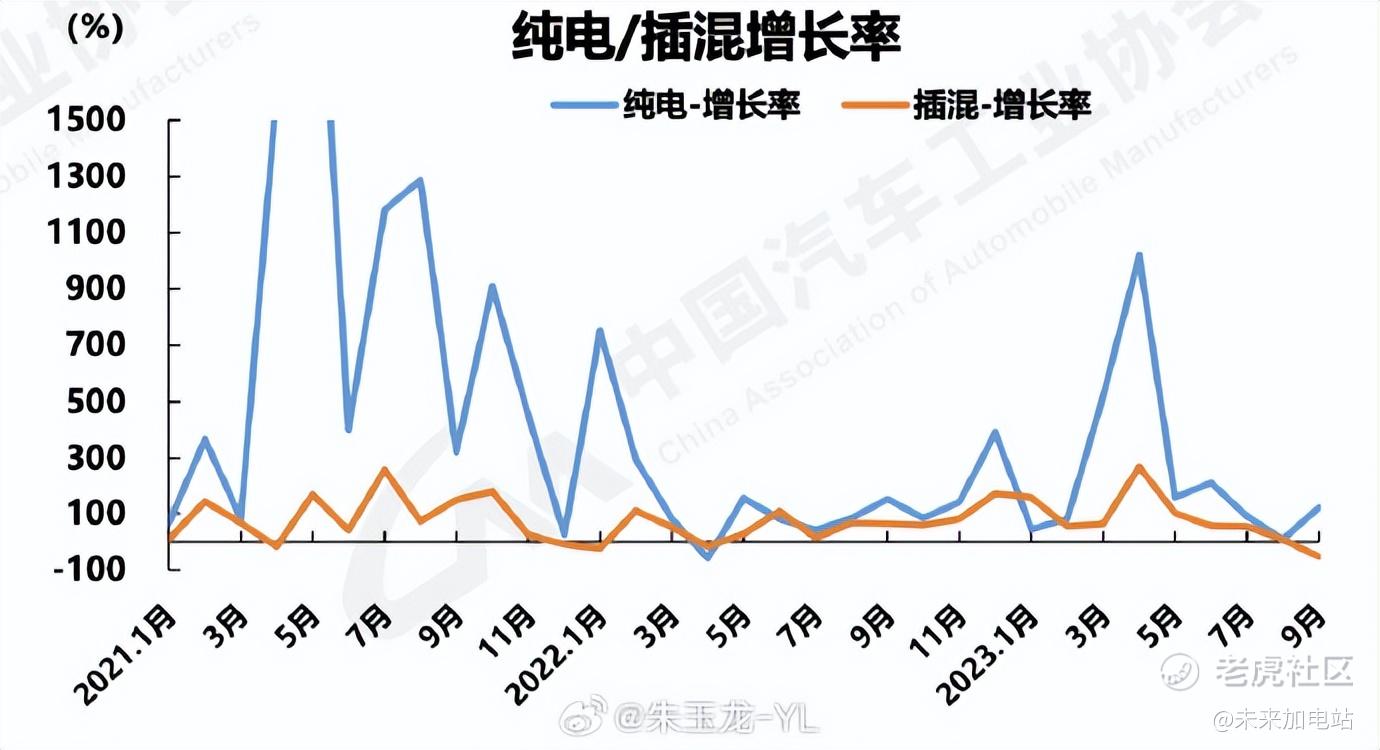

其他:参考朱玉龙老师发布的数据,很多人都会想当然认为对外出口的“新能源车”的中,混动的车型占了大多数,毕竟国外的充电基础设置肯定不如国内。但实际数据上,反而是用大电池的纯电车型占了大多数:

2. 正负极

正负极生产商而言,它们有一部分公司之前业绩的爆发来源于锂矿的价格暴涨——这些公司在锂矿涨价之前就按照正常操作囤了一批低价库存,因此它们把这批库存加工好卖出的时候,就获得了很大的利润。

当然,后面锂矿价格狂跌的时候,这批公司中有的也亏的很惨,之前赚的钱亏出去不少。

所以接下来三季度季报要看的是,这些正负极公司的业绩,能不能真正的恢复到正轨。

因为之前让他们赚取到“意外之财”的时候,市场对他们的业绩预期和他们真实的经营水平之间肯定是有差距的,经历了Q1、Q2的亏损后,Q3在相对正常的市场需求下生产、出货的情况,就可以真正看出来这些公司的经营质量。

如果下沉到更细节的角度去看,那么当下这部分的预期差在于之后的电池主要使用什么类型的材料。

目前市场的一直预期是磷酸锰铁锂会取代磷酸铁锂,但在工信部的信息里,原本预期中特斯拉率先使用磷酸锰铁锂的预期没有兑现,所以接下的看点就是磷酸锰铁锂到底能不能上车,开始取代磷酸铁锂。

因为磷酸锰铁锂能一定程度上解决磷酸铁锂在高纬度地区耐寒性较差的问题。

3. 隔膜

隔膜市场是第一个带来好消息的。

星源材质2023年10月16日发布2023年三季报,23Q1-3实现营业收入22.11亿元,同比增长5.64%。归母净利润6.68亿元,同比增长13.56%。

第三季度净利润2.88亿,环比二季度增长46%,扣非净利润2.7亿,环比二季度增长90%,在当前新能源消费市场增长并不大,隔膜产能过剩的背景下,星源材质三季度环比这个业绩可谓是大超预期。

星源的主营业务就是隔膜,这些隔膜也都是为锂电池生产的。

而在市场一致预期供过于求的情况下,星源的业绩却迎来了增长,这说明市场对供过于求的预期过头了。

这说明市场高估了新能源产业供过于求的预期——之所以对锂电池的需求超过了市场的预期,主要是因为储能市场的需求已经足以跟新能源车的需求肩并肩(这个上一篇文章特别提到过),以及新能源车本身的销量、渗透率都在创新高。

所以接下来的剧本,大概率是隔膜类公司的股价开始企稳,后续能不能反弹回去,要看业绩能不能持续上涨。

4. 电解液

电解液目前仍然看不到底部,估值方面也一直在创历史新低,原因是市场对电解液相关公司的业绩预期目前不太看好。

这个就先不聊了,等后面看看有Q3财报有没有好消息吧。

5. 电池

宁德时代3年利润增长8倍,目前股价腰斩跌回3年前,不到PE20。

收入1054.3亿元,同增/环增8.3%/5.2%。

归母净利润104.3亿元,同增10.7%、环降4.3%。

扣非净利润94.3亿元,同增4.9%、环降3.3%。

宁德的业绩基本符合市场预期。

可以看到宁德的业绩增长速度已经大幅度放慢了,如果我们对比茅台的平均15-20%增长速度,宁德其实已经慢了。

所以这个估值对于宁德来说,不贵,但也不便宜。

接下来要看的是,宁德的之前发布的各种新型电池能不能打开市场,这会成为宁德规模壁垒之外的一个新壁垒——技术壁垒。

6. 功率半导体

龙头、以及相关公司的股价都在创新低,业绩方面目前其实还是在稳定增长。

目前虽然股价还在下跌,但在汽车市场上,其实已经开始了一轮迭代——从小鹏G6开始,到最近上市的智己LS6,SiC开始在20-30万区间大规模普及,后续随着产能的增加,以及竞争的进一步加深,相信你SiC车型可以下探到20万以内。

届时,SiC会取代掉IGBT相当一部分市场份额,而相关公司的业绩也应该会飞起来。

毕竟800V搭配SiC带来的续航提升是巨大的,如今20-30万的车型续航基本上都在650-760之间了,充电也比之前的400V车型快。

只是这个时间点我们无法确认是什么时候。

比如说周五突然闪崩的三安光电,其SiC业务进展一直是比较顺利的,而Q3在业绩上应该也能进一步扩大,而闪崩的原因,大概率是因为机构要应对基金赎回不得不被迫卖出导致的。

7. 自动驾驶智能座舱

没有什么变化,也是要面对基金大规模赎回。

另外华为的自动驾驶竞争也算是一个影响因素,有部分公司的股价被华为的问界爆卖给打崩了,我觉得是是市场不理性的反应,因为市场整体需求其实很大,同时目前自动驾驶部分更多是从无到有的阶段,目前而言还没到拼刺刀的程度。

8. 整车

整车这里是最值得说的。

华为问界M7的爆火我就不多介绍了,网上各种帖子已经介绍的非常全了。

目前缺乏选择的机构和散户,就在塞力斯上使了很大的劲儿,硬生生把市值怼到了1200亿。

这里面其实是有几个风险需要大家注意:

首先是问界整个车,塞力斯只是负责组装起来,这家实在是没办法提供什么技术,问界爆卖,塞力斯能获得的收益极其有限。

其次是问界新M7的爆火,核心原因是正好占据了天时地利人和多种因素:

(1)新M7对比老M7,起步价格从30万出头下降到了25万多

(2)华为手机的爆火,以及在芯片上的突破带来的热情,让部分正好有条件也有需求买车的人直接选择了问界M7。

(3)原先华为的粉丝群体,基本上是属于偏保守的人群,大概的画像是体制内工作,同时需要一台非BBA,30万以内,足够好的车,而问界对他们而言就是华为汽车,这就导致别人还在辛苦的耕耘未来的新能源市场,问界新M7直接开始转化燃油车的市场份额了。

问界系列面临的挑战在于,它能不能持续保持销量?

这里面的点在于,问界新M7虽然余大嘴带领团队花了好几个亿去改进,但这台车本质上跟老问界依然用的是同一种架构同一个平台,这也是为什么作为一款车长超过5米(5020mm)的中大型SUV,它的轴距却反常到跟尺寸小一号的比亚迪唐一样是2820mm。

要知道同尺寸同级别的车,轴距基本上在3000mm上下:

理想L7车长5050mm,轴距3005mm;

小鹏G9车长4891mm,轴距2998mm;

蔚来二代ES6车长4968mm,轴距2960mm;

特斯拉Model X 车长5037m,轴距2965mm。

而尺寸低一个级别的车,轴距基本上在2900mm上下:

特斯拉Model Y 车长4750mm,轴距2890mm;

零跑C11车长4750mm,轴距2930mm;

小鹏G6 车长4753mm,轴距2890mm;

蔚来ET5T车长4790mm,轴距2888mm;

比亚迪唐EV车长4900mm,轴距2820mm。

——从这些数据就能发现,整车尺寸跟轴距是要成一定比例的,这涉及到了很多方面的知识,轴距这东西在汽车架构上,属于一个不太容易改变的数据,因为它跟底盘的表现,以及车内的空间直接相关。

而在新老势力友商们产品车长、轴距比例惊人一致的情况下,问界新M7的车长和轴距,意味着它在某些细节上一定做出了调整。

而沿用老架构平台会不会影响用户口碑,就看第一批用户的口碑了。

问界说完了。

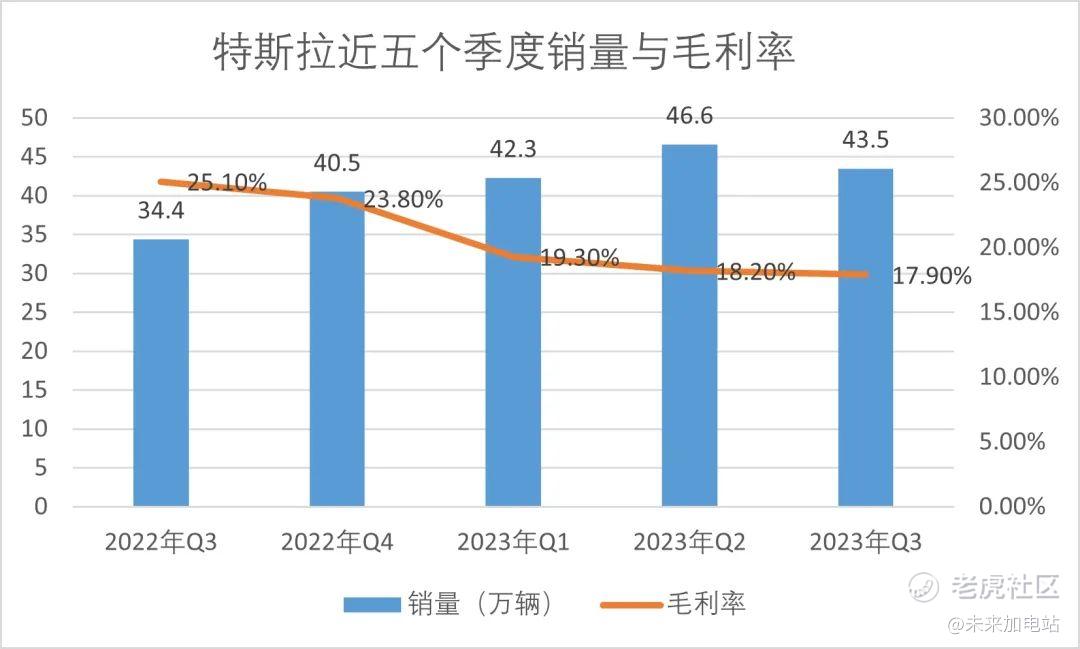

最后说一下特斯拉,新财报出来了,毛利率肉眼可见的持续降低,很显然马斯克低估了中国市场竞争的强度。

美国市场那边由于加息的关系,导致车贷利率也高,所以也压制了特斯拉的销量和毛利。

不过对于特斯拉而言,它可以把上海工厂生产的车直接出口,因此需求方面不是大问题。接下来要看的事Cybertruck的真实订单,以及产能爬坡速度。

今天就讲这么多。

虽然大盘跌破了3000点,但23Q3季度新能源赛道的财报是非常值得期待的。

这很有可能就是新能源赛道的反攻点。

精彩评论