跨域投资,不仅是交易跨资产类别,而是需要跟各个资产类别的主流参与者,有足够多的沟通和交流,知道大家都在想什么,做什么。

在拥挤的市场里,往往有巨大的机会,但也伴随高波动率和高风险率。从历史经验来看,拥挤的市场往往具有高的成交量,高的波动率,低的参与者平均回报表明,风险是相对更大的。

一个市场能够吸引其它资产类别的参与者,必然是之前出现了较大的单边趋势,新的羊群的加入会强化这种单边趋势,使得价格显著超出基本面隐含的合理水平,于是蕴含了反向剧烈波动的种子。然后,一旦正面的力量衰竭,趋势拐头,过于拥挤的市场很容易互相踩踏,互相踩踏的过程又会使得反向的趋势走过头。然后,趋势再拐头,再波动。

所以,波动性本身,是渐变的,不会突变。有一个数学名词可以概括:波动性具有自相关性。

一个大趋势之后市场的运行模式,类似于物理上的阻尼震荡,一个大的冲击后,余波渐渐收窄,绵延不绝。市场的波动性大幅提升后,在一段时间都会维持在相对高位,收敛是一个渐进的过程。一段时间维持相对高位,也是参与者的相互间换手,时间换空间。如果没有进一步的推力向上,那就逐步消退,资金逐步撤出。

在这样的市场里,波动远大于趋势,交易费用和交易摩擦会吞噬掉大量的市场参与者权益。绝大部分人最后都会是亏钱的,少部分人赚钱,交易所和经纪商赚最多。从长期来看,开交易所稳赚不赔,而以交易为生的,绝大部分都是牺牲者。

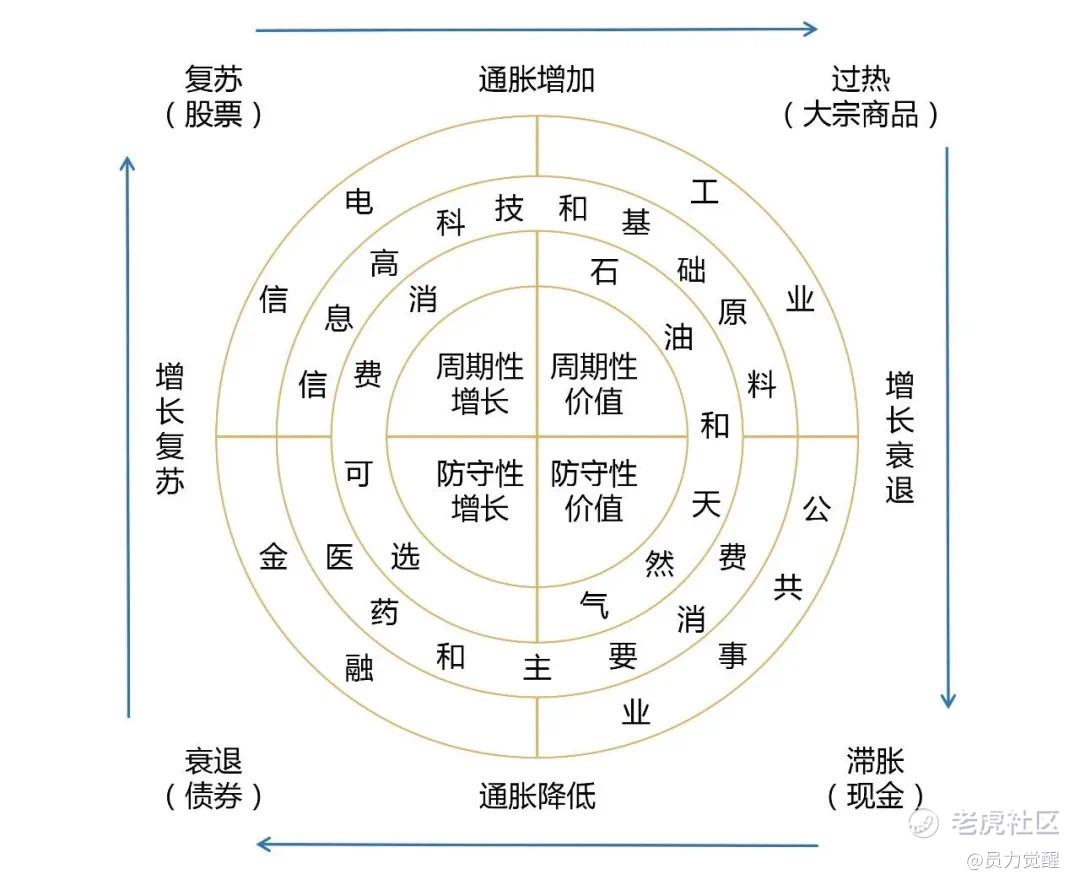

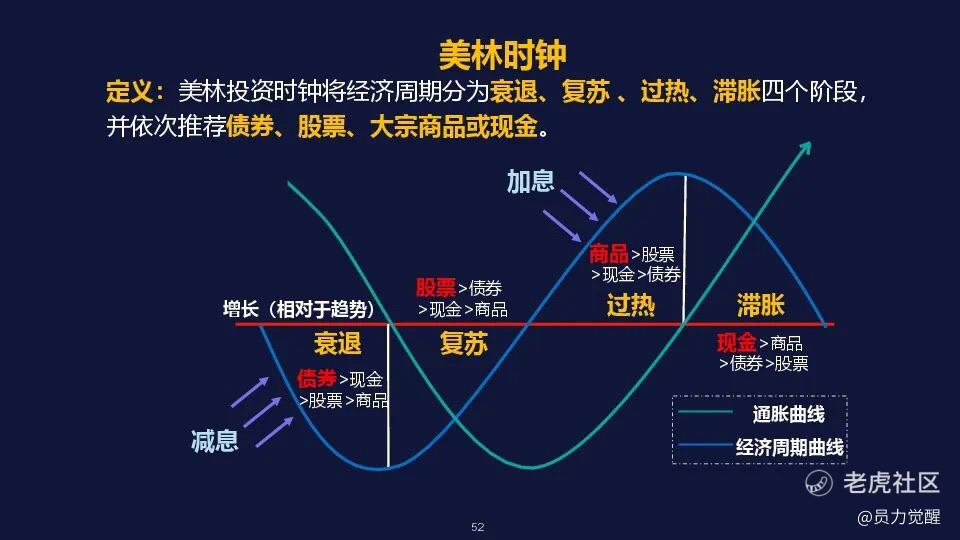

我们都知道美林时钟,在股票,大宗商品,现金,债券,经济周期在起作用。而不同市场的参与者,也会寻找其他市场的投资交易机会。如果最拥挤的市场是股票市场,那无论传统做债的人,传统做商品的人,都跑去做股票。于是,市场巨幅波动,上个月涨过头,下个月就可能股灾跌过头,然后大幅反弹,然后再跌,总体是个大的阻尼震荡形态。到最后,指数没涨多少也没跌多少,但一年下来赚钱的人寥寥无几,暴亏的人不计其数。

如果商品市场也出现拥挤,无论传统做股票的人,还是传统做债券的人,都高度关注并积极参与。剧烈波动的市场,无论是股票市场还是商品市场必然是韭菜们血流成河,很多传统的高手们也不赚钱。这种剧烈波动之前可以从周线来观察和把握,后来变成日线级别,再变成小时线级别。周线级别的波动是真实供需驱动的;日线级别的波动更多是因为小的基本面波动驱动了预期的更大变化;而小时线级别呢,完全是情绪在冲撞。

市场波动,中长期来看,是以供需基本面为基础的。

波动性的自相关性,之前的高波动率很难再短期平抑下来,所以,这种纠结无趋势并不是体现为价格的均衡和平稳。而是日内和日间小时线级别的巨大的波动。有人认为这种日内的波动是盈利的机会,试图参与和把握。但历史早已证明,这种事情基本没有人可以做得到,在商品市场成功的交易员(多年持续生存且累计盈利过亿的),90%都是中线趋势派。

精彩评论

跨域投资可以说是难上加难把哈哈

绝大部分人最后亏钱。我深切同意。