猛兽财经获悉,总部位于广州的一站式业务在线PaaS云服务商广州有信科技有限公司Youxin Technology Ltd(简称:有信云),近期已向美国证券交易委员会(SEC)提交招股书,申请在纳斯达克IPO上市,股票代码为(YAAS),有信云计划通过此次纳斯达克IPO上市以每股4美元的建议价格发行200万A类普通股,并募集800万美元的资金。

公司介绍

有信云,一站式业务在线PaaS云服务商,致力于以大数据、云计算等技术帮助企业实现数字化转型。通过一个入口、一个系统,适配所有组织,自定义所有业务流程,结合企业自身“业务在线”与“精细化运营”,实现企业利润型销售增长目标。

有信云主要通过直接销售和营销来获取客户,该公司的主要客户群是消费品、化妆品和食品饮料行业。 在最近一个财年,共有25个客户使用其专业服务系统,共有183个客户使用其支付渠道服务。

有信云的管理层由创始人兼首席执行官林少章先生领导,他自公司成立以来一直在公司工作,在此之前他曾担任Beijing Wuqiong Information Technology Ltd的首席技术官。

截至2023年3月31,有信云已从金沙江创投与凯泰资本等投资者那里获得了1220万美元的投资。

行业概况

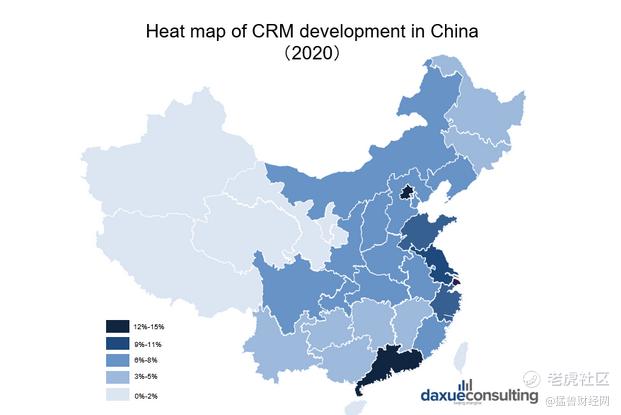

根据来自欧洲的专业市场调查咨询公司Daxue Consulting2022年市场研究报告,中国CRM软件市场仍处于萌芽阶段。

很多中国公司并不依赖软件来建立客户关系。客户关系管理系统的采用主要集中在该国的东南沿海地区,其中香港地区处于领先地位。

大多数中国公司在寻求一种称为“SCRM”的CRM系统,其中“S”代表“Social”,因此他们强烈偏好与中国主要社交平台集成的CRM系统。

下图为CRM软件在中国的发展情况

有信云在这个行业的主要竞争对手包括:

(1)ClickPaas

(2)明道云

(3) $中国有赞(08083)$

(4)用友网络(600588)

(5) $玄武云(02392)$

(6) $赛富时(CRM)$

(7)腾讯企点

(8)纷享销客

(9)销售易(Neocrm)

(10)外勤365

财务情况

根据IPO招股书,猛兽财经将有信云的财务业绩情况整理如下:

(1)总收入:有信云2021年、2022年和截至2023年3月31日的总收入分别为:1,106,860美元、1,277,066美元、407,037美元。

(2)毛利润(亏损):有信云2021年、2022年和截至2023年3月31日的毛利润分别为:649,517美元、695,727美元、238,769美元。

(3)毛利率:有信云2021年、2022年和截至2023年3月31日的毛利率分别为:58.68%、54.48%、58.66%。

(4)营业利润(亏损):有信云2021年、2022年和截至2023年3月31日的营业利润分别为:4,245,519美元、6,772,400美元、1,714,244美元。

(5)综合收益(亏损):有信云2021年、2022年和截至2023年3月31日的综合收益分别为:4,239,548美元、5,561,138美元、1,989,613美元。

(6)经营现金流:有信云2021年、2022年和截至2023年3月31日的经营现金流分别为:4,607,453美元、5,273,756美元、1,554,219美元。

截至2023年3月31日,有信云拥有912,483美元的现金和220万美元的总负债。

截至2023年3月31日的12个月内,有信云的自由现金流为负(440万美元)。

IPO详情

根据IPO招股书,猛兽财经将有信云的IPO情况整理如下:

(1)有信云计划通过此次纳斯达克IPO上市以每股4美元的建议价格发行200万A类普通股,并募集800万美元的资金。

(2)没有现有股东表示有兴趣以IPO价格购买有信云的股票。

(3)有信云将发行200万股A类普通股,并已登记将有175万股股票被股东出售。

(4)如果这175万股股票被股东在集中的时间被出售,那么将会对有信云的股价造成非常巨大的负面影响。

(5)A类股东每股将有一票投票权,B类股东每股将有十票投票权。

(6)根据纳斯达克的规则,有信云将成为一家“受控公司”,创始人兼首席执行官将拥有多数投票权。

(7)如果有信云能成功在纳斯达克IPO上市,那么除去承销商超额配售期权的影响,该公司IPO时的市值将达到1.26亿美元。

(8)有信云目前的流通股与流通股的比率(不包括承销商超额配售)约为6.02%%,而低于10%的数字通常被认为是“低浮动”股票,因此有信云将成为一支“低浮动”的股票,有但其股价可能会受到重大价格波动的影响。

(9)关于尚未解决的法律的诉讼,管理层表示,截至2022年9月30日,并不知悉任何针对该公司的法律诉讼。

(10)有信云的财务状况显示,该公司的收入正在下降,毛利润和变毛利率也正在下降,经营亏损严重。

(11)截至2023年3月31日的12个月内,有信云的自由现金流为负(440万美元)。

(12)销售费用占总收入的百分比也随着收入的下降而变化;在最近的报告期内,其销售效率倍数为负(1.1倍)。 有信云目前计划不支付股息,并保留任何未来的收益用于再投资,以满足公司的增长和营运资金需求。

(13)有信云受开曼群岛和中国法律的约束,在特定条件下支付股息。这类公司在历史上给投资者带来的回报很低,公司与投资者沟通有限,IPO后业绩不佳也很常见。

(14)在中国提供CRM软件和相关服务的市场机会很大,但存在很多竞争对手,而且大多数中国公司并不依赖于这样的软件来建立客户关系。

(15)作为一家即将上市的公司,有信云面临的商业风险包括规模小、资金薄弱、缺乏创造增长的记录。

(16)管理层寻求的111倍的企业价值/收入倍数 ,对于一家无法在小基础上实现增长的公司来说,这是一个荒谬的估值。

中介机构 猛兽财经通过查询有信云的IPO招股书得知,有信云此次纳斯达克IPO上市的账簿管理人是Univest Securities。

【境外IPO上市】的从业者比如会计事务所、律师事务所、上市公司、投行、咨询机构、券商、审计机构等相关从业者,可以联系猛兽财经,大家可以一起合作、交流、资源对接。

精彩评论