很多朋友对于分析公司这个系统工程其实都有一个通病就是:盲目。

面对一家自己看好的公司。不知道做什么,没有一丝条理,像无头苍蝇一样。我深知他们内心其实有很大的欲望去深入了解某个公司,但是当真正自己动手做起来的时候还是会一头雾水,处处碰壁,以至于把内心中最后一点动力也磨灭,到最后还是对整个公司拿捏不准以至于错失良机。

那么今天我就来好好说一说,到底该怎样系统的分析公司!

我特别喜欢读国外的书籍,因为他们在对一件事情描述的时候总喜欢分个一二三点,比如,对于做饭这件事,国外的书籍是“加盐三克”,而同样的意思我们中国人就喜欢说“加盐少许”,这个“少许”是多少呢?

我们无从得知,每个“厨师”都是根据自己的经验来控制这个量。当然我并没有说中国式的表达不好,只是对于投资这方面的文字我认为这样还是更清晰易懂一些,因此今天我就来试着用这样的方式告诉大家。

好,下面我们开始,我按顺序来一步一步告诉你怎样深入分析一家公司,首先你需要创建一个新的word文档和excel文档(怎么用我后面再说)。

一个宗旨:先把握大局后深入了解。简单来说就是我们先把公司的整个框架摸清再来谈具体的细节,只有这样才能当断不乱。先列出分析公司的的整体框架然后我们在给他填充血肉,这样的文字才有血有肉。

一、了解公司是干什么的

这一步我觉得还是很必要的。很多朋友其实连公司的主营业务有什么都不知道。就拿神华来说,大多数人只知道他是煤炭股,但是很少的人知道他的其他业务。更重要的是这是最最简单的一步,通过这个简单的动作可以让我们逐渐的找到“感觉”进入一个舒适的状态,所以说第一步是我们快速摸清公司的关键。

具体信息可以从以下几个渠道获得:

1.公司官网

一家上市公司的官网,可以不那么“漂亮”但是它却可以很好的了解公司的情况,组织架构,主营业务,以及对应的子公司情况。

2.百度、谷歌搜索引擎

通过公司的关键字搜索我们还可以搜索到公司最近的新闻,以及公司其他的信息。

3.招股说明书

每家公司上市前都会公布招股说明说,里面除了会有公司的整体情况的介绍,最关键的是里面还会披露公司所在行业的情况,甚至公司的主要竞争对手的情况。

通过上面的信息收集,我们边查找边把它们的关键信息复制到我上面说的word文档中,这时候先不要考虑排版,先把零碎的信息粘贴过去,当我们收集到一定程度(这里有一个标准:就是越往后查找越发现重复前面的信息点越多,这时候就可以停手了)。

接着,我们把刚刚说的零碎信息整合留下最最关键的,至少通过这些信息的收集我们需要知道:公司是干什么的?所处在哪个行业?以及公司的主要产品有什么?甚至说主营业务又是什么?(有的公司主营业务可能会涉及三种以上)。

这是最简单的一步,这一过程你会很放松并不会很“烧脑”,甚至你还可以一边“抠脚”一边去做这件事,但是越往后就要打起十二分精神了。

二、对所处行业要有一个大体的把握

通过上面的对公司情况的了解,一定会知道公司所处行业以及主营业务,下面需要我们对行业有一个整体的把握。

首先呢,我们必须了解公司所处的状态,即判断公司的天花板,具体来说天花板可分为三种:

第一种、已经达到天花板的行业,比如很多传统行业(钢铁、煤炭等等)他们的特征是行业整体趋于饱和。

第二种、没有达到天花板或者说正在构建新的天花板的行业。比如说汽车,通讯行业他们往往可以通过”创新“来创造出新的行业构造。

第三种、天花板不明确行业,这些行业可能是新型行业,我们对此并不太了解天花板在哪里。

通过上面的分析我们需要知道公司所处的行业天花板在哪里,而面对行业的现状,公司在干什么?

比如说神华,他早在煤炭鼎盛时期,就除了发展煤炭业务,还扩张电力,铁路,煤化工等的业务。具体这块更详细的讲解建议大家翻开之前的文章《如何分析一家公司?(4.1,天花板分析)》

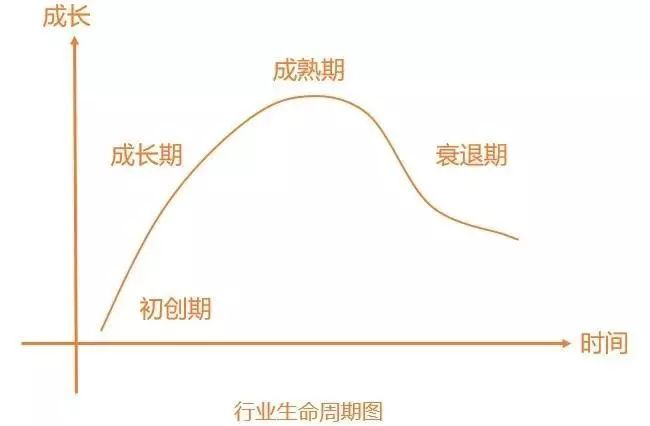

如果上面的天花板,大家不好理解,那么下面这张图就是让你去理解它。

判断天花板其实我们也可以理解目前公司或者行业所处的时期,像天花板见顶的行业就一般来讲处于成熟期。

但是大家要知道一点的是,这是行业的生命周期图,同时它还是公司的周期图,他们都满足这个规律,诺基亚再好也被淘汰了,房地产行业的“黄金十年”未来还可以维持吗?我看也悬。

所以,最关键的是我们要搞懂公司或者行业所处在哪个时期?以及对应该时期公司是怎么做的?

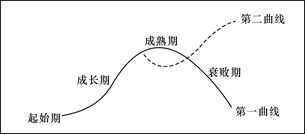

具有远见的公司往往是这样的:

他们往往在成熟期的时候,就在“二次创业”来创造新的周期起点。

其次,行业的分析说实在的,我们不需要面面俱到,因为我们没有经历更没有能力去做这样一家事情,我们只需要了解当下,去了解行业目前的现状,具体的信息获得方式和第一步一样,不过这里在加两点:

A.公司年报

每年的公司年报管理层都会有对行业今年情况的总结或者说是概述。

B.券商研报

研报虽然在“结论”上有出入,但是在数据供给方面确确实实有我们了解不到的“事实”我们完全可以去利用他们的“劳动成果”。

同样我们和第一步一样要尽可能多的去收集信息,复制到word文档,然后整合。

三、收集关键数据

前面两步只需要我们对公司/行业有一个大体的把握即可,更多的是偏主观的,是“结论”。从这一步开始我们就要慢慢构建我们的框架了。

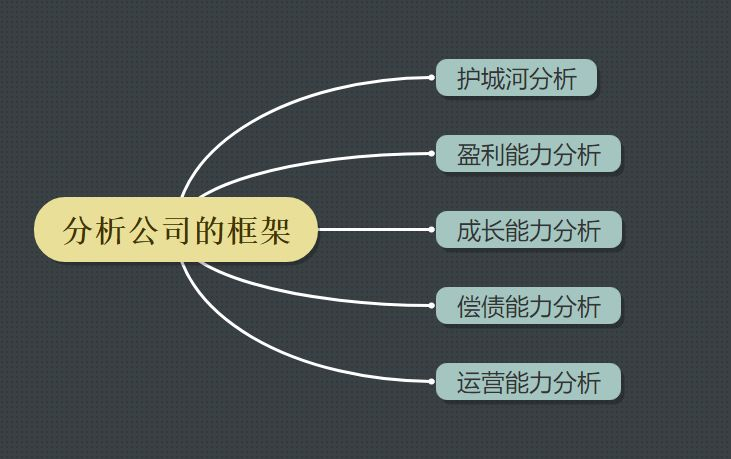

收集数据不是让我们盲目去收集,首先还是定一个小框架,一般来说分析公司的框架往往有以下几个方面(ps:每个分析点没有先后,根据自己的感觉而定)。

在收集数据的时候心里一定要有一杆秤,“这杆称”就是上面的这五个分析点。每个分析的点,都会对应相应的数据指标(不知道得朋友建议翻看我之前的文章),我们把这些对应的指标收集起来,然后粘贴到我上面说的excel表格中。

比如说,我要分析护城河,那么护城河最关键的指标就是两个毛利率,三费占比。首先管他三七二十一先把这两个主要指标数据收集起来,然后填放到对应的分析点(护城河分析)之下。

怎么收集?

这可能就是大家最头疼的问题了,今天我就顺带说说,最关键的是我来推荐几个我平时常用的几个平台。

1.问财网

网址:https://www.iwencai.com/

该网站是同花顺旗下的专业的选股,数据平台,我之前多次的介绍过。下面我们以毛利率为例,来告诉你怎么收集。

首先点开问财首页,输入相关信息,比如我上次分析海螺水泥,这是我输入的关键信息。

点击“搜索”就会出现下面的页面。

瞬间得出了所属水泥行业的18家上市公司毛利率数据。因此,根本不需要我们去一年一年的去查找数据。同样你如果想找其它的指标输入关键字即可,相信聪明的你很快就会搞清楚这个网站该怎样搜索。(ps:问财上面会有一个“导数据”的功能,这样我们直接导出所需要的数据了。)

注意:问财基本可以搜索到90%你需要的指标,但是也有某些指标是搜索不到的,这时候需要你导出某些数据自己算,不过毕竟这种情况占少数。

2.慧博智能终端(pc端)

网址:http://hibor.net/

首先我们需要登陆网站,然后下载慧博pc终端到电脑桌面。

之后点开软件。

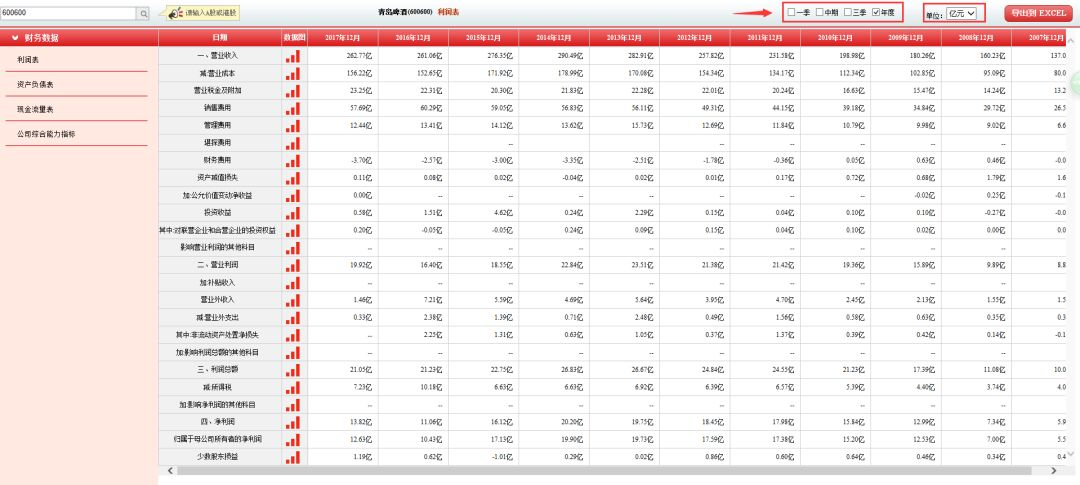

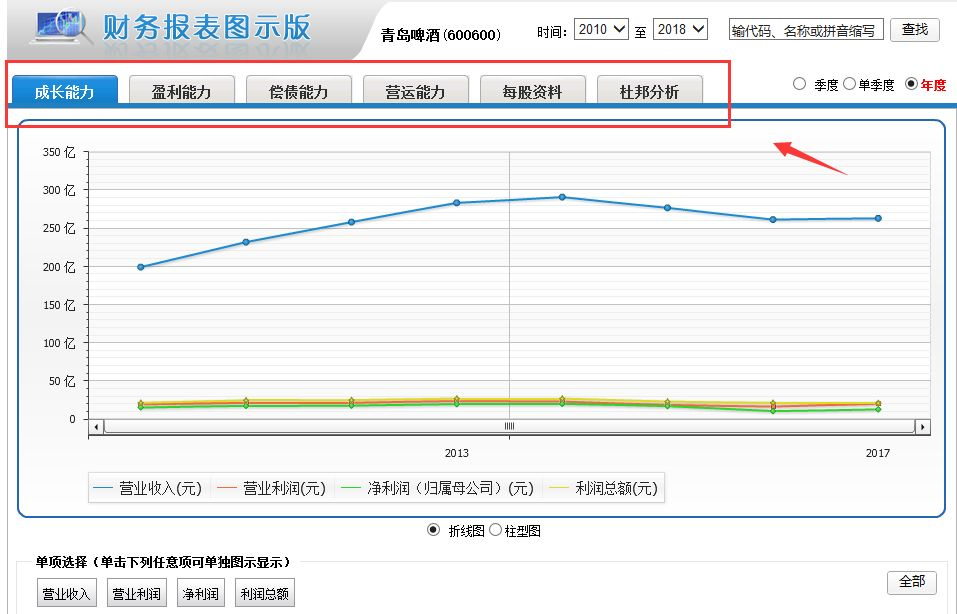

点击“财务数据版”会出现这样的界面。

右上角还可以选择年报和季度报以及单位,同样还可以导出EXCLE。

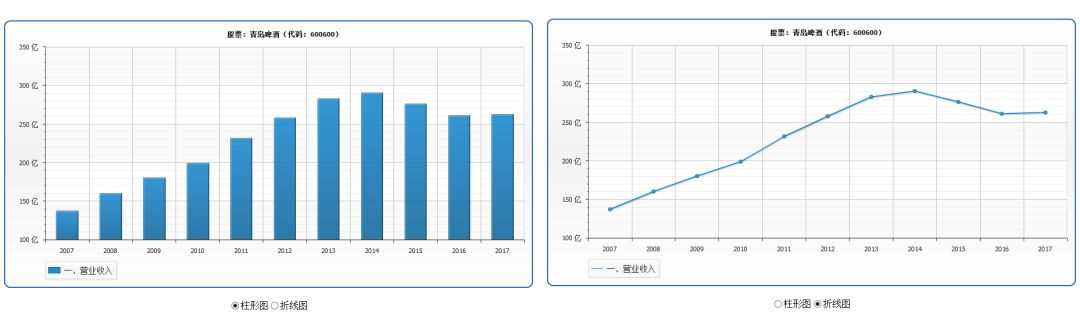

如果我们点击每个数据后面的“柱状图标”还会出现下面的更直观的图片。

瞬间近几年的变化图映入我们的眼帘。如果我们点击“财务报表图示版”呢。

它会直接根据公司各个方面(图中红框部分)为我们自动画出图形,这样做使我们更加清晰直观。

3.大视野

网址:http://www.dashiyetouzi.com/

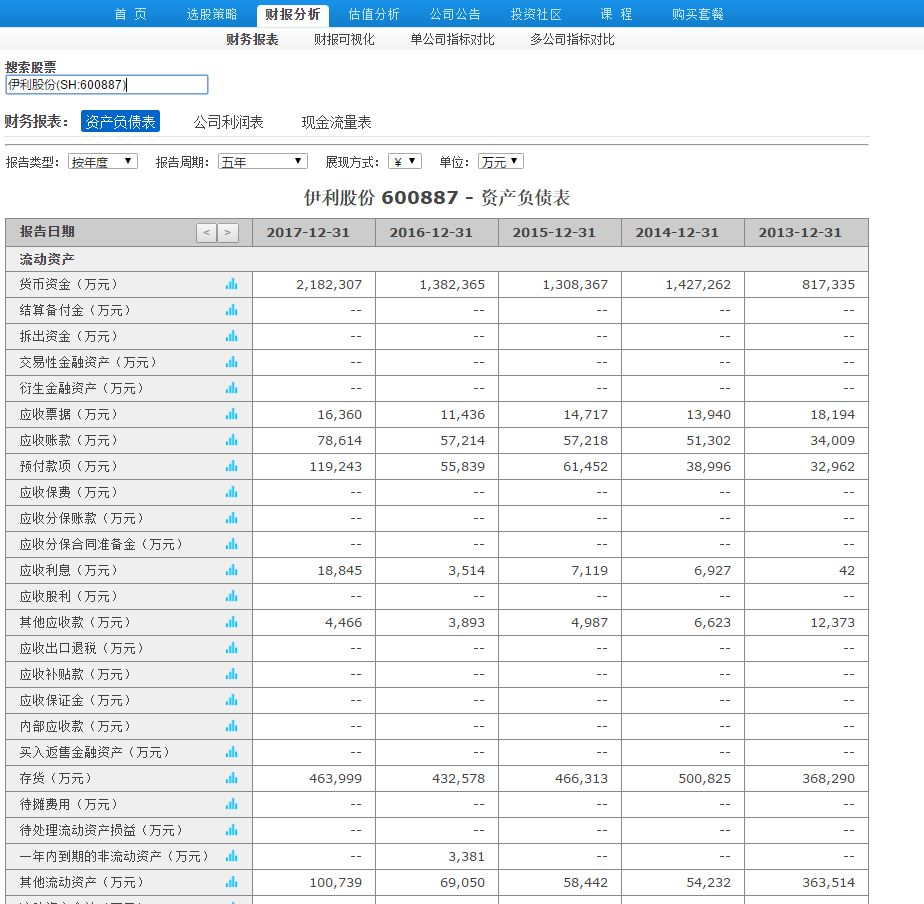

这个是我最近发现的网站,也是特别的好用。进入网站输入对应的公司代码即可得到下面这个界面。

大家看上面的一行红字,有很多亮点,比如估值分析、财务报表。如果我们想要收集数据只需点击财务报表就可以了,如下图:

财务报表又分为好几个选项,这些大家自行验证,这里篇幅有限,我就不多赘述了,相信大家只要找到网站自己就可以很快的上手他的其他功能。

小结:上面我简单的列举了三个比较好的平台,这些平台各有优劣,也各有特色,对于我们来说完全是够用的,当然市面上还会有很多不错的平台比如:理性仁、wind终端等等。

现在你已经知道了从哪里收集数据了,这样要比傻呵呵的一年一年翻年报效率要高的多。特别注意一点是,我们在使用之前要选取一年对应年报看看是否数据披露异议(虽然没什么大问题),但是我们还需要留心。

四、构建框架并填充内容

经过上面的三步我想至少我们会形成一个基本框架。随着我们不断的数据收集,然后贴到对应的分析点下(如果常分析公司的话其实就已经能大体判断公司的好坏了)。

最重要的就需要填充这些内容了,换句话说,这时候就需要我们根据量化数据来得出定性结论了(这些都是我们之前一直在强调的),特别要关注那些个别年份数据巨变的情况,比如一家公司的利润增长率一直都是正数,突然某一年变为负数,这时候我们就需要找到对应的年报来找到为什么?(小技巧:点开一篇年报的时候先用“trl+f”快捷键搜索关键词,直击要点)或者通过同行业的对比,你就会知道公司在整个行业所处的情况,怎样分析?我们之前也都讲过。

对于这一步,我的建议是:

先一个分析点一个分析点的去“填充”,比如,我分析护城河,那么我就只看对应的数据即可,只思考护城河的相关内容,但是得出的结论先用红字打出来,因为这时候你的分析肯定是片面的。

只有当我们把公司全部的分析点摸清楚,你才能得出比较客观的结论,那时我们在回顾当时的红字,看看有没有出入。千万不要这儿抓一下那抓一下,最后哪个方面都分析不好,就顺着框架一点一点填充,当你走过这一路你就会发现,公司的脉络渐渐清晰起来,你对他也越来越了解了。

最后,你在从头(最开始)到尾的审视一遍文章的内容。这一步就是“深入”了解公司的关键步骤,也是整个分析文章的“重头戏”。通过这一步我们可以更加细致的了解公司,自然而然的就会对这家公司有一个自己的客观的认识,根本不需要别人告诉你怎么做,因为这时候你自己已经知道该怎么做了。

五、估值

一家公司的好坏,从第三步收集数据其实你就已经能看出来了,既然你走到了这一步,说明至少证明这家公司不差,也只有这样我们才有资格谈估值。

之所以在最后谈论估值,是因为我们只有对公司有客观的认识才能更加理性的去估值,哪怕最后我们估出值是高估,但是通过我们分析这家公司确实还可以(事实上如果不好的公司我们往往会在第三步就放弃分析),我们完全可以把它加入我们的备选股票池。

市场总是周期波动的,总有我们入手的机会,当机会来临之时,我们是有准备的。

六、预判

如果说前五步是站在过去,那么第六步就是面向未来。完整的分析文章是需要对未来做一个预判的。但是大多数分析文章的“预判”我更愿意叫成“预测”,他们往往希望精准的预测短期股价/走势,这其实就很难。

一家公司“一年翻倍”和“十年翻十倍”这是两个不同的概念,前者容错的几率必须要小,稍有不慎就达不到。但是后者呢?

我们只是加了“十年”这个“过滤器”就过滤掉了很多偶然因素,时间其实就是天然的“安全边际”这个道理并不难理解。

而我说的“预判”,比上面的还要简单,就是判断公司未来比现在好还是坏。事实上“偶然因素”是不可避免的,但是公司只要大的方向上没有错我们就应该心安。

就拿杜邦分析来举例,根据拆解,我们知道ROE=净利率*总资产周转率*权益乘数。

通过各个指标的判断或者企业的某些动态,很容易得出未来ROE会不会增长?他的增长点在哪?公司做哪些决策会影响ROE的上升/下降?再比如某公司本来就处于同质化严重且高度竞争的行业,因此很难通过提价去获得超高的利润,这时候公司的成本端逐年下降,这会不会是一个好的讯号?

我们说的“大方向”其实就是在判断公司是否做正确的事。

七、总结

分析公司的框架到这里就介绍完了,最后只需要大家从头到尾的在梳理一遍,把当初“稚嫩”的想法(也就是红字),转换成比较客观结论,一篇完整的报告就出来了。

未来大家完全可以用这个步骤来分析公司,比如说我们分析杜邦分析的时候既放到成长能力,又可以放到盈利能力下。

而上下游分析,我们也可以放在运营能力下,这些都没有一个固定的范式,最重要的是我们不要背离大的框架,而是在这个框架下注入“血肉”,这样我们才能研究好一家公司。

$(00700)$$(01810)$$(HSI)$$(.DJI)$$(TSLA)$$(HUYA)$$(FB)$$(GOOGL)$$(AAPL)$

精彩评论

赢了会所嫩模,输了下海干活。