平安首经团队:

钟正生 投资咨询资格编号:S1060520090001

张 璐 投资咨询资格编号:S1060522100001

常艺馨 投资咨询资格编号:S1060522080003

事件:中国人民银行决定于2023年9月15日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。

1、本次降准有何先兆?

本次降准宣布前,我们已在9月10日《中国经济高频观察(9月第2周):期待降准》、9月12日《中长贷需求待提振——2023年8月金融数据点评》两篇报告中提示降准的可能性。

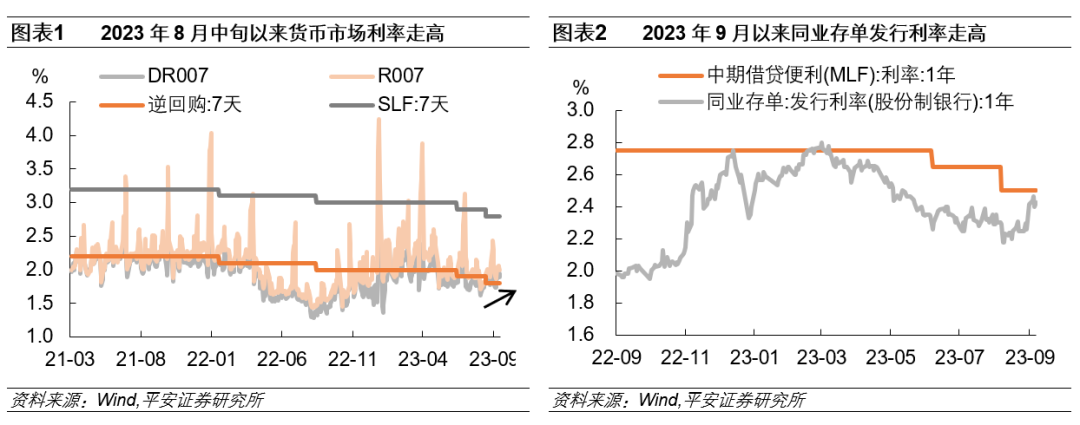

原因在于,8月中旬以来,货币市场资金利率持续高于政策利率,与“维持流动性合理充裕”的目标有所偏离。资金面持续紧张,先后受税期、跨月、政府债发行缴款等短期因素的扰动,或也叠加了中长期流动性缺口扩大的影响。

2、流动性缺口为何扩大?有三方面原因:

一是,外汇占款存在回落压力。今年二季度以来,海外经济体需求走弱、中外国际交流增多,货物贸易顺差有所收窄、服务贸易逆差逐步扩大,作为基础货币派生渠道之一的外汇占款有回落压力。8月中国官方外汇储备环比下行400多亿美元,其变化与中央银行外汇占款较为同步。

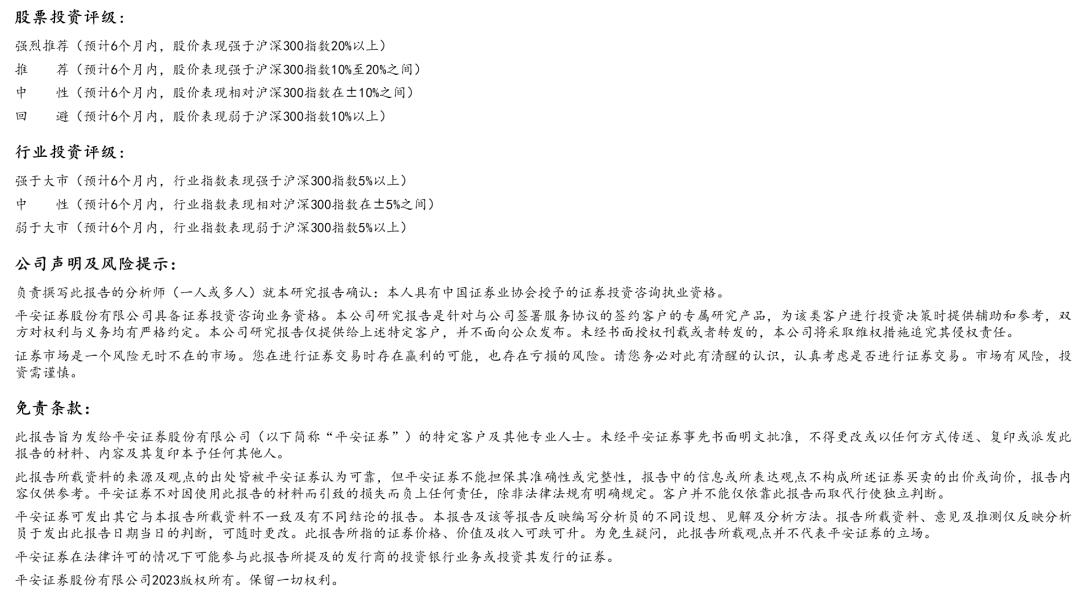

二是,信贷投放边际恢复。在贷款创造存款的机制下,银行发放贷款后需缴纳更多法定存款准备金,产生中长期流动性缺口。尽管央行逆回购大量投放资金,但这属不稳定的短钱,远不及降准所提供的稳定长期资金。

三是,结构性货币政策工具投放速度放缓。今年二季度支农支小再贷款、再贴现及PSL余额均有压降,其他阶段性工具使用进度大多过半,结构性货币政策工具贡献的基础货币仅394亿元,远低于一季度的2830亿元。

3、中国经济企稳回升仍需政策支持。从8月已公布的PMI、出口及信贷数据看,政策持续支持之下,中国经济出现回稳向上的积极苗头。然而,中国经济复苏的基础尚不稳固,房地产领域和民企投资意愿均有待进一步复苏,中长期贷款需求有待提振。

4、降准在助力流动性合理充裕的同时,能够在两个层次上助力稳增长:

一是,有助于提升信贷投放的稳定性。8月社融数据有所恢复,其中短期贷款和票据融资明显起量,背后是银行信贷投放力度加大。季末往往是信贷投放的旺季,降准有助于降低银行成本,缓解其流动性约束,提升银行信贷投放的积极性,继而增强信贷投放的持续性和稳定性,为实体经济提供充分支持。

二是,配合财政发力。8月以来,地方政府债加快发行,基建实物工作量更快形成,对工业品需求形成支撑;财政资金投放力度增大,助力企业部门现金流的回稳。财政发力在稳增长方面起到了积极作用,但基建贷款筹资、政府债券发行、地方政府隐性债务的化解,均离不开货币金融部门的配合。

由此看,货币政策降准的深层次作用在于,配合财政化解债务风险,缓解商业银行的成本压力,增强信贷投放的持续性和稳定性,最终实现增长的“稳”。

5、我们认为,对年内货币政策的进一步宽松,还可多一分期待。

在中国经济恢复基础尚不稳固,物价水平低迷的当下,货币政策总量的宽松在缓解居民还本付息压力,降低企业融资成本层面能够起到积极的作用,还有助于配合财政化解地方政府债务风险。

考虑到前期部分工具的投放使用情况,结构性货币工具也有进一步扩容的必要性,以直达实体经济,为有助于高质量发展的领域提供更低成本定向支持,推动贷款需求的进一步恢复。

免责声明

精彩评论