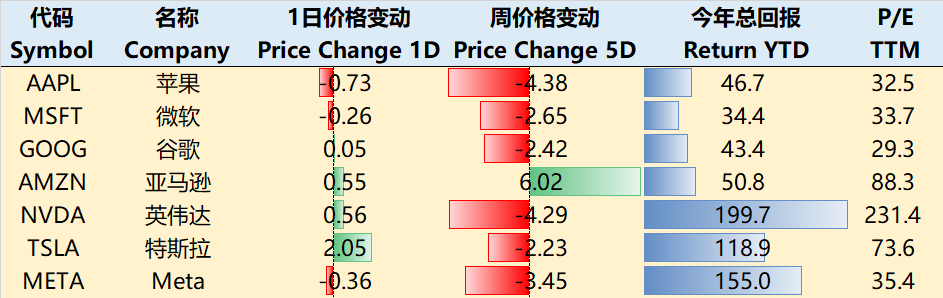

一周大科技表现

本周大科技整体出现回调,虽然仍值财报季,公司业绩大多超市场预期,但与投资者心理预期不同,个股间表现有差异。

截止8月3日收盘(盘后,未计入8月4日),本周最强势的是财报后表现出色的 $亚马逊(AMZN)$ ,周内涨幅6.02%,其余的公司均出现回撤,分别为 $特斯拉(TSLA)$ -2.23%, $谷歌(GOOG)$ -2.42%, $微软(MSFT)$ -2.65%, $Meta Platforms(META)$ -3.45%, $英伟达(NVDA)$ -4.29%,以及 $苹果(AAPL)$ -4.38%。

一周大科技见闻

苹果公布FY23Q3财报,收入连续三季度下滑,服务营收创历史新高,运营现金流超预期,印度市场出现两位数百分比增幅;

天风郭明錤认为,没有任何迹象显示苹果2024年将整合AI边缘运算与硬件产品

马斯克计划就降低App Store佣金和苹果洽谈。

软银和微软将在日本合作开发人工智能软件

$伦敦证券交易所(LSE.UK)$ 与微软合作开发人工智能模型。

亚马逊Q2财报整体好于预期,强力提升Q3和全年业绩指引

亚马逊计划将收购的全食超市在内的各种电商超市合并

AWS正式推出了英伟达H100 Tensor Core GPU驱动的生成式AI、HPC应用服务

谷歌发布视觉语言动作AI模型,以训练机器人扔垃圾

特斯拉收购德国无线充电技术公司Wiferion

$优步(UBER)$ 采购100辆特斯拉Model Y电动汽车

$小鹏汽车(XPEV)$ 智驾负责人吴新宙将离职,下一站或是英伟达

$美国超微公司(AMD)$ 考虑效仿英伟达调整芯片规格,以维持对华出口,其财报传市场回暖喜讯

一周核心观点

苹果没有意外,才成了意外

上周微软、谷歌同一天公布财报,本周的苹果和亚马逊也是同一天发布。往往同时发布就产生了比较。虽然都超过预期,但是大科技公司之间往往也存在潜在的竞争,投资者会在矮子里面拔将军,也会在鸡蛋里面挑骨头。

苹果的二季报(FY23 Q3)来看,硬件卖得一般,主要靠软件服务的收入支撑。整体收入连续三个季度下滑,而公司也没给指引,但是以市场预期来看,不出意外的话,下个季度同比也会下降。

不过由于服务收入的利润率更高一些,公司整体利润水平还是上升的,因此运营现金流也超过市场预期,单季达到260亿美元。我们认为:

硬件产品迭代周期稳定,目前非常成熟且没有更多创新的情况下,增量就需要靠涨价,所以iPhone15可能会有提价。

服务收入是苹果目前的增长主力,因此更马斯克谈什么“App Store”降费基本也就是谈谈,不可能让步的,这也是对未来业绩的保证。但我们要知道这早晚是个雷,欧洲有反垄断,中国有315,总有一点消费者会觉得“苛政猛于虎”的。

对AI相当克制,虽然苹果认为AI对其产品至关重要,但苹果更有可能是在产品上市时就宣布它们,也就是一经发布就是成熟体。

Vision Pro难给预期。但这不代表一定会卖得不好,这算是比较创新的产品,兴许成为24年业绩的关键。

手握1660亿美元现金和有价证券,除去总债务1090亿美元,净现金570亿美元,依然可以稳健地进行分红和回购。

市场的反应可能是对苹果有更高的期待,再加上近期整体涨幅很高,溢价率不低,所以短暂的回调并不意外。

亚马逊力证“衰退谣言”,强势指引引爆全场

亚马逊公布Q2财报,盘后一度大涨超10%。此前市场计价过多“衰退预期”,也让其股价承压。此番利润率提升,并上修了Q3级全年指引,也让市场信心重新回归。

我们认为

主营的电商类业务在通胀环境下依然超市场预期,重拾增速,其中的三方零售在提价后更是亮眼,线下商店也首次突破50亿美元大关。

广告业务表现亮眼,大超预期并首次突破100亿美元大关,是增速最高的一块,且高利润率有助于提升公司整体利润水平。但存在的变现率难以上提的隐患。

AWS增速继续下滑,保有市场第一的宝座。未来更看AI时代的应用,公司相信人工智能的核心是数据。

由于不同业务间的收入增速不同,毛利率上升显著。同时削减成本措施逐见成效,运营利润率在7个季度之后重回5.7%,对后续利润率继续改善提供了基础。

此前市场计入衰退预期过强,认为通胀对其业绩影响可能较大,但这两个而事实证明市场有些过度担忧。而公司强力提升Q3业绩指引,也进一步证明零售业务继续回暖,也进一步提升其估值。

惠誉调降美债评级,会有重大影响吗?

本周大盘回调,与一条重要消息有关,惠誉批评美国两党在制定政策过程中过度斗争、过度支出和过度减税,以至于令美国财政体系处于众多不确定性之中。

我们认为,惠誉旨在提醒投资者风险,而从经济数据等表现来看,现在断言美国偿债能力还为时尚早。而国债的主要持有者不太可能因为评级变化而被迫抛售美债。从二级市场表现来看,美债虽然有小幅波动,但并没有深厚的影响。二级市场的波动,反而与流动性和供需情况有关。

自从美国政府提高了债务上限,从下周开始就会提高长债招标额度,7月到9月本季度的净借款预期规模上调至1万亿美元,打破目前的债市的供需平衡,也意味着市场需要进一步为这部分多余流动性买单。对股市的影响,也更多的是流动性方面。

随着大科技公司财报的落幕,更多的投资者调整完仓位,也会选择将其中一部分今年获利较高的仓位进行了结,形成一定的回调需求。

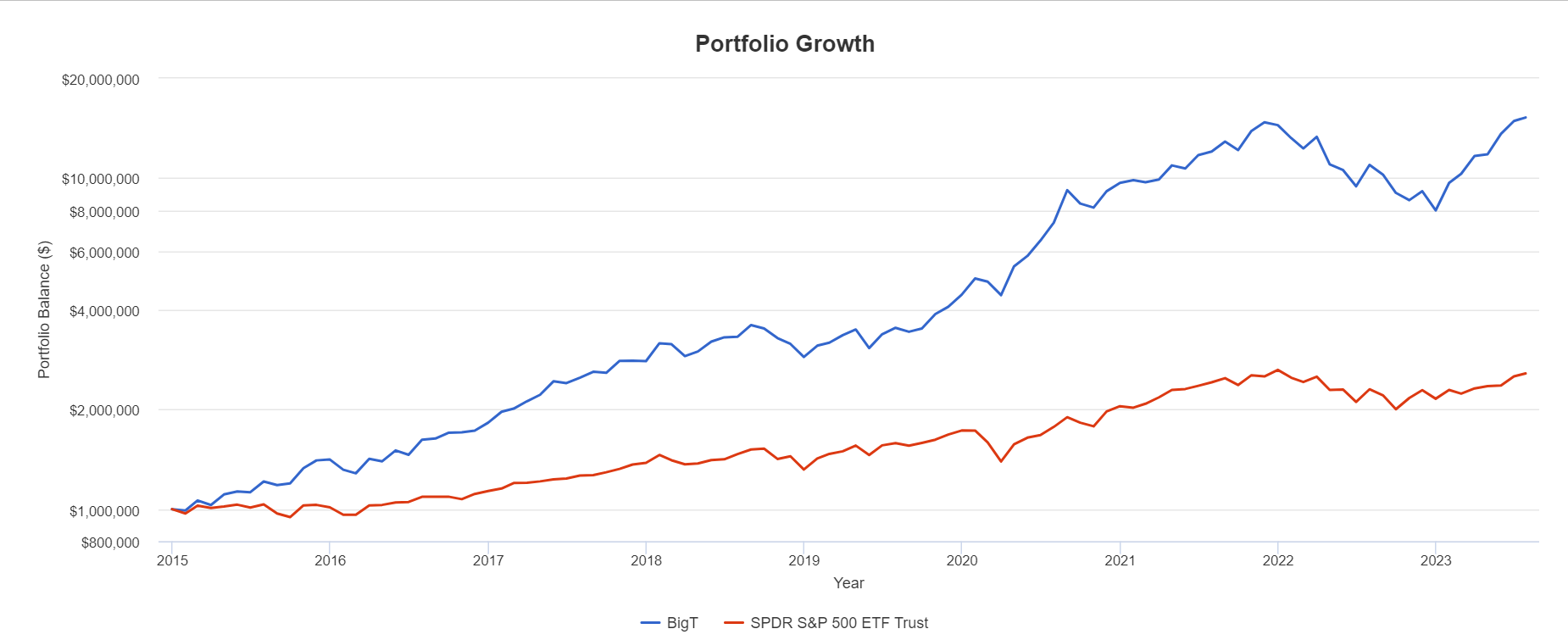

"TANMAM"的投资策略

我们将这权重最大的7家公司合成一个投资组合,称之为“TANMAM”组合。

如果以等权重、每季度重新调整权重的方式对这个组合进行回测,,那么从2015年以来表现是远超标普500的,总回报达到了1523.9%,同期 $标普500ETF(SPY)$ 回报257.0%。

其中:

年化回报37.76%,高于SPY的11.77%。

2023年以来回报95.85%,同期SPY为20.62%

精彩评论