7月14日晚,国联股份发布2023年半年度业绩预告,预计实现归属净利润为6.36亿元至6.47亿元,同比增加48.81%至51.39%;扣非净利润为5.62亿元至5.69亿元,同比增加46.01%至47.83%。这是继2019年以来,公司连续18个季度实现单季度扣非净利润同比增长,成长韧性尽显。

一、大宗商品下行和舆论危机双重压力下,国联这份中报增长极具含金量

横看成岭侧成峰,远近高低各不同。拆解这份业绩预告,可以看出,公司Q2业绩增速39.71%~43.75%,而扣非业绩增速更是仅为28.75%~31.67%,相比于Q1近75%的增速似乎慢下来了。但考虑当前经济环境面临极大不确定性、大宗商品价格持续下行及公司近几月遭遇舆情风波等因素,可以说国联这份中报增长仍极具含金量。

首先,从大宗商品价格走势可以看出,在2022年6月后,明显进入下行周期。

当大宗商品价格进入下行周期,上游产能会供过于求,下游会尽量推迟采购周期以求利益最大化,而今年上半年上游也进入了被动去库阶段。

下行周期对涉及大宗商品贸易产业链的公司压力无疑是巨大的。以钛产业为例,安纳达、金浦钛业、中核钛白等公司纷纷发布业绩大幅下滑公告,而具有平台属性的国联虽然对价格涨跌有一定的屏蔽作用,加上公司集采的商业模式优越性,但根据过往经验,国联亦会给予上游一定让利的支持,发挥产业链粘合者的角色,更好为产业链赋能,同时,下行周期亦是国联股份强化平台属性,提高行业市占率和话语权的最佳时期,伴随着话语权的提升,商品周期对公司的影响会逐步弱化。

其次,二季度国联遭遇了舆情因素带来的风波影响,这会导致部分合作商处于观望状态,其中不乏一些老客户,这也是导致二季度增速下滑的因素之一。随着舆情事件逐步告一段落,这些业务了基本开始恢复。

二、国资增资后,Q3国联股份增速拐点可期

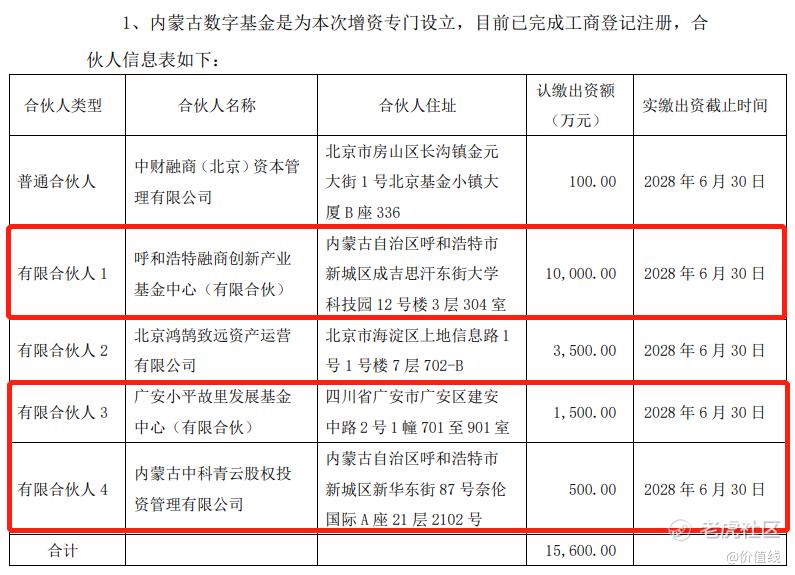

近日,公司发布公告称,内蒙古数字基金和海南嘉成将分别出资1.56亿元和1.50亿元人民币参与涂多多的A轮增资扩股。

其中在内蒙古数字基金参投方中,呼和浩特融商创新产业基金中心(有限合伙)、广安小平故里发展基金中心(有限合伙)、内蒙古中科青云股权投资管理有限公司三家均具国资背景。

国资增资后,不仅公司信用背书增强,国联资源禀赋亦有大幅加成,此外本次增资3.06亿资金几乎可以全部转化到运营现金流中去,涂多多后续的成长性会更加有保障。

另据卖方报告,过去几个月工业品价格持续下行的主要是库存周期的作用,其背后是实体经济误判了新冠疫情后国内需求修复的节奏,主动去库存对商品价格形成压制。而当前降价去库阶段已临近尾声,6月的PPI读数已经进入有统计数据以来PPI历次大幅下行后触底反弹的区间内,料Q3宏观经济和大宗商品均将进入触底复苏阶段,拐点已至。

总的来说,国联股份2023年上半年这份财报极具看点。一方面在大宗商品下行趋势下公司仍能保持50%增速的增长,再次证明了公司商业模式的独特性和有效性;另一方面,在“全额法转净额法”舆情信用风波的不利因素影响下,公司Q2 30%的同比增速更显难能可贵,进一步证明了公司业务的真实性和韧性。在公司“平台、科技、数据”战略导向和百家云工厂计划顺利推进下,有理由对公司未来多一份耐心和期待。

精彩评论

有句话怎么说,你可以怀疑资本的人品,但是绝对不能怀疑人家的眼光

你是不是买有国联股份的股票?

研究过他的财报,确实很迷人

我还是更看好$大宗商品ETF(510170)$一丢丢

看了一眼他的K线,感觉现在还不是出手时机

跟着资本的脚步走肯定不会有错