最近看到一个词,叫做“AI焦虑症”。

是说自ChatGPT发布以来,人类将被AI取而代之的新闻充斥在媒体和社交网络上,各行各业上至CEO,下至前台小姐姐,都在担心:在这场时代巨变当中,自己会不会被落下?

资本市场的表现则更为极致。

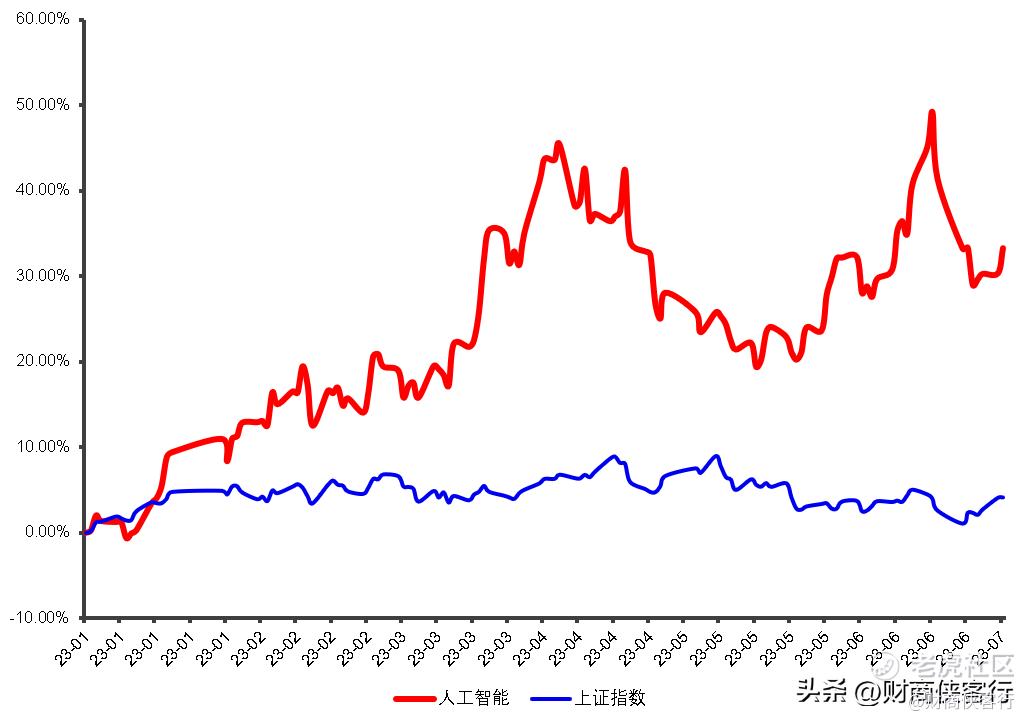

今年以来,人工智能相关公司成为了各路资金竞相追逐的“香饽饽”,与之相关的中证人工智能产业指数(931071)的表现也十分靓丽。截至7月4日收盘,该指数今年以来涨幅达到38.12%,同期上证指数涨幅仅为5.05%。

数据来源:Wind,相关指数历史业绩不代表相关类型基金未来业绩表现。

换句话说,如果今年的投资组合里面没有加点AI,似乎也有些被时代落下的落寞感。

那么,面对呼啸而来的人工智能浪潮,怎样才能减缓焦虑,同时享受时代发展带来的红利呢?

01

如果不能打败它,那就加入它!

“人工智能”这个概念并不新鲜,好几年前全世界就已经围观过AlphaGo与围棋冠军的人机大战,当时大家更多的是好奇。但为什么ChatGPT出来之后,“AI焦虑症”会在全球范围内迅速传播呢?

这是因为,ChatGPT颠覆了人们对人工智能的固有印象。人们突然发现,ChatGPT不是先取代简单重复的体力劳动,而是可能会首先取代高智能的职业,比如绘画、写作、写代码、作曲,它不仅能高效完成强规则的工作,还将进一步攻陷人类引以为傲的创造领域。这与人们以往的认知和预测是截然相反的。

这种情况下,ChatGPT迭代速度越快,人们的焦虑也就越严重。在心理学上有一个词,叫做错失恐惧症(“Fear of Missing Out”,简称“FOMO”),特指那种总在担心失去或错过什么的焦虑心情。在人工智能快速发展的时代,大家的这种焦虑也就愈发常见和严重。

那么,我们应该如何战胜“AI焦虑症”呢?

我想引用《未来呼啸而来》中的一句话:

“请深呼吸,不要眨眼,因为不管你是否准备好了,明天都会到来。”

也就是说,与其惶惶不可终日,还不如打开怀抱,拥抱未来。毕竟,未来取代你工作的,可能不是AI,而是你身边那个会使用AI的同事。

在投资领域里,华富基金很早就认识到了这一点,先行一步进行了布局。

当时公募基金处于加速布局ETF赛道的时期,仅2019年一年,全市场就有90只ETF成立,募集规模超过1700亿元,各类创新产品层出不穷,加入ETF战局的基金公司也越来越多,甚至出现了几十只ETF同时发行的盛况,“卷”出了新高度。

如何在这种情况下实现突围?华富基金把目光投向了人工智能赛道。

华富基金总经理助理、指数投资部总监张娅是A股市场中的“指数元老”,也是国内最早一批管理ETF的基金经理之一,她曾经在采访中透露过华富基金率先布局人工智能产业的三个理由。

第一,人工智能产业是连接诸多高科技子产业的载体产业,华富基金希望定位的第一只科创产业指数,不仅要锁定朝阳产业,更要锁定未来的长产业链。

第二,投资不能选择太过早期的产业,与其它科创行业相比,人工智能行业已经过了萌芽期,具备产业化基础。

第三,来自政策层面的支持非常明确。早在2016年3月,人工智能就被写入了“十三五”规划纲要;2017年《新一代人工智能发展规划》的发布,更是标志着人工智能上升至国家战略。

于是,华富基金将自己在ETF领域的“首航”,锁定在了人工智能方向。2020年2月10日,华富中证人工智能产业ETF(515980)正式上市,成为A股市场中最早一批布局人工智能方向的ETF之一。

02

不要做为电灯一惊一乍的人

GPT风口来临,如何才能更好地分享技术发展的红利?

这让我想起爱迪生的一个故事。

爱迪生在发明电灯之后特别热衷做一件事,就是邀请达官贵人们到他的工厂里开“派对”。工厂里装着几千盏电灯,高潮节目就是爱迪生拉开电闸,刷的一下,几千盏电灯同时点亮,恍若白昼,引发全场的欢呼。

“现在还有人为电灯吃惊吗?”经济学家何帆在《变量》一书中写道,技术是个插电板,真正带来革命性的技术最后都会成为基础设施。

其言下之意是要告诉我们,与其做那个为电灯点亮一惊一乍的人,不如把新技术想象成一个插电板,思考如何将更多的电器连接到这个插线板上。

对于人工智能的投资而言,也是如此。

与其只是感慨人工智能技术发展的迅猛,不如积极思考在人工智能的时代浪潮下,如何挖掘出更多优质的公司和具备更多投资机会的细分赛道?如何布局才能让指数在表征行业发展的收益上做到最大化,为投资者带来更好的回报?这正是华富人工智能ETF(515980)的基金经理、北京大学人工智能博士郜哲先生在设计和管理这只产品时,所不断思考的事情。

郜哲经过研究认为,在当前时点,有两大类公司将率先受益人工智能的发展。

第一类是提供基础技术支持的算力、数据、算法公司。

当前ChatGPT需要训练的模型神经元数量达到千亿级,对算力要求较高,底层算力和数据存储造价在1000亿美金左右。随着海外大模型的商业化以及国内各家跟进的数十款相似模型上线,未来模型的迭代带来的重新训练以及上线运营将持续并且大幅度加大算力的需求。具体来看,国内算力相关子行业包括光模块、服务器、ASIC计算芯片等。

第二类则是最直接受益于文本大模型的应用方向,包括搜索,办公,游戏,新媒体等。

ChatGPT的出现,重塑了这些行业的生态和产业格局,当前海外搜索、办公、新媒体等行业因为ChatGPT的横空出世,出现了用户付费价值提升和市场份额提升的效应,国内相关趋势也在逐渐显现。

但是,郜哲也指出,一项新技术刚出现时,大家的期望都会很高,投资者的热情也非常高涨,但技术发展需要充分的时间,所以高科技行业一般都会伴随着波动较大的风险。

因此,对于想要分享人工智能发展红利的投资者而言,郜哲的建议是要抓住人工智能行业的大趋势,并在此基础上做分散投资。

“人工智能的很多子赛道都是联动的,攻克了一个技术难点,会带动另一个技术向前走。因此,不要把投资局限在最火的公司、最火的概念上,也可以提前布局一些前景可期的子赛道,例如自动驾驶、人形机器人等。”郜哲表示,这也是华富人工智能ETF设计的初衷,通过分散化的指数投资,在充分抓住板块机会的同时,也避免了承担过高的风险。

这一点也体现在了中证人工智能产业指数(931071)的设计上。

中证人工智能产业指数(931071)是华富基金与中证指数公司独家定制开发的营收调整市值法指数,AI产业含量高、代表性强。

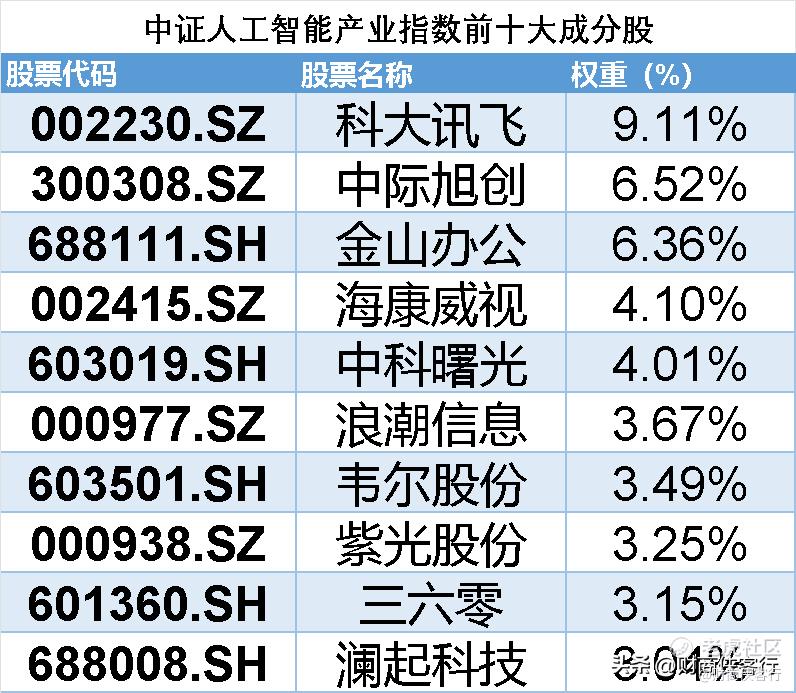

①从指数前十大成分股来看,该指数选取了A股市场中最具AI代表性且具备稳定增长潜力的50家公司作为样本股,集中度较高,具有自适应紧密跟踪AI黄金赛道的特点。

数据来源:中证指数有限公司,截至2023.6.28。以上仅作为指数成分股展示,不作为个股推荐,不代表本基金指数未来必然继续持有这些股票。

截至2023年6月28日,指数前十大成分股累计权重为46.7%,集中度可以说是比较高的。

其中大多数都是人工智能相关产业链的龙头股票,比如第一大成分股是语音识别业内的绝对龙头科大讯飞,权重占比达到9.11%;第二大成分股则是光模块龙头中际旭创,权重占比达到6.52%;第三大成分股金山办公则是“AI+办公”领域的龙头,占比6.36%。

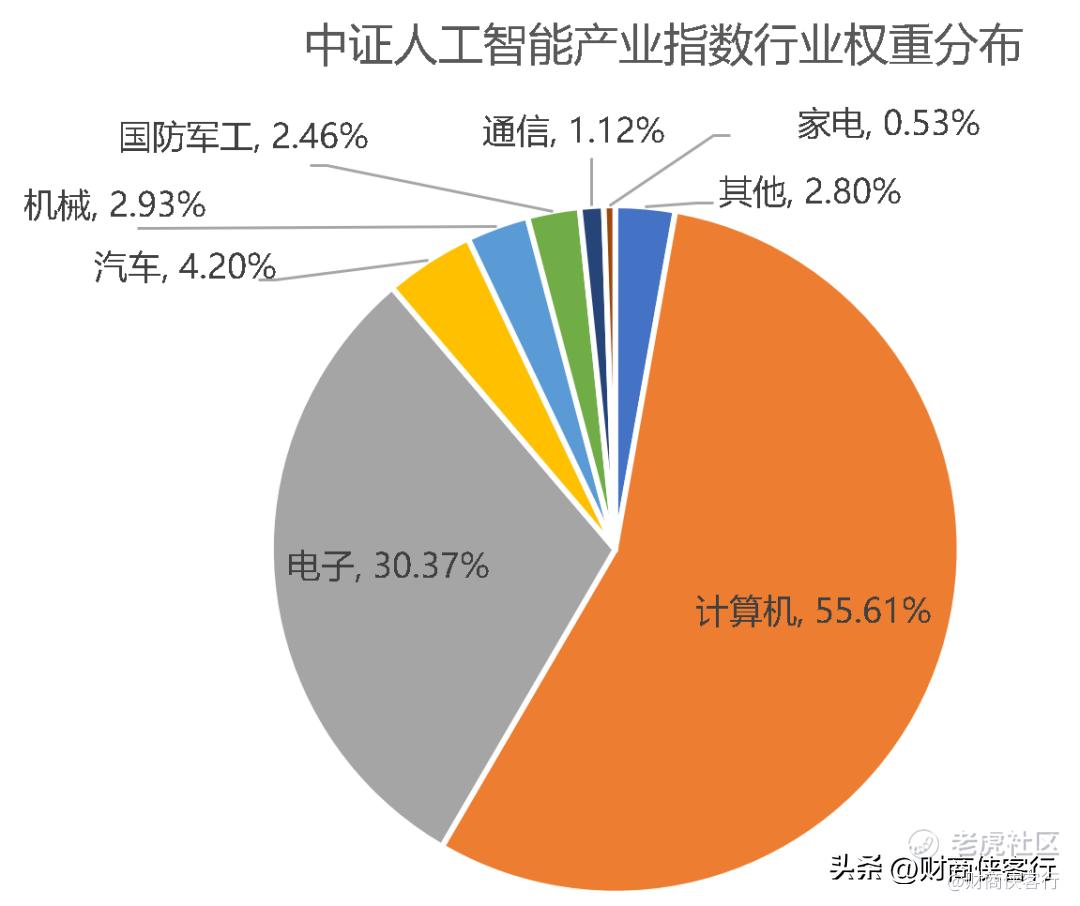

②从行业分布上看,该指数主要聚焦于计算机、电子等人工智能相关的新兴科技行业。

该指数共涉及7个中信一级行业,其中计算机和电子行业的权重占比最高,依次为55.61%和30.37%。

数据来源:Wind,截至2023.6.28,行业分类为中信一级行业。

03

也给投资加点“智能”

在人工智能时代,指数投资也不能一成不变,在设计和编制中证人工智能产业指数的时候,华富基金也给指数加了点“智能”,将华富人工智能ETF定位为一只Smart Beta(聪明贝塔)ETF。

Smart Beta,中文翻译为“聪明的贝塔”,是一种进化版的指数编制策略,本质上是对传统指数加权方式和选股方案进行优化,提供优于传统市值加权指数的风险调整后收益。

那么,华富人工智能ETF的Smart(“聪明”)表现在哪里呢?

①更纯粹

哪些是真正的“人工智能公司”?华富基金指数投资团队对其有着严格的界定标准。

团队会对逐一研究入选上市公司的业绩说明、产品和服务,将公司的各项业务营收逐项拆解,量化公司AI业务的比重,剔除仅仅是蹭热度的公司。

入选华富人工智能指数的每家公司至少有20%的真实AI营收,平均AI营收达到80%。因此,华富人工智能ETF的AI产业代表性更强,指数更纯粹。

②更“当红”

人工智能是一个相对宽泛的小宽基行业,行业中的后续落地方向也会有个先来后到,如何抓住每个阶段最硬核最受益的子赛道,让指数由每个阶段最有代表性的人工智能公司组成,也是人工智能产业指数设计时的考虑重点。

据了解,中证人工智能产业指数加入了成长指标,适时对权重股进行调整,以相对更加及时地把握当前最具现实性的落地应用场景,具有自适应黄金赛道的优点。

比如,2023年6月12日,中证人工智能产业指数调入4只成分股。新调入成分股中就有近期市场中最具代表性的黄金赛道龙头公司。

调整之后,业绩落地更为迅速的算力、大模型开发、游戏、办公、大数据中心等子环节在指数中的权重从调整前的30%提升至了50%左右。指数对当前人工智能主线行情的代表性显著增加。

③更全面

人工智能产业具有产业链条长、企业覆盖面广的特点,个人投资者想要精准把握行业龙头可能需要具备一定的资金量与交易经验,投资门槛较高。且新兴科技行业在技术路线和规模上具有一定的多样性和不确定性,因此对于普通投资者而言,借道华富人工智能ETF(515980)进行分散投资,更有机会覆盖人工智能的黄金子赛道,共享技术进步赋予的投资机会。

场外投资者也可以选择华富人工智能ETF联接基金(A类008020,C类008021),一键布局人工智能板块中具有高增速潜质的优质企业。

04

结语:治好“AI焦虑症”的小处方

郜哲是华富人工智能ETF的基金经理之一,也是一位AI博士,在路演的时候,常常会有投资者问他:“未来AI会不会抢了我们的工作?”

面对大家的焦虑,郜哲总是耐心回答:“AI和人类并不是非此即彼的关系,更有可能是相互融合的过程。”

他指出,一方面,尽管技术进步可能会减少一部分传统工种的需求,但是也会有新的工作岗位出现。另一方面,技术发展不是一蹴而就的。人工智能的水平要在不断反馈和修正中提升,这个过程很漫长,也给了我们适应的时间。

“我一直坚信,发展科技的最终目的是为了更好地服务人类。”郜哲如是说道。

那么,如何更好地迎接这个奔涌而来的人工智能新时代呢?

一方面,我们需要积极学习新技术,不断更新我们的认知和技能,让AI成为服务我们的工具。

另一方面,从投资的角度上,我们也可以顺应时代发展的趋势,给自己的投资组合“加点AI”。从大方向来看,类似人工智能这样的新兴科技行业,当技术层面迎来突破性进展,且有成熟的商业化应用(产品)落地时,往往是一个比较不错的长期投资起点。

风险提示:基金投资有风险,入市需谨慎

财商侠客行仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

精彩评论

人工智能赛道今年应该一直有机会

准备买一点$亚马逊(AMZN)$的股票

文章最后的三个股票哪个更有吸引力?

ChatGPT已经有点炒作过度了

科大讯飞的股票我准备买一点

华富人工智能ETF我收下了