7月,A股取得开门红。

触底反弹的背后,除了深跌反弹的趋势力量,更多地还是国内经济复苏的预期开始企稳。

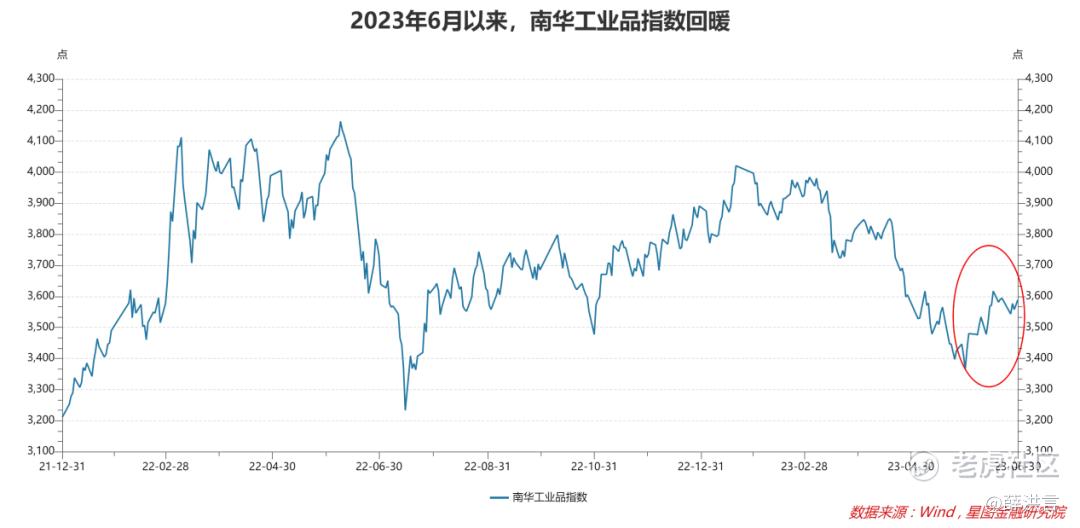

一是经济数据出现回暖信号,前期悲观预期出现纠正。6月制造业PMI小幅回升0.2个百分点至49%,趋势出现止跌信号。同时,6月以来,南华工业品指数触底反弹,6月PMI中制造业出厂价格分项也环比抬升,暗示企业“降价去库”行为正在进入尾声,工业企业利润有望走出底部。

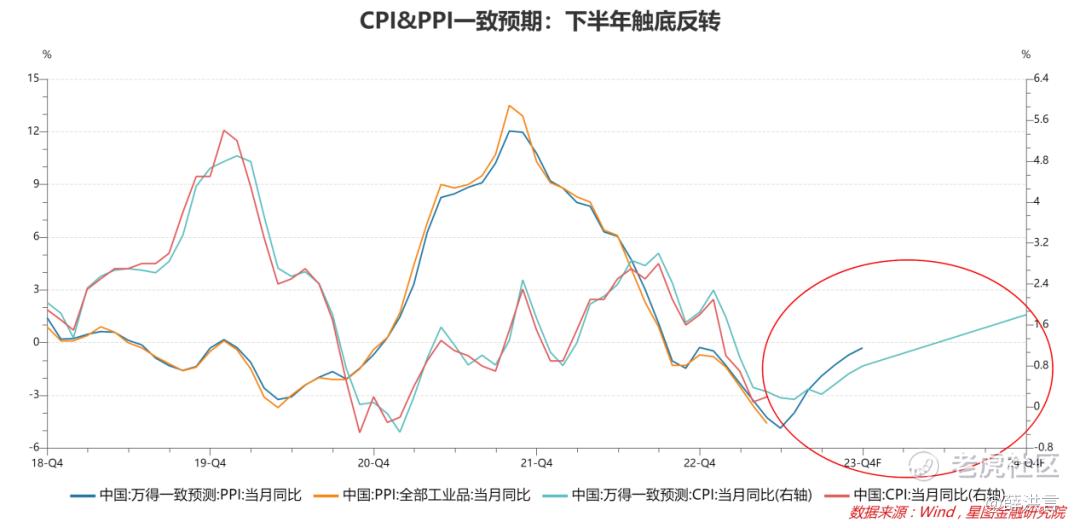

在上述迹象的驱动下,市场开始预期2023Q2为本轮工业企业盈利底部位置,2023Q3企业利润有望触底回升。从CPI和PPI的市场一致预期看,均为6月份触底,7月开启反转向上走势。股市提前反映基本面预期的改善,指数触底回升顺理成章。

二是政策预期再次升温。6月27日,国务院总理李强表示,中国将在扩大内需潜力、激活市场活力等方面推出更多务实举措,有信心有能力在较长周期内推动中国经济行稳致远。

近日召开的货币政策委员会二季度例会的一些措辞变化也引发市场关注,如重提“加大宏观政策调控力度”(VS 2022Q4提及,2023Q1删除),明确“保持流动性合理充裕,保持信贷合理增长”(VS Q1“信贷总量适度”),提出“推动居民信贷成本稳中有降”(VS Q1“个人消费信贷”)……这些措辞的细微变化,释放了更加积极有为的政策信号。市场认为,以6月份的降息为起点,货币政策正进入新一轮发力期,未来仍有发力空间。

此外,随着7月下旬政治局会议的临近,市场对一揽子稳增长政策的出台预期仍在不断增强。政策预期的再次升温,驱动指数重回上涨通道。

三是中报业绩开始发酵,部分板块业绩确定性好转,引领市场情绪回暖。具体来看,(1)航空、酒店、旅游景区、影院等板块,受去年同期低基数和今年持续高景气叠加影响,中报业绩预计非常靓丽;(2)餐饮链和食品饮料(白酒除外,与经济整体复苏进程相关度更高),受益于餐饮场景修复,及原材料价格快速下行,营收和毛利率同向抬升,中报业绩确定性好转;(3)家电、家居、装修建材等地产后周期板块,受地产竣工面积持续高增影响,业绩确定性好转;(4)保险板块,受益于刚兑投资品的稀缺属性,叠加新旧产品利率换挡的窗口效应,负债端高景气,业绩确定性好转;(5)其他细分领域。

在上述因素的作用下,上证指数在3200点左右形成较为坚实的底部,即向下跌不动。

当然,跌不动不等于V型涨上去。本轮触底反弹行情能持续多久,尤其是能否突破前期高点位置,仍取决于7月的一些重要数据&会议,包括但不限于:7月中旬披露的上半年经济数据是否超预期,7月美联储议息会议是否超预期,以及7月下旬政治局会议的相关表态等。

在这些因素明确之前,投资者在预期层面将始终存在分歧,难以走出指数级行情。但如上所述,行业层面催化因素很多,结构性行情依旧值得期待。

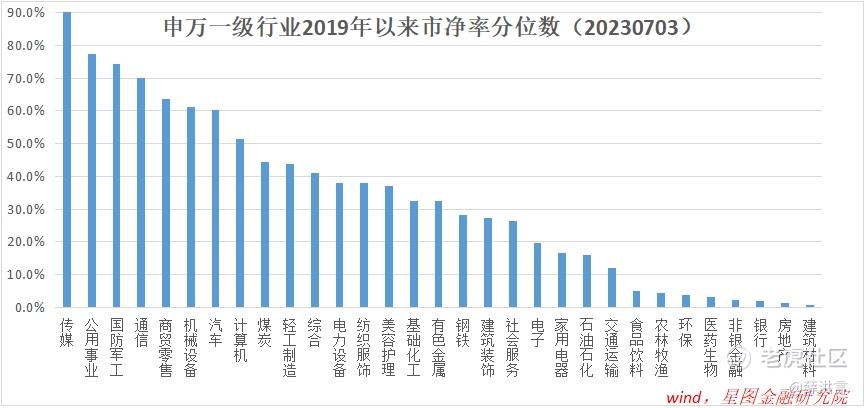

先从安全边际的角度做一轮行业初筛。从2019年以来的市净率分位数看,截至2023年7月3日,市净率分位低于10%的行业有建筑材料、房地产、银行、非银金融、医药生物、环保、农林牧渔和食品饮料等共8个大类行业。

再结合短期催化因素做第二轮分析:

(1)食品饮料、非银金融两个板块,中报业绩大概率有亮眼表现,可以关注中报业绩催化,在中报行情结束前均有支撑。

(2)房地产、银行、建筑材料等三个板块,属于典型的稳增长板块,可关注后续稳增长政策尤其是稳地产相关政策催化,现阶段市场计入的政策预期为“托而不举”,若实际政策超预期,这三个板块均值得期待。

(3)农林牧渔,主要看猪周期后续演化。当前猪肉价格依旧在磨底,行业层面大面积亏损,产能仍在去化。按照周期股投资逻辑,当前已经进入布局期,只是受过去一年猪周期的反复不定影响,投资者的乐观情绪受到压制,不愿过多进行前瞻性布局,市场仍在等待产能去化进一步加速的信号。

(4)医药生物,磨底已有一段时间,作为长坡厚雪赛道,前两年很多人追高被套。行业估值当前处于底部位置,有安全边际,但短期行情仍缺乏催化,需耐心等待。

其他如中特估、数字经济板块,作为全年的市场主线,后续也有演绎空间,但估值层面已有反应,安全边际稍显不足。短期若有明显回调,也是布局机会。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由公众号“薛洪言微语”原创,作者为星图金融研究院副院长薛洪言

精彩评论