周一,得益于产销超预期,特斯拉股价上涨6.9%,创3月21日以来的最大单日涨幅,并创9个月(2022年9月29日以来)收盘新高。

在降价以及所有Model 3 都有资格获得7500美元的全额联邦税收抵免的补贴下,特斯拉二季度的产销轻松超过市场预期。二季度,全球产量为 479,700 辆,交付量为 466,140 辆,产量和交付总量均创特斯拉历史记录。这也带动着特斯拉股价创下阶段新高。

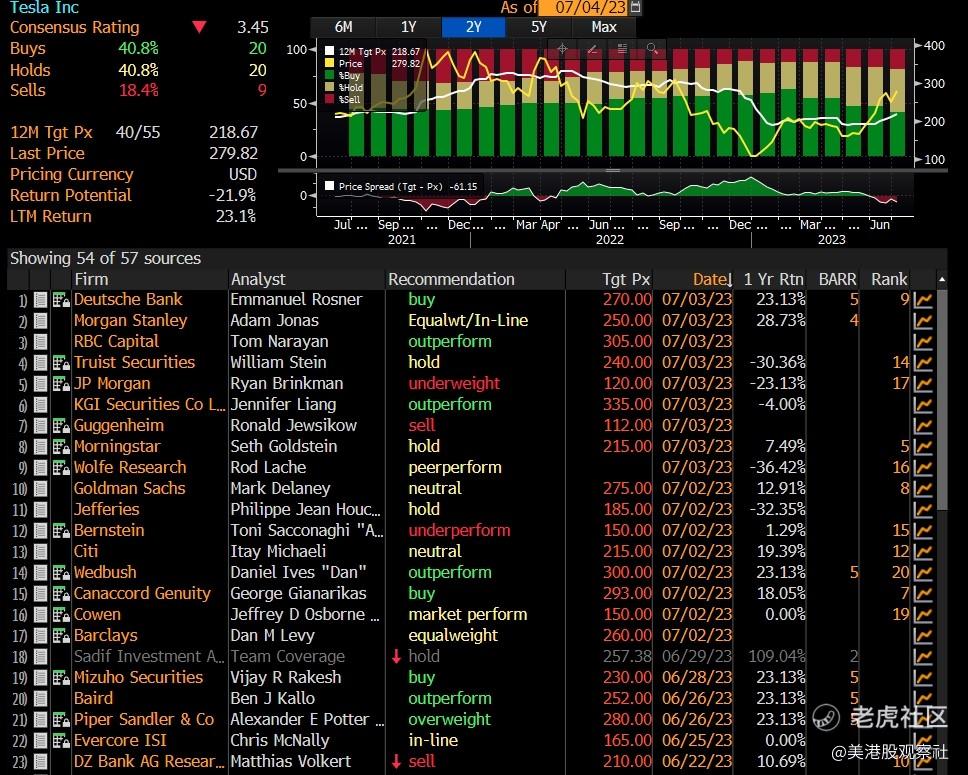

不过,在交付数据公布前,华尔街投行分析师们正纷纷看空特斯拉,下调了特斯拉的评级。摩根大通一直是特斯拉的空头,持续看空并不稀奇,但是包括高盛、巴克莱、摩根士丹利的投行分析师们也下调了特斯拉的评级。华尔街投行分析师的持平和卖出评级占比已经接近60%。

摩根士丹利的分析师Adam Jonas将特斯拉的评级从“增持”下调至“持平”,认为特斯拉这次上涨已经结束,这次估值提升更多的是人工智能行情带来的溢价,但是智能驾驶和生成式人工智能是两种不同的技术,市场对特斯拉的估值提升太乐观了。不过,Adam Jonas还是将目标价从 200 美元上调到了 250 美元,毕竟现在特斯拉的股价已经远远超过200美元了。

高盛的分析师Mark Delaney则是将特斯拉股票的评级从“买入”下调至“中性”。Mark Delaney认为人工智能行情炒作、特斯拉Model 3补贴、充电桩外部合作以及销量稳健等等都是特斯拉上涨的驱动力,但是涨幅已经超出了他的预期,考虑到竞争加剧和降价影响,特斯拉的毛利率下滑值得担忧。有意思的是,高盛同样将特斯拉的目标价从 185 美元提高到了 248 美元。

巴克莱的分析师Dan Levy评级同样从“增持”下调至“平配”,认为近期的上涨忽略了特斯拉的基本面问题。Dan Levy同样认为特斯拉近期的上涨是由于人工智能的炒作和向其他品牌开放特斯拉超级充电桩的合作影响。尽管人工智能是特斯拉的长期机会,但是并不足以支撑特斯拉当前的估值溢价。Dan Levy认为市场对特斯拉的盈利预期过于乐观,跟高盛分析师Mark Delaney,巴克莱也在担心竞争加剧和降价会伤害特斯拉的盈利能力。

在这些投行分析师的唱空下,特斯拉的股价也应声下跌,自6月21日回调了12%。不过,随后特斯拉股价再次反弹,7月3日在产销超预期的刺激下更是大涨6.9%,创下阶段新高,也是狠狠打了这些投行的“脸”。实际上,投行们所担心的竞争加剧和降价对特斯拉盈利能力的伤害也早就在市场的预期范围之内,目前市场更关注的是在这些担忧下局面的改善,销量超预期显然让市场振奋。同时,人工智能的炒作也没有结束,而且人工智能落地的时间也可能被低估,至少硬件厂商已经看到了实实在在的订单增长。

这样,6月26日和27日形成的低点,就像是投行唱空后短暂形成的“投行底”,为投资者提供了绝佳的抄底机会。

无独有偶,A股的“宁王”宁德时代也有这样的“投行底”。6月7日,摩根士丹利分析师将宁德时代的评级从中性下调至低配评级,认为,尽管市场已经反映了电池行业利润方面的逆风,但宁德时代在市场份额和利润率方面可能遭遇双重逆风,且风险可能增加。分析师预计电池产能依然过剩,二线电池制造商可能会采用更加激进的价格战略来抢占市场份额。

研报发布后,宁德时代股价一度跌超6%,但是,后续几天,宁德时代持续反弹,更是在6月15日大涨8%。甚至整个新能源板块也在6月7日后开启了持续反弹。这同样形成了“投行底”。

为什么投行研报的发布反而成了“投行底”呢?至少从这两个情况来看,投行研报的发布需要时间,而研报经过分析师的撰写、内部审核等流程到最终发布的这段时间里,分析师所考虑的要素已经相对滞后了,市场已经充分反应。研报发布的受众更多地又是广大散户,在研报发布后更容易形成恐慌,从而形成最后抛售的力量。

所以,有的时候,尤其是投行在集中唱多或是唱空的时候,投行研报可以拿来作为“反指”用。

从基本面上看,除了特斯拉,其他新能源车品牌的销量也在恢复,比如6月理想汽车销量32575辆,月销量突破3万辆,环比增长15%,蔚来10707,环比+74%,小鹏8620,环比15%,乘联会则是预计新能源汽车6月零售67万辆,同比+26%,环比+16%,渗透率达到36.6%。新能源车需求的恢复,也有助于竞争激烈程度的放缓,从而带动行情的好转。

总的来看,投行研报可以作为参考,但是无论作为正向还是反向参考,还需要投资者的独立思考。

精彩评论

tsla各项指标都呈上涨趋势 这不明摆着开盘起飞

智能驾驶也算AI扩散股了

特斯拉现在不止是汽车了