仅就时间而言,并没有什么价值,它的价值往往体现在起作用的事物上,比如金钱,或者期权。

金钱也有时间的价值;

同理,期权,也具有时间的价值。

我们曾经写过一篇文章,谈到当想用期权表达看多的想法时,更喜欢卖put,不喜欢买call。虽然这两者都表示看多,也都可能将心怡的股票买入,可是买入机理是不一样的,风险也不一样,从根本上来说,在于时间的价值所处的状态。在卖put时,时间价值充分得到了利用;而买call时,时间价值每时每刻都在被侵蚀。

在解释之前,我们先解释一下几个期权的术语。

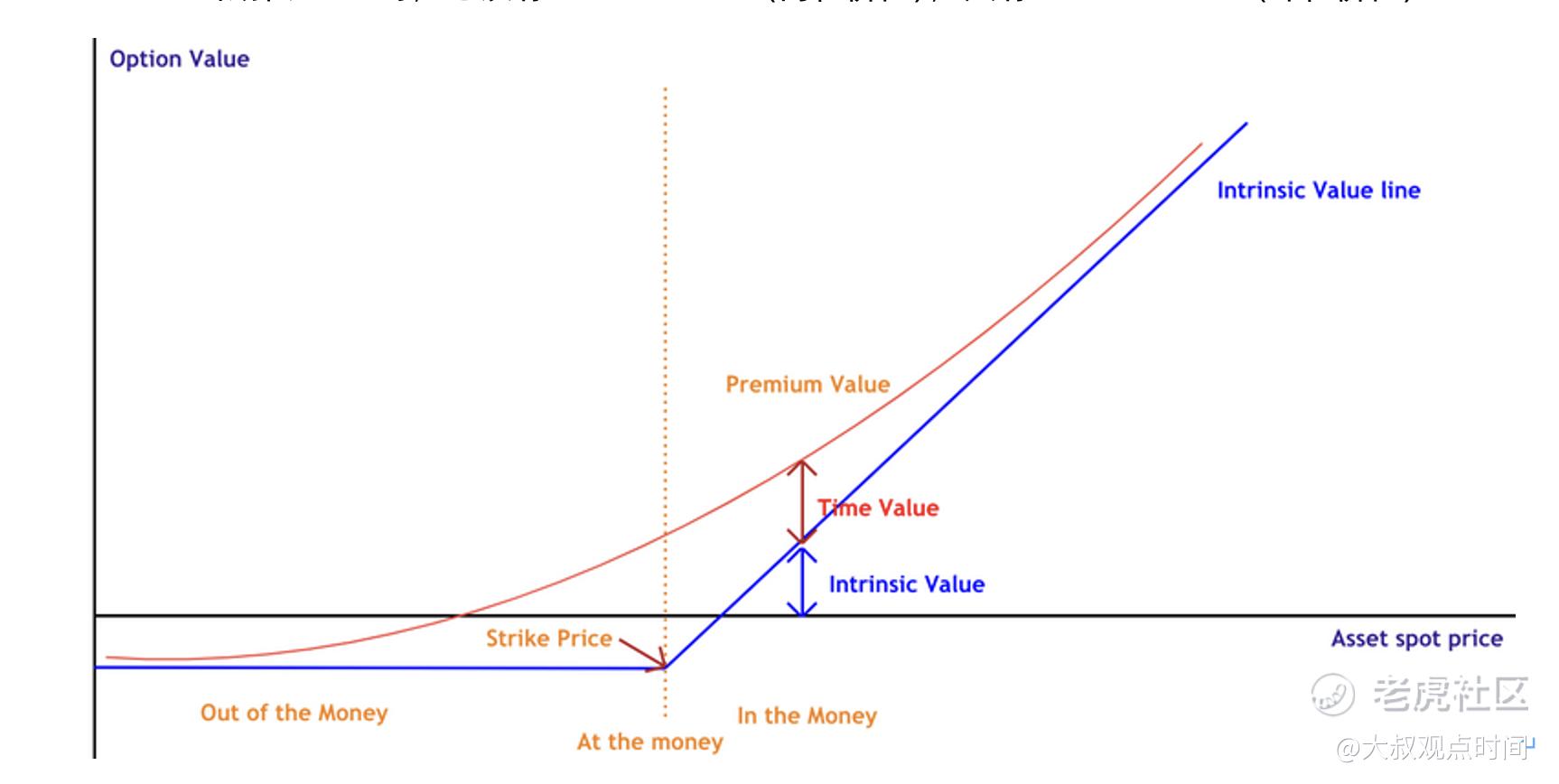

Option value = intrinsic value + extrinsic value (期权价值 = 内在价值 + 外在价值)

Intrinsic value(内在价值):

Intrinsic value是指与市场价格相比,某一个strike(行权价)有多少利可图。如果有利可图,期权处于ITM(价内期权,见下)状态。如果strike与股价相比没有盈利,则该期权被称为OTM(价外期权,见下)。

Extrinsic value(外在价值), or time value(或者时间价值):

由于期权合约在到期前的时间是有限的,剩余的时间是有价值的,这个价值即外在价值或时间价值,是期权的价格超过其内在价值的金额。时间价值多少是由一个期权在到期前有多少时间、以及股票价格的波动性所决定的。

期权在到期前的时间越长、波动性越高,它最终赚钱的机会就越大。

In-the-money (ITM):

对于call,当前市场价格高于strike时,我们就说ITM call,call持有人可以低于当前市场价格买入股票。

对于put,当前市场价格低于strike时,我们就说ITM put,put持有人可以高于当前市场价格卖出该股票。

ITM指拥有intrinsic value(内在价值)的期权。

Out-of-the-money(OTM):

对于call,当前市场价格低于strike时,我们就说OTM call,call持有人无法按当前市场价格买入股票。

对于put,当前市场价格高于strike时,我们就说OTM put,put持有人无法按照当前市场价格卖出该股票。

当期权OTM时,它没有intrinsic value(内在价值),只有extrinsic value(外在价值)。

上图示意了作为call的买方,这几个概念之间的关系。红线为期权到期日之前的期权价值,蓝线为期权到期日那天的期权价值。

当asset spot price(股价,横轴)大于strike(行权价)时,call is ITM,这时premium value(期权价值)是time value 和intrinsic value之和。

当asset spot price(股价,横轴)小于strike(行权价)时,call is OTM,这时没有intrinsic value,只有time value,期权价值就是时间价值。

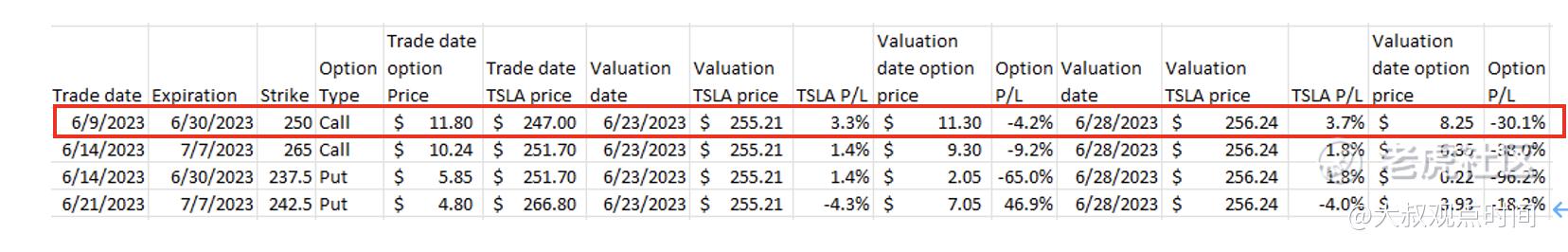

现在我们就来用TSLA实例来解释时间价值。

6月9日,TSLA 247时,6月30日到期的TSLA 250 call值11.8,因为股价低于strike,所以这个call OTM,只有time value,没有intrinsic value,time value就是call 的价值11.8。

到了6月23日,TSLA涨到255.21,这时股价已经高过strike,所以这时call ITM,intrinsic value=255.21-250=5.21,call值11.3,time value=11.3-5.21=6.09。intrinsic value从0涨到5.21,而extrinsic value则从11.8降到6.09,降了近一半,call value整体价值降低了4%。

到了6月28日,TSLA到了$256.24,和6月23日相比基本没动,还是高过strike 250,这时call 还是ITM,intrinsic value=256.24-250=6.24,call值8.25,time value=8.25-6.24=2.01。和6月9日比,intrinsic value从0涨到6.24,而extrinsic value则从11.8降到2.01,降了83%,call value整体降低了30%。

23日到28日短短4个交易日,股价没大变,可是期权的时间价值以指数形式衰减。随着期权临近到期,时间在减少,市场越来越不愿意支付任何超过内在价值的溢价。

所以说,短期期权的一个挑战是期权价格中的时间价值部分被侵蚀(time erosion)。

时间溢价的侵蚀对短期期权卖家有利。相反,期权买方必须克服时间溢价的侵蚀,才能从多头期权中获利。

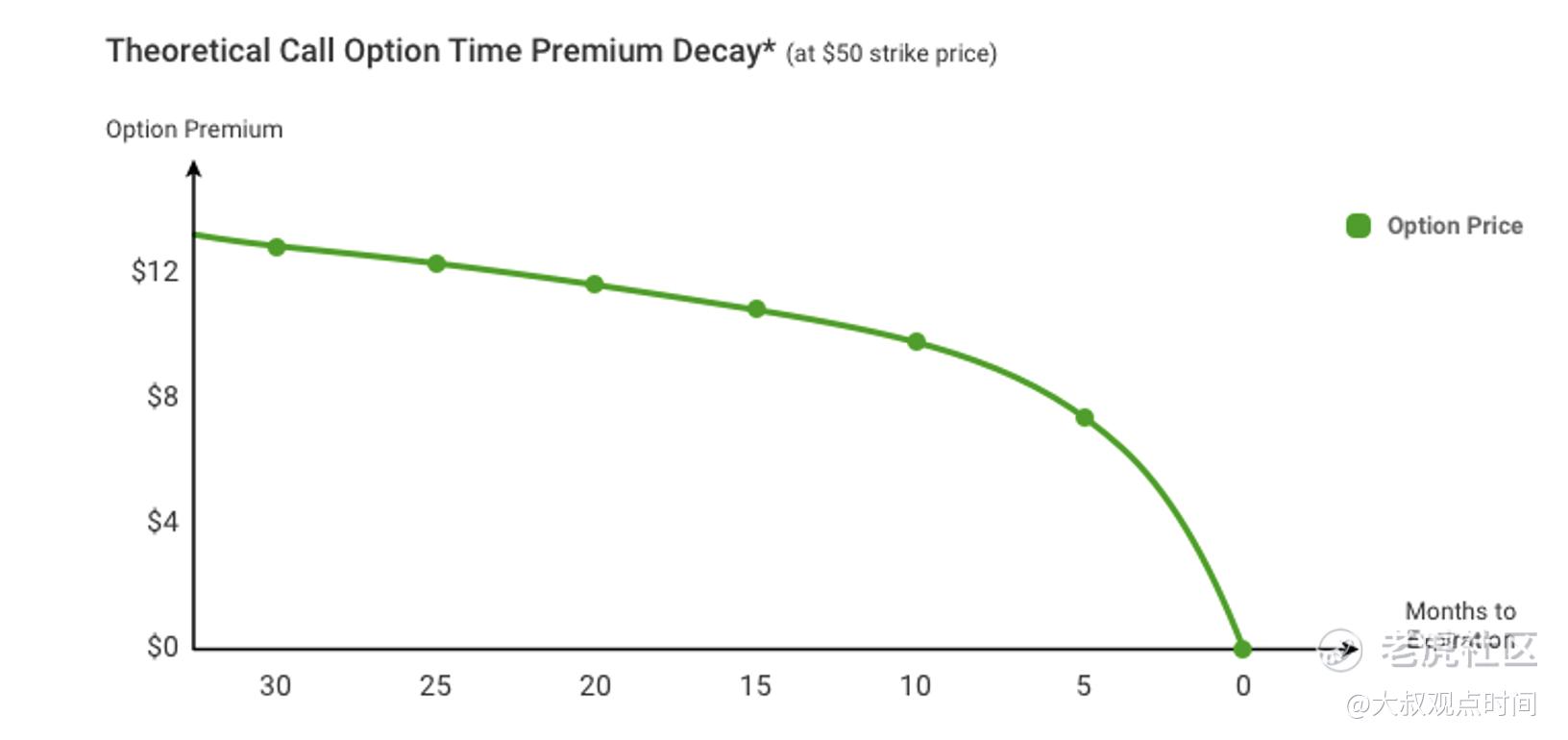

下图是长期期权(1-2.5年期限)理论上的时间侵蚀的表现:

横坐标为期权到期前的时间,以月记,纵坐标为期权的时间价值。

从图中可以看出,期权溢价的时间侵蚀不是线性的,也就是说,它不是以直线形式出现。期权的时间价值有理论可以计算,相当复杂,我们不在这里详细解释。

重要的是,在期权寿命的前几个月,时间溢价的侵蚀比最后几个月的侵蚀要小得多。

一般来说,一个期权在其生命的前半段会损失三分之一的价值,在其生命的后半段会损失三分之二。这对投资者来说是一个重要的概念,因为期权越接近到期日,就越需要股价的变动来影响期权的价格。

由于长期期权(1-2.5年期限)的时间框架较长,这种影响甚至更为明显。在长期期权的前几个月发生的时间侵蚀是最小的。

然而,当长期期权成为短期期权时,它们的表现就像所有其他短期期权一样,时间侵蚀变得更加明显,影响也更大,尤其是在期权有效期的最后90天,如上图最后的3个月所示,时间价值加速被侵蚀。

那么,时间对期权投资者意味着什么?我们总结了五点。

1. 长期期权的买方比短期期权的买方更有优势,因为他们不必对抗时间价值快速的侵蚀。

2. 短期期权的卖方比短期期权的卖方更有优势,时间价值快速的侵蚀对卖方更有利。

3. 期权的卖方收取的期权价值中,至少一部分(ITM)甚至全部(OTM),来自于时间价值。所以积累次数足够长的话,期权卖方要比买方赚钱,他们赚取的是时间溢价的侵蚀。当然,每一次单个交易,完全可能期权买方赚了卖方的钱,而且回报多得多。

4. 长期期权的杠杆作用较小,期权对回报的撬动作用较小。

5. OTM的长期期权对股价的变化不太敏感,因为它没有快速减少的时间价值。一旦长期期权变成短期期权,期权价值对标股价变动就会有更高的敏感性。

特别提醒大家,卖期权比买期权风险高很多,杠杆会放大潜在亏损的幅度,要做好风险控制。

所以我们不建议初学者上来直接做空期权,建议可以从买期权开始,先交学费,去感觉时间价值的侵蚀,循序渐进。

精彩评论

买call哪怕是暴跌或者横盘无非也就是损失本金。

这句是不是要修改一下作者

别人都开始玩期权策略了,我还仅仅会单腿期权